Es gibt einen hübschen Spruch, wonach Intuition die Fähigkeit sei, im Bruchteil einer Sekunde eine Situation falsch einzuschätzen. Leider verhält es sich bei uns linear denkenden Menschen bei Finanzangelegenheiten häufig so: Scheinbar logische Argumente werden intuitiv „durchgewunken“ und implementiert. Und einmal implementierte Strategien werden höchst ungern verworfen, müsste man sich sonst eingestehen, falsch entschieden zu haben.

Und so ist es nicht verwunderlich, dass sich die Mär von der Überlegenheit des so genannten Durchschnittskosten-Effekts hartnäckig hält, auch wenn er längst als Mythos enttarnt wurde. Ein langfristig aufgesetzter Sparplan ermögliche es Anlegern, einen günstigeren Durchschnittspreis zu erzielen als eine Einmalanlage, so die These, die häufig von Finanzvertrieben aufgestellt wird, um Anlegern ein Fonds-Investment schmackhaft zu machen.

Es klingt logisch, dass – gerade bei schwankungsintensiven Investments – das ratierliche Sparen einen besseren und weniger volatilen Verlauf nimmt als ein Einmal-Investment, bei dem man unter Umständen dann kauft, bevor die Aktienkurse auf Talfahrt gehen. Das sprichwörtliche Investment am Vorabend des Platzens der Tech-Blase im März 2000 unterstreicht den vermeintlichen Vorteil des Cost-Averaging.

Wer sein Pulver trocken hält, ist bei steigenden Kursen im Nachteil

Dass dem nicht so ist, wurde bereits vor langer Zeit immer und immer wieder bewiesen. Im Grunde ist die Entzauberung der Vertriebswaffe ebenfalls einfach erklärt. Am Kapitalmarkt investiert nur, wer davon ausgeht, dass die Kurse langfristig steigen. Und gerade unter diesem Szenario ist die Einmalanlage dem Cost-Averaging systematisch überlegen, da ab dem Anfangszeitpunkt die Kurse steigen und nur wer voll investiert ist am nachfolgenden Aufschwung vollumfänglich partizipiert. Wer „sein Pulver trocken hält“, winkt den enteilenden Kursen gewissermaßen hinterher.

Doch was ist mit der Risiko-Seite? Auch hier muss man Wasser in den Wein der Sparplan-Fans gießen. Einmalanlagen weisen auch mit Blick auf die erwartete Schwankungsintensität günstigere Eigenschaften auf als ein scheibchenweiser Einstieg in den Markt. Unser quantitatives Team unter Leitung von Paul Kaplan in Toronto hat sich dem Thema Durchschnittskosten-Effekt gewidmet. Sie haben untersucht, wie sich Einmalanlagen gegen Sparpläne am US-Aktienmarkt zwischen 1926 und 2019 geschlagen haben. Paul und sein Team kommen zu folgenden Ergebnissen.

1. Der Durchschnittskosten-Effekt macht den Anleger nicht reicher

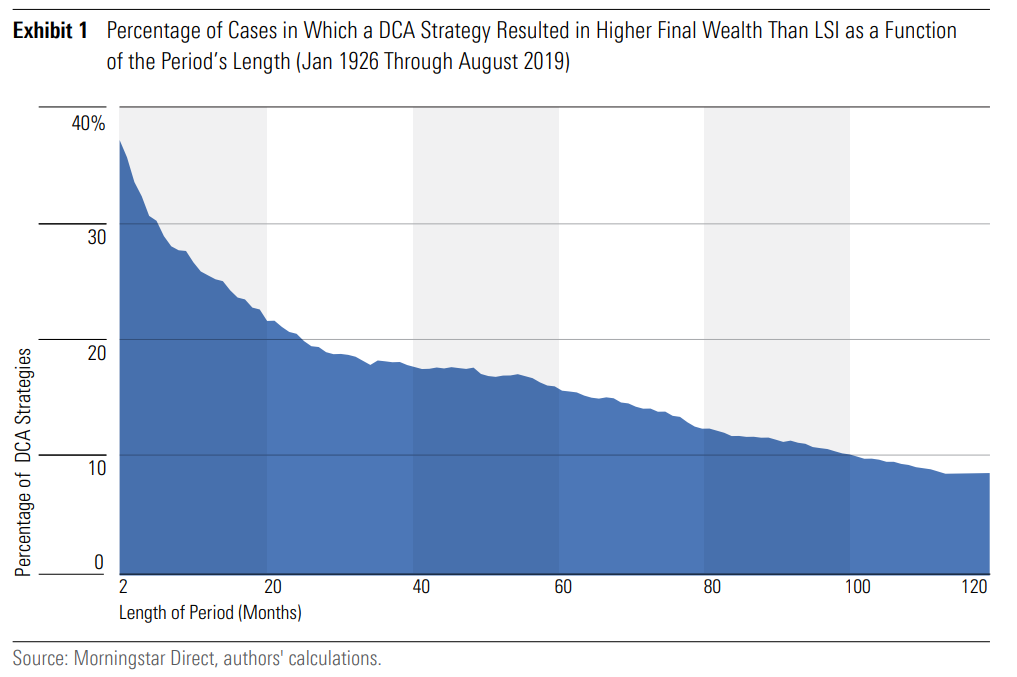

Für die Zeit zwischen Januar 1926 und August 2019 wurden Sparpläne über alle verfügbaren rollierenden Zeitperioden zwischen zwei und 120 Monaten Einmalinvestments gegenübergestellt. Beispielsweise existieren 1.115 Zehn-Monats Perioden in diesem Zeitraum. Für jede dieser Zehnmonats-Sparplan-Periode wurde eine entsprechende Einmalanlage gegenübergestellt. In 72,2 Prozent der Fälle erwies sich die Rendite von Einmalanlagen der Rendite der Sparpläne als überlegen. Je länger der Zeithorizont, desto besser schlugen sich Einmalanlagen. Bei den 120-Monatsperioden waren Sparpläne in weniger als zehn Prozent der Fälle einer Einmalanlage überlegen. Die untere Grafik illustriert diesen Punkt.

Grafik: Vor allem in der längeren Frist sind Einmalanlagen Sparplänen überlegen

2. Der Durchschnittskosten-Effekt lässt Anleger nicht ruhiger schlafen.

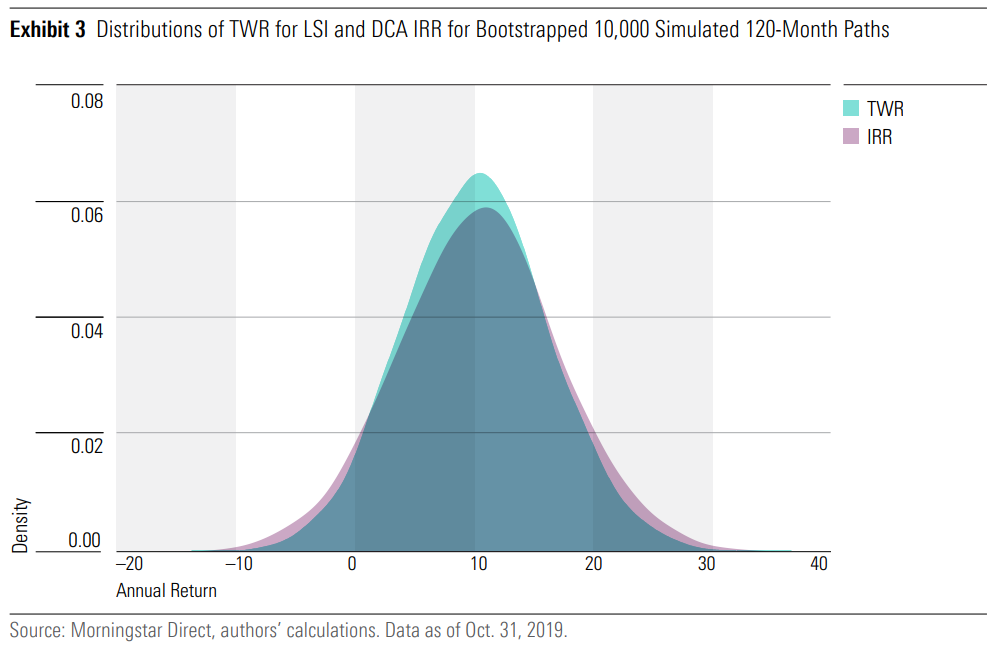

Unter Hinzuziehung des internen Zinsfußes (IRR) – wie wäre sonst eine voll-investierte Strategie mit einem scheibchenweisen Einstieg zu vergleichen – zeigt sich, dass die Volatilität einer Einmalanlage in der Vergangenheit geringer war als die eines Sparplans. Um die Anzahl der Datenpunkte in dem Untersuchungszeitraum zu maximieren, haben Paul und Kollegen das so genannte Bootstrapping-Verfahren angewendet und die Volatilität von mehr als 10.000 simulierten 120-Monatspfaden gemessen. Die untere Grafik zeigt die Verteilung der Ergebnisse. Die Variabilität der Renditen ist bei den Sparplan-Simulationen größer. Während die Standardabweichung der Einmalanlagen im Schnitt bei 6,1 Prozent liegt, beläuft sie sich bei den IRR-Proben auf 6,84 Prozent.

Grafik: Auch mit Blick auf die Volatilität sind Einmalanlagen Sparplänen überlegen

Die für viele vermutlich überraschende Erkenntnis über das bessere Risikoprofil von Einmalanlagen ist auch bei etwas genauerem Nachdenken logisch. Bei Sparplänen sind gleich zwei Unsicherheitsfaktoren im Spiel: zum einen, wie bei Einmalanlagen auch, das Risiko der Märkte; zum anderen die Abfolge der Renditen im Ablauf der verschiedenen Perioden. Egal, wie man die Abfolge der einzelnen Unterperioden einer Anlageperiode sequenziert, bleibt das Ergebnis bei einer Einmalanlage konstant. Das stellt sich bei einem Sparplan anders dar; sein Erfolg hängt auch von der Abfolge der positiven und negativen Unterperioden einer gesamten Anlageperiode ab.

Fazit

So weit, so klar. Die Langfrist-Analyse zeigt, dass die Einmalanlage einem Sparplan prinzipiell überlegen ist. Ja, als Strategie ist ein Cost Averaging ist im Grunde nichts anderes als eine Variation einer Market-Timing-Strategie. Insofern haben Paul Kaplan und sein Team mit ihrer Langfrist-Analyse ein Plädoyer gegen taktische Investment-Strategien formuliert.

Zum Abschluss nur noch zwei Anmerkungen, die auf die Anlagepraxis eingehen. Was mathematisch geboten ist, kollidiert leider oft mit den Wirklichkeiten des Lebens. Anleger sind risikoscheu und wollen daher oft nicht „alles auf eine Karte“ setzen, auch wenn es sachlich geboten wäre. Im Zweifel entscheiden sich Anleger angesichts ihrer Risikoscheu entweder ganz gegen ein Investment, oder aber sie steigen vorzeitig – zumeist zur Unzeit - aus ihrem Investment aus. Hier könnte ein Sparplan disziplinierend wirken. Aber es sollte auf einen Kompromiss hinauslaufen; wenn eine Einmalanlage psychologisch nicht machbar erscheint, sollte der Anleger das zu investierende Geld zumindest in möglichst schneller Zeit am Markt unterbringen. 12 Einzahlungen a 500 Euro wären also 120 Einzahlungen a 50 Euro vorzuziehen.

Die zweite Anmerkung spiegelt ebenfalls die Realität vieler Anleger wider: Viele haben leider keinen dicken Batzen Geld auf dem Konto, sodass sie keine andere Wahl haben, als einen Sparplan anzulegen; sie sind auf das ratierliche Sparen angewiesen. Solche Anleger machen mit einem Sparplan alles richtig und sollten unsere mathematischen Spielereien zur Kenntnis nehmen, aber sich nicht beirren lassen und weiter, Stück für Stück, ihren finanziellen Zielen entgegenstreben.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.