In den letzten Jahren haben sich aktiv verwaltete Mischfonds für Anleger in der Masse nicht ausgezahlt. Wir haben im Mischfonds-Schwerpunkt bisher festgestellt, dass Mischfonds im Vergleich zu ihren Benchmarks nicht das gehalten haben, was sie versprechen, nämlich eine ordentliche Partizipation bei Aufwärtsmärkten und eine Begrenzung der Verluste in turbulenten Marktphasen. Vor allem die Bilanz flexibel anlegender Mischfonds war enttäuschend. Der durchschnittliche Fondsmanager hat die Flexibilität nicht zum Vorteil der Anleger genutzt, auch in den vergangenen turbulenten Wochen überwiegend nicht.

Wir haben im bisherigen Mischfonds-Spezial in der Woche vom 23. bis 27. März ebenfalls ermittelt, dass die Gebühren aktiv verwalteter Fonds, gerade solcher, die in Deutschland aufgelegt sind, im weltweiten Vergleich hoch sind. Das bedeutet, dass Privatanleger in Deutschland denkbar schlechte Performance-Aussichten haben.

Gute Fonds anhand der Morningstar Quantitative Ratings ermittelt

Deshalb wollen wir an dieser Stelle einige Mischfonds für Privatanleger vorstellen, die ein positives Morningstar Quantitative Rating halten und zugleich günstige Gebühren aufweisen. Zur Erinnerung: Wir haben im Jahr 2018 quantitativen Bewertungen lanciert, mit denen wir die qualitativen Morningstar Analyst Ratings mittels eines Random-Forest-Verfahrens synthetisch nachbilden. Das ermöglicht uns, den gesamten Fondsmarkt abzudecken und somit Investoren Hinweise zu möglichen Outperformer-Fonds in der Zukunft zu geben.

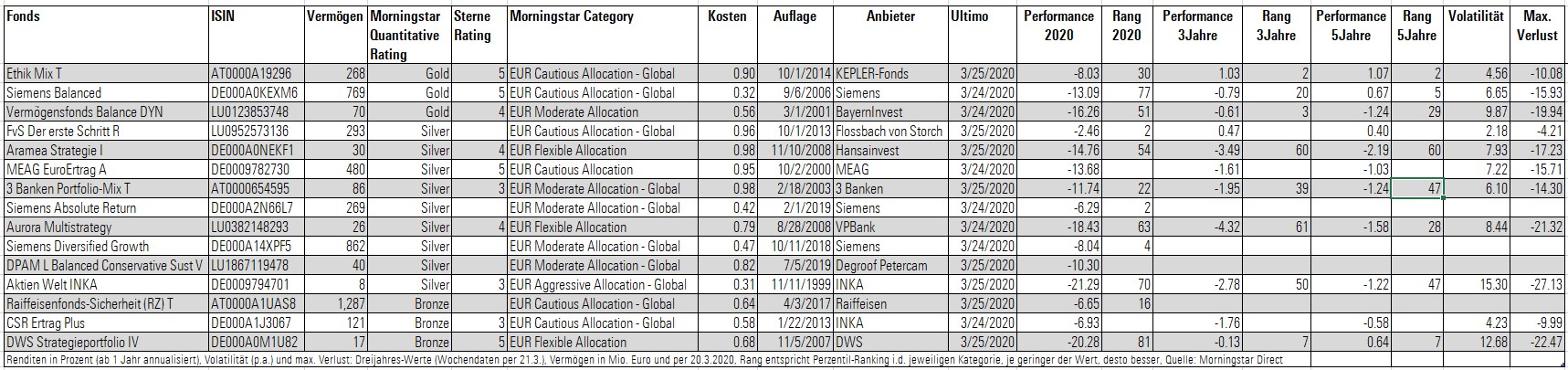

Wir haben 15 aktiv verwaltete Mischfonds für Privatanleger ermittelt, die mit die günstigsten Gebühren am Markt haben und darüber hinaus ein positives Morningstar Quantitative Rating aufweisen. Auf die drei Fonds mit dem bestmöglichen Rating "Gold" werden wir weiter unten etwas näher eingehen; Sie finden die wichtigen Daten zu den Produkten in der Tabelle. Für Privatanleger gilt es freilich zu beachten: Wegen der tiefen Gebühren werden Berater ihnen derartige Fonds selten empfehlen; denn Fonds, die niedrige Gebühren haben, bezahlen keine oder nur sehr geringfügige Vertriebsprovisionen; sie sind am ehesten bei Direktbanken zu finden, weniger im klassischen Vertrieb über Banken oder unabhängige Fonds-Vermittler.

Tabelle: Eine Auswahl an Mischfonds mit guten Morningstar Quantitative Ratings

Fangen wir mit dem defensiven Mischfonds Kepler Ethik Mix an, ein Fonds, der nach dem bewährten Mischfonds-Ansatz der Kepler-Fonds KAG aus Linz an der Donau gemanagt wird, der bereits mehrfach bei den Morningstar Deutschland und Österreich Fund Awards ausgezeichnet wurde. Der Fonds hält das bestmögliche Morningstar Quantitative Rating "Gold". Der von Robert Sikora und Florian Hauer gemanagte Fonds investiert je nach Einschätzung der Marktlage zwischen 40 und 100 Prozent der Fondsgelder in Anleihen und Geldmarktprodukten und bis zu 40 Prozent in Aktien. Der Fonds zählt mit laufenden Gebühren von 0,9 Prozent pro Jahr zu den günstigeren Produkten am Markt. Die Kurzfrist- wie die Langfrist-Performance sind nichts weniger als beeindruckend.

Wie der Name des Fonds andeutet, müssen die Emittenten auch ökologische und soziale Nachhaltigkeitskriterien berücksichtigen. Auch sind ethische Ausschlusskriterien zu beachten, etwa sind Unternehmen tabu, die in der Herstellung von Rüstungsgütern, Atomenergie, Grüne Gentechnik involviert sind; auch Tierversuche, das Geschäft mit Tabak, Alkohol und Glückspiel sind ausgeschlossen, ebenso wie die Nichtratifizierung von Klimaschutz-Protokollen der Vereinten Nationen.

Ein "Gold"-Rating trägt auch der defensive Mischfonds Siemens Balanced. Er investiert in Aktien weltweit sowie in festverzinsliche Wertpapiere. Auch wenn er bis zu 49 Prozent in Aktien investieren kann, hat sich die Aktien-Quote in der Praxis deutlich darunter bewegt, sodass wir ihn in der Gruppe der defensiven Euro-Mischfonds eingruppiert haben. Auf der Rentenseite legt der Fonds in Staats- und Unternehmensanleihen an. Das Fondsmanagement verfolgt einen quantitativen Investmentprozess.

Der Fonds zählt langfristig zu den besten seiner Kategorie, wie die obere Tabelle zeigt; er hat aber wegen der hohen Quote an Unternehmensanleihen und des relativ hohen Aktiengewichts von knapp 30 Prozent in diesem Jahr Federn lassen müssen. Auch wenn der Fonds eine (fair gestaltete) Performance Fee vorsieht, sind die Gebühren von nur 0,32 Prozent jährlich bestechend günstig. Es muss lobend erwähnt werden, dass die Siemens KVG ihre günstigen Mitarbeiterfonds auch der Allgemeinheit geöffnet hat, die nun auch von den sehr tiefen Gebühren der Fonds profitiert. Es finden sich neben dem Siemens Balanced zwei weitere Fonds des Vermögensverwalters von Siemens in der Liste der gut bewerteten Mischfonds, die allesamt durch günstige Gebühren bestechen.

HUK-Coburg Asset Management Invest fliegt auf den MSCI World

Abgerundet wird die Auswahl an attraktiven aktiv verwalteten Mischfonds vom Vermögensfonds Balance DYN von der Bayern Invest, der vormals als „HUK-Vermögensfonds Balance“ firmierte. Auch heute wird der Dachfonds von der HUK-Coburg Asset Management verwaltet. Der Fonds hält ebenfalls das Morningstar Quantitative Rating „Gold“. Die Gebühren des Fonds sind mit 0,56 Prozent ebenfalls günstig, wobei die Zielfonds zusätzliche Kosten verursachen, die allerdings durch den Einsatz von ETFs nicht exorbitant hoch sind. Auf der Bond-Seite werden Direktbestände gehalten.

Der Fonds zählt zu den ausgewogen investierenden Euro-Mischfonds, was durch die Aktien- (Fonds)Quote von 57 Prozent widergespiegelt wird. Aktuell ist der Dachfonds auf der Aktienseite recht breit aufgestellt; die größten Positionen entfallen auf MSCI World und MSCI Emerging Markets ETFs, aber es kommen ebenfalls einige europäisch investierende Aktien-ETFs zum Einsatz.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.