Kommen wir nun zu den besten kleinen Fonds-Anbietern in Europa. Als kleine Anbieter werden solche Anbieter definiert, die sich im zweiten bis vierten Größenquartil nach bewerteten Assets befinden, wobei ein Vermögen von mindestens fünf Milliarden Euro und zehn bewertete Fondstranchen die Voraussetzung ist für eine Berücksichtigung im Ranking. Aus diesem Grund sind zwei prominente Häuser, die in der Vergangenheit zeitweilig gute Ratings hatten, nicht länger vertreten: Das US-Dodge & Cox sowie die niederländische ACTIAM. Im Zuge der Corona-Krise sanken die bewerteten Assets beider Häuser auf unter fünf Milliarden Euro.

Dass die Qualität der kleinen Häuser stark schwankt, ist nachvollziehbar: Im Gegensatz zu den großen Häusern sind kleine Fondsanbieter zumeist Spezialisten, die sich auf wenige Fonds-Strategien beschränken. Wohl und Wehe der Ratings hängen am Erfolg weniger Strategien. Läuft es gut, schießen die Fonds die Rating-Lichter aus – läuft es schlecht, fallen die Ratings in den Keller. Das hat häufig auch Mittelabflüsse zur Folge. Eine Underperformance-Phase kann kleine Anbieter also existenziell treffen. Die Volatilität der Rankings der kleinen Asset Manager ist also ein Spiegel der konzentrierten Geschäftsmodelle.

Fundsmith: Schwund beim Fondsvermögen, nicht bei den Ratings

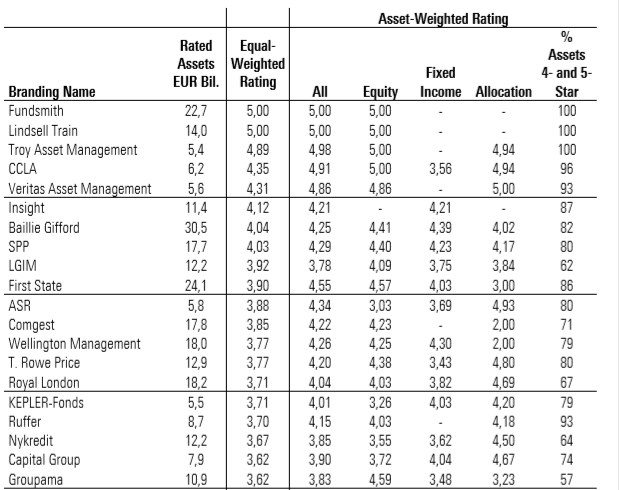

Umso bemerkenswerter ist, dass die Spitze unseres Rankings nach wie vor keine Änderung aufweist. Seitdem wir Ende 2015 begonnen haben, die Morningstar Rating Analyse zu berechnen, sind Fundsmith und Lindsell Train die besten kleinen Fondsanbieter in Europa. Beide britischen Häuser bewirtschaften jeweils nur eine Aktienstrategie und kommen im ungewichteten wie im gewichteten Rating jeweils auf ein Fünf-Sterne-Rating.

Der Einbruch beim verwalteten Vermögen hat beiden britischen Häusern mit Blick auf die Qualität der Fonds keinen Abbruch getan. Das Fondsvermögen bei Fundsmith ging im Verlauf des ersten Quartals von 26,3 Milliarden Euro auf 22,7 Milliarden Euro zurück; Das bewertete Vermögen bei Lindsell Train sank von 18,2 Milliarden Euro auf 14 Milliarden Euro. Da beide Häuser nur Aktienfonds bewirtschaften, kommt dieser Einbruch nicht überraschend.

Defensive Häuser punkten in Zeiten von Corona

Auch jenseits der beiden langjährigen Platzhirsche konnten sich Veritas Asset Management, Troy Asset Management und LGIM aus Großbritannien ebenfalls in den Top zehn Gesellschaften halten.

Interessant ist, dass sich einige Häuser, die sich durch defensive Strategien auszeichnen, im ersten Quartal gut geschlagen haben: Comgest konnte sich von Platz 23 per Ende 2019 auf Rang zwölf deutlich verbessern, was vor allem auf bessere Aktienfonds-Ratings zurückging; First State, die ebenfalls eine defensive Aktien-Strategie fahren, konnten sich ebenfalls gegenüber dem Vorquartal dank besserer Aktienfonds-Ratings von Rang 24 auf Platz zehn verbessern.

Die österreichische Kepler-Fonds konnte sich ebenfalls sehr gut behaupten. Der Asset Manager aus Linz an der Donau legte von Rang 31 auf Platz 16 vor. Die Österreicher konnten in diesem Jahr vor allem im Bereich defensive Mischfonds und diversifizierte Euro-Rentenfonds punkten. In diesen Kategorien haben viele Fondsmanager heuer durch allzu offensive Spread-Strategien hohe Performance-Einbußen in diesem Jahr Verluste bei Risiko-Assets erlitten. Die systematische, auf Diversifikation basierende Kepler-Fonds-Strategie hat sich in dieser volatilen Phase, die auch und gerade die Rentenseite betraf, ausgezahlt.

Tabelle: Die besten kleinen Fondshäuser in Europa

Daten per 31.3.2020, Quelle: Morningstar Direct

Die vollständige Morningstar Rating Analyse finden Sie als pdf hier.

Die wichtigsten Ergebnisse auf einen Blick erhalten Sie wie folgt:

Einführung in die Morningstar Rating Analyse für Fonds in Europa

Bilanz der größten europäischen Fondsanbieter (ohne ETFs)

Bilanz der größten europäischen ETF-Anbieter

Bilanz der besten großen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten kleinen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten europäischen Fondsstandorte (ohne ETFs)

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.