Nachdem wir im ersten Teil unserer Untersuchung die Merkmale von Klimafonds definiert und ihre Reichweite ermittelt haben, wollen wir in diesem Abschnitt feststellen, ob diese Fonds das leisten, was sie zu vorgeben. Weisen beispielsweise Fonds für kohlenstoffarme und Ex Fossil Fuel Fonds im Vergleich zu einer globalen Benchmark tatsächlich ein geringeres Engagement in Unternehmen mit hohem Kohlenstoffausstoß auf? Bieten Climate Solution- und Clean Energy/Tech-Fonds tatsächlich kohlenstoffarme Lösungen an? Verschaffen sie Anlegern Zugang zu Unternehmen, die Produkte und Dienstleistungen anbieten, die den Klimawandel bekämpfen?

Wir haben die Klimabilanz der sechs Klimafonds-Gruppen anhand der folgenden Merkmale untersucht: Kohlenstoffintensität, Involvierung mit fossilen Brennstoffen, Beteiligung an der Öl- und Gasproduktion, Beteiligung an Kraftwerkskohle, Beteiligung an Kohlenstofflösungen und Kohlenstoffrisiko. Für jede Gruppe verwenden wir die Kennzahlen von Sustainalytics, die wir auf Ebene der jeweiligen Fonds auf einer vermögensgewichteten Basis aggregieren. Als Benchmark verwenden wir den Morningstar Global Target Market Exposure Index, der sowohl Industrie- als auch Schwellenländer enthält und 87 Prozent globalen Marktkapitalisierung abdeckt. In den folgenden Tests ist ein niedriger Prozentsatz optimal - mit Ausnahme der Carbon Solutions, wo die Maxime gilt: Je höher der Score, desto besser.

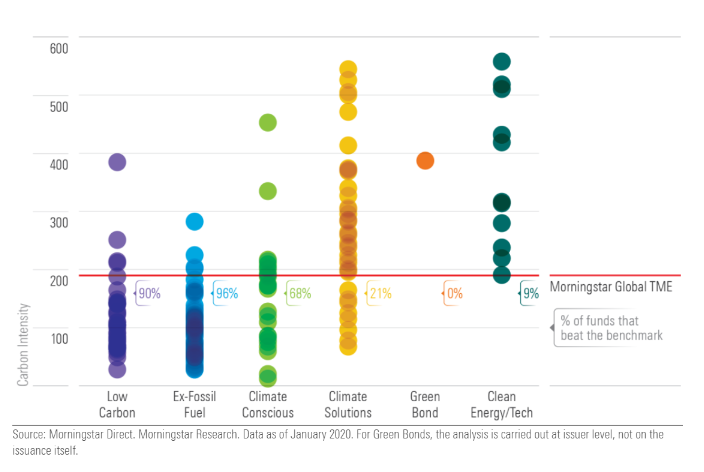

Karbon-Intensität

Zunächst messen wir die Kohlenstoffintensität jedes Fonds, das wie folgt berechnet wird: Gesamtemissionen (metrische Tonnen Co2) / Umsatz (Mio. USD), aggregiert auf der Fondsebene auf einer vermögensgewichteten Basis. Jeder Marker im unteren Schaubild repräsentiert einen Fonds und seine Kohlenstoffintensität. Die Zahlen in den kleinen Boxen zeigen den Prozentsatz der Fonds in jeder Klimastrategiegruppe an, die eine geringere Kohlenstoffintensität aufweisen als das Niveau in der globalen – konventionellen – Benchmark, im Morningstar Global Target Market Exposure Index.

Von 206 Fonds mit Daten zur Kohlenstoffintensität zeigen 149 oder 72 Prozent einen niedrigeren Wert als die konventionelle Benchmark. Die besten Werte erreichen Low Carbon Fonds und Ex Fossil Fuel sowie klimafreundliche Fonds. Bei Low Carbon-Fonds weisen nur Emerging-Markets-Fonds schlechtere Werte als die globale Benchmark auf. Dies ist keine Überraschung, wenn man bedenkt, dass Emerging-Markets-Fonds Portfolios in der Regel mehr kohlenstoffintensive Unternehmen enthalten als Portfolios von Unternehmen aus den entwickelten Märkten. Im Vergleich zu ihrer eigenen Benchmark erreichen bis auf einen alle Low Carbon-Fonds eine Reduzierung des Kohlenstoffausstoßes, wobei die meisten eine Reduzierung der Kohlenstoffintensität zwischen 20% und 40% erreichen.

Grafik: Die Karbon-Intensität der Klimafonds-Gruppen

Im Gegensatz dazu weisen die meisten Climate Solutions und Clean Energy/Tech-Fonds eine höhere Kohlenstoffintensität auf als der Morningstar Global Target Market Exposure Index. Dies spiegelt die Tatsache wider, dass neben Unternehmen aus dem Sektor der erneuerbaren Energien (Windturbinenhersteller wie Siemens Gamesa Renewable Energy und Vestas Wind Systems), die eine niedrige Kohlenstoffintensität aufweisen, viele Climate

Clean Energy/Tech-Portfolios in stärker diversifizierte Unternehmen, die auch kohlenstoffintensive Geschäfte betreiben, investieren.

Ein Beispiel hierfür ist SSE, das erneuerbare Energien in Großbritannien und Irland entwickelt und betreibt, aber zweidrittel seiner Stromproduktion aus Gas und Öl bestreitet. NextEra Energy, ein US-Hersteller und Betreiber von Windparks und Solaranlagen, weist eine hohe Kohlenstoffintensität auf, da seine Erzeugungskapazität immer noch zu mehr als der Hälfte aus fossilen Brennstoffen besteht. Das dänische Unternehmen Orsted, das weltweit größte Unternehmen für erneuerbare Energien, weist eine wesentlich geringere Kohlenstoffintensität auf, liegt aber immer noch über der Benchmark, da sein Energiemix zu 19% aus Kohle und zu 17% aus Gas besteht.

Diese Unternehmen befinden sich in unterschiedlichen Phasen eines Übergangsprozesses. Es ist von entscheidender Bedeutung zu verstehen, dass die Kohlenstoffintensität eine normalisierte Kennzahl ist, die sowohl vom Kohlenstoff-Fußabdruck als auch vom Umsatz abhängt. Aktien mit hoher Marktkapitalisierung können oft eine niedrigere Kohlenstoffintensität aufgrund höherer Einnahmen und niedriger Scope 1-Emissionen 3 aufweisen, wenn man sie mit Industrieunternehmen vergleicht, die sich mit der Entwicklung grüner Energielösungen befassen.

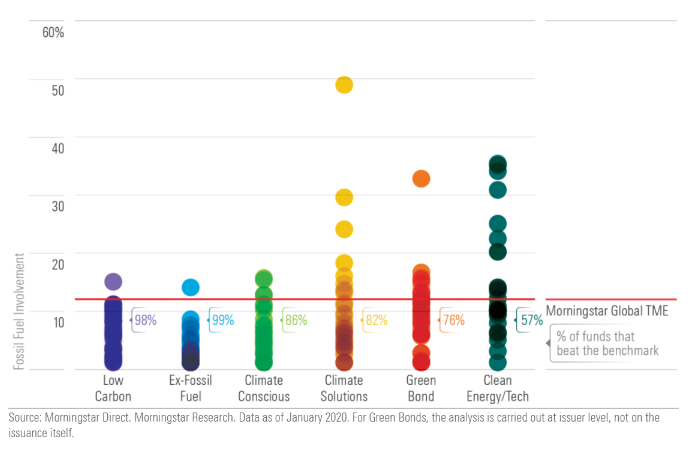

Die Rolle fossiler Brennstoffe

Kommen wir zur Exponierung von Klimafonds gegenüber Unternehmen, die fossile Brennstoffe produzieren. Unternehmen mit einem Engagement im Bereich fossile Brennstoffe werden von Sustainalytics definiert als diejenigen, die mindestens fünf Prozent ihrer Einnahmen aus folgenden Tätigkeiten beziehen: thermische Kohleförderung, thermische Kohleverstromung, Öl- und Gasförderung sowie Öl- und Gasverstromung. Unternehmen, die mindestens 50 Prozent ihrer Einnahmen aus Öl- und Gasprodukten und -dienstleistungen erzielen, sind ebenfalls eingeschlossen. Jeder Marker in der unteren Grafik steht für einen Fonds und seine Beteiligung an fossilen Brennstoffen. Je geringer der Prozentsatz ist, desto besser.

Grafik: Das Engagement von Klimafonds bei fossilen Energien

Wie erwartet haben Low Carbon Fonds und Ex Fossil Fuel Fonds das geringste Exposure gegenüber Unternehmen, die fossile Brennstoffe einsetzen. Alle außer zwei Fonds bieten eine Verbesserung gegenüber dem Morningstar Index. Dennoch mag es für einige Anleger überraschend sein, dass eine Mehrheit der Ex-Fossil Fonds (60%) in gewissem Umfang an fossilen Brennstoffen beteiligt sind. Dies lässt sich durch die Vielfalt der Definitionen der Ausschlüsse von fossilen Brennstoffen, von keinen Investitionen in Unternehmen mit Reserven an fossilen Brennstoffen bis hin zu Beteiligung an allen Aktivitäten im Zusammenhang mit fossilen Brennstoffen, einschließlich Exploration, Produktion und Vertrieb.

Über 80 Prozent der klimafreundlichen Fonds und Klimawandel-Fonds ebenfalls eine geringere Beteiligung an fossilen Brennstoffen aufweisen als der Index. Allerdings erfüllen nur 57% der Clean Energy/Tech-Fonds dieses Kriterium, was daran liegt, dass viele Clean Energy/Tech-Portfolios in Versorger investieren, die noch immer ihr angestammtes Geschäft mit fossilen Brennstoffen betreiben. Iberdrola etwa erzielt zwischen 25 und 50 Prozent seiner Einnahmen aus Aktivitäten mit fossilen Brennstoffen, während Enel über 50 Prozent seiner Umsätze aus diesen Aktivitäten bezieht. Zusätzlich halten einige wenige Clean Energy/Tech-Fonds Energieunternehmen wie Neste, das erneuerbare Brennstoffe herstellt, aber bei dem das Ölgeschäft im Vordergrund steht.

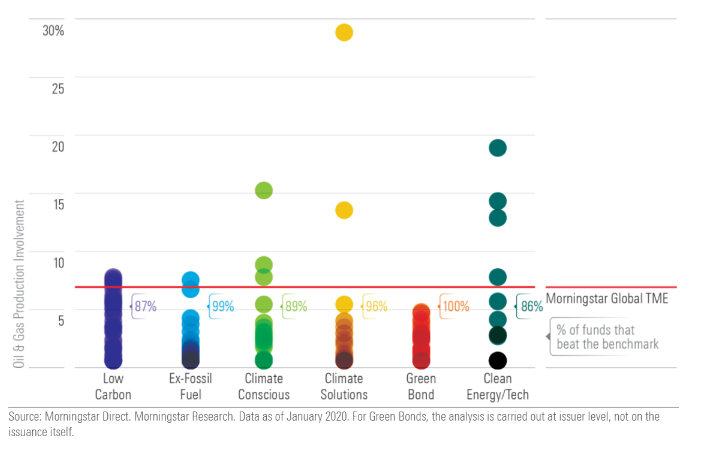

Die Rolle des Öl-/Gasgeschäfts

Wir testen nun, inwieweit Klimafonds bei der Öl- und Gasförderung engagiert sind. Gemessen wird, wie die Beteiligung an Unternehmen ausfällt, bei denen Öl- und Gasförderung mindestens fünf Prozent der Einnahmen aus der Öl- und Gasförderung, -exploration, -transport, -lagerung und -raffinierung ausmachen. Jeder Marker in der unteren Grafik repräsentiert einen Fonds und die gewichtete Beteiligung an der Öl- und Gasproduktion. Je niedrigerer der Wert, desto besser.

Grafik: Die Rolle des Öl-/Gasgeschäfts für Klimafonds

Die überwiegende Mehrheit der Fonds hat ein geringeres Engagement bei Öl- und Gasproduzenten als die Benchmark, die sich Ende Januar auf 6,5% belief. In der Gruppe "Low Carbon" wurden fünf der sechs Fonds mit einem Engagement, das über Benchmark-Niveau liegt, sind Indexfonds mit Beteiligungen an Total, Equinor, und Repsol, die bei Best-in-Class-Ansätzen besser als ihre direkten Konkurrenten abschneiden. Diese Art von relativen Strategien sind auch in einigen wenigen klimafreundlichen Fonds zu finden sowie in den Gruppen Klimawandel und bei den Fonds für Clean Energy/Technology. Alle Green-Bond-Fonds halten ihr Engagement in der Öl- und Gasförderung unter dem der Benchmark, was heißt, dass traditionelle Öl & Gasunternehmen derzeit nicht zu den größten Emittenten von grünen Anleihen gehören.

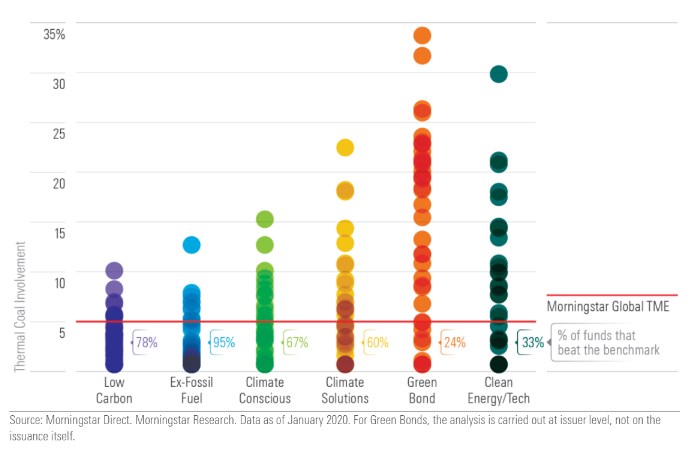

Die Rolle von Kraftwerkskohle

Inwiefern sind Klimafonds im Bereich Kraftwerkskohle engagiert, der einer kohlenstoffintensivsten Energiequellen überhaupt darstellt? Jeder Marker weiter unten steht für einen Fonds und seine Beteiligung an Kraftwerkskohle. Gemessen wird dabei der prozentuale Anteil der auf Kohle basierenden Erzeugungskapazität eines Unternehmens. (anstelle des Umsatzes wie bei den anderen Kohlenstoffmaßen).

Unternehmen mit Thermokohle-Beteiligung sind definiert als diejenigen, die Kraftwerkskohle für den Kohlebergbau und die Kohleexploration fördern (direkte Beteiligung) und diejenigen, die Strom aus thermischer Kohle erzeugen, einschließlich Versorger, die Kohlekraftwerke besitzen oder betreiben (indirekte Beteiligung). Bezogen auf den Lebenszyklus ist Kraftwerkskohle die kohlenstoffintensivste fossile Brennstoffquelle, während sie aus Sicht der Energieerzeugung leicht substituierbar ist. Auch bei diesem Test gilt: Je niedriger der Prozentsatz, desto besser.

Grafik: Klimafonds und ihr Engagement im Bereich Kraftwerkskohle

Am bemerkenswertesten ist die große Rolle vom Geschäft mit Thermalkohle bei Green Bond-Fonds. Dies ist jedoch nicht überraschend angesichts der relativ hohen Exponierung dieser Fonds gegenüber traditionellen Versorgern, die Zugang zu frischem Kapital suchen, um grüne Projekte zu finanzieren, die es ihnen ermöglichen, sich von ihren hochintensiven Kohleverstromungsaktivitäten abzuwenden. Beispiele hierfür sind Iberdrola, Southern Company und DTE Energy, die zu den am häufigsten vertretenen Emittenten in Klimafonds gehören. Sie haben die Erlöse aus der Emission grüner Anleihen zur Entwicklung und dem Bau von Solar- und Windparks verwendet.

Die andere Gruppierung mit einem hohen Exposure gegenüber thermischer Kohle ist Clean Energy/Technology. Zwei Drittel dieser Fonds weisen ein höheres Thermal Coal Involvement auf als der Morningstar Global Target Market Exposure Index. Dies ist wiederum auf die diversifizierten Versorger zurückzuführen, darunter Iberdrola, EDP Renováveis und Enel, die neben ihren neueren Aktivitäten im Bereich erneuerbare Energien weiterhin Geschäfte mit fossilen Brennstoffen betreiben. Die Fonds für Low Carbon und Ex Fossil Fuels weisen ein viel geringeres Engagement im Bereich Thermalkohle auf. Von 154 Ex Fossile Fuel Fonds sind sechs stärker exponiert als der Morningstar Global Target Market Exposure Index.

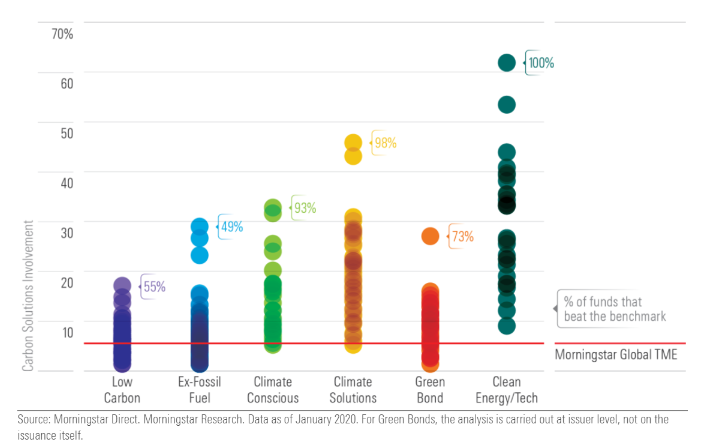

Klimafonds und Carbon Solutions

Hier analysieren wir, wie viel Engagement in Klimalösungen Investoren von klimabewussten Unternehmen erwarten können. Das relevante Maß ist hier der vermögensgewichtete Prozentsatz des Fondsvermögens, der in Unternehmen investiert ist, die erneuerbare Energien fördern oder Produkte herstellen, welche die Produktion von erneuerbaren Energien unterstützen. Dazu gehören auch entsprechende Dienstleistungen und der umweltfreundliche Transport.

Jeder Marker weiter unten steht für einen Fonds und seine Beteiligung an Carbon Solutions. Hier gilt: Je höher der Wert, desto besser.

Grafik: Klimafonds und das Carbon Solutions-Geschäft

Fonds mit dem höchsten Engagement bei Carbon Solutions Clean Energy/Tech und Klimawandel-Fonds, auch wenn der Grad der Beteiligung von Fonds zu Fonds sehr unterschiedlich ist. Klimafreundliche Fonds folgen dicht dahinter. Im Gegensatz dazu schlug nur etwa die Hälfte der Low Carbon Fonds und Ex Fossil Fuel die Benchmark. Durch Ausschluss oder Reduzierung der Exposure gegenüber Unternehmen für fossile Brennstoffe verpassen diese Fonds möglicherweise zugleich auch ein Exposure zu Carbon Solutions, da kohlenstoff-intensive Unternehmen zunehmend Produkte und Dienstleistungen entwickeln, die den Klimawandel adressieren.

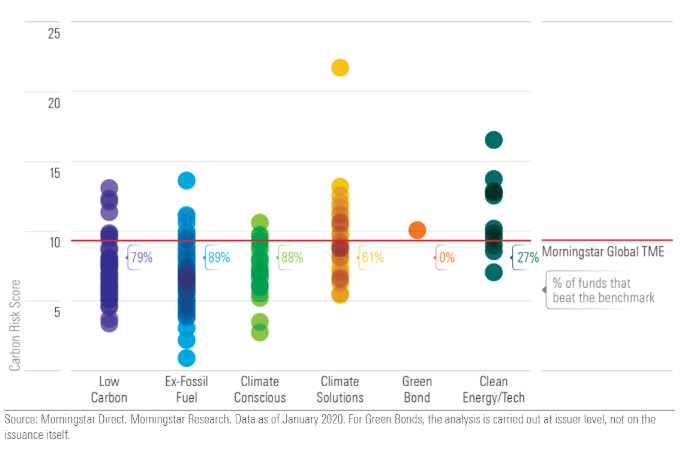

Klimafonds und das Karbon-Risiko

Kommen wir zum Schluss zum Kohlenstoffrisiko. Auf Unternehmensebene geben die Kohlenstoff-Risiko-Scores an, inwieweit der wirtschaftliche Wert eines Unternehmens beim Übergang zu einer kohlenstoffarmen Wirtschaft gefährdet ist. Im Gegensatz zu den in unseren früheren Tests verwendeten Beteiligungskennzahlen, die rein quantitativ sind, sind die Kohlenstoff-Risiko-Scores das Ergebnis eines qualitativen Analyseprozesses von Sustainalytics.

Die Einschätzung des Kohlenstoffrisikos geht über das herkömmliche Erstellung eines CO2-Fußabdrucks hinaus; es werden zusätzlich Managementmaßnahmen berücksichtigt, die das Risiko mindern sollen. Sustainalytics ermittelt den Kohlenstoff-Risiko-Score eines Unternehmens durch die Bewertung der Kohlenstoffintensität, der Rolle fossiler Brennstoffe, das Exposure gegenüber Abschreibungs-Ruinen (stranded assets) sowie Managementstrategien und Lösungsansätzen. Auf Fondsebene wird der Carbon Risk Score vermögensgewichtet von der Unternehmens- auf die Fondsebene transponiert.

Jeder Marker in der unteren Grafik steht für die Kohlenstoff-Risiko-Bewertung jedes Fonds. Je niedriger der Wert, desto besser.

Grafik: Wie Klimafonds dem Karbon-Risiko ausgesetzt sind

Die Fondsgruppen mit dem niedrigsten Carbon Risk Score sind Ex Fossil Fuel und klimafreundliche Fonds, gefolgt von Low Carbon Fonds. Auf der anderen Seite weisen Climate Solutions und Clean Energy/Technologoy-Fonds tendenziell mehr Kohlenstoffrisiko auf. Dies liegt daran, dass die Fonds nicht nur in Unternehmen investieren, die sich auf die Bereitstellung grüner Lösungen konzentrieren, sondern auch in Unternehmen mit diversifizierten Geschäftsmodellen, die sich in unterschiedlichen Phasen einer Transition befinden. Dazu zählen Industrieunternehmen, Versorger, Energie- und Rohstoffhersteller, die zugleich daran arbeiten, ihre Kohlenstoffemissionen zu senken.

Welche Rolle die sechs verschiedenen Klimafonds-Gruppen in Portfolios von Anlegern spielen können, thematisieren wir im dritten Teil der Untersuchung zu Klimafonds.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.