Fonds-Investoren verschlechtern ihre Performance oft durch überflüssiges Trading. Anstatt ihr Investment als langfristige unternehmerische Beteiligungen zu behandeln, benehmen sie sich wie Day Trader. Viele nehmen „taktisch Gewinne mit“ oder warten auf das optimale „Einstiegssignal“. Solche Verhaltensmuster führen zu suboptimalen Ergebnissen.

Investieren Anleger erst dann, wenn sich „Trends verstetigt haben“, bedeutet das nichts anderes, als dass ihnen die Märkte bereits zu einem guten Stück davongelaufen sind. Andere Investoren verkaufen spiegelbildlich in einer Korrektur, um kurzfristige Verluste zu vermeiden. Mit dem Wiedereinstieg tun sie sich dann oft schwer. In beiden Fällen haben Anleger wertvolle Rendite verschenkt. Leider hat es sich noch nicht hinreichend herumgesprochen, dass Aktienrenditen langfristig nur durch die Inkaufnahme von Rückschlägen zu haben sind.

In volatilen Marktphasen ist Trading-Verhalten leider noch stärker ausgeprägt als in normalen Marktphasen. Das gilt gerade auch für die Coronavirus-Krise. Viele Anleger haben zur Unzeit verkauft. Im März haben sie so viel Geld wie noch nie in einem Monat aus Fonds abgezogen; seitdem enteilen ihnen die Kurse, und viele tun sich schwer damit, jetzt noch zu investieren. Unsere aktuellen Mittelflussdaten zeigen nur eine punktuelle Rückkehr an den Markt.

Hohe Volatilität an den Märkten seit 2018

Im Folgenden wollen wir überprüfen, welche Erfahrungen Anleger in großen Fonds in den vergangenen zwei Jahren gemacht haben. Zur Erinnerung: Das Jahr 2018 fing mit einer ordentlichen Korrektur an und endete noch turbulenter. Nach dem Jahreswechsel 2018/19 schwankten die Aktienkurse bis in den Sommer hinein recht stark, legten aber per saldo zu. Erst ab dem 3. Quartal 2019 zogen die Kurse stark an. Bis Mitte Februar 2020 dauerte der rasante Kursanstieg bei Risiko-Assets. Es folgte der massive Einbruch ab Mitte Februar, der bis Ende März andauerte. Seitdem befinden sich die Märkte in einer steilen Erholungsphase. Wie haben sich Anleger angesichts dieser Berg- und Talfahrt verhalten? Und welche Folgen hatte dieses Verhalten für die Performance?

Da wir sowohl über die Performance- als auch die Mittelfluss- und Fondsvermögensdaten der meisten Fonds in Europa verfügen, können wir einige Aussagen über die Erfahrungen des Durchschnittsanlegers treffen. Die lassen sich anhand einer Analyse der kapitalgewichteten Rendite ablesen, die auch als geldgewichtete Rendite bezeichnet wird. Wir bei Morningstar sprechen vom Investor Return, im Folgenden auch Anlegerrendite genannt. Bevor wir zu den Details kommen, wollen wir den Unterschied zwischen der Anlegerrendite und dem Total Return erläutern. (Wer diesen schon kennt, kann weiter unten ab der Zwischenüberschrift "Bilanz der Dickschiffe" weiterlesen.)

Der Total Return unterstellt einen Buy-and-Hold Investor

Die Standard-Präsentation von Fonds-Renditen wird mit dem Total Return vorgenommen. Es handelt sich hier um die zeitgewichtete Rendite. Sie misst die Rendite, die ein Investment bzw. ein Fonds erzielt hat, unabhängig von der Frage, wie sich das Fondsvermögen entwickelt hat. Das hat zur Folge, dass der Total Return nur die Erfahrungen von Buy-and-Hold-Anlegern widerspiegelt. Die allermeisten Anleger machen allerdings eine andere Erfahrung, weil sie, siehe oben, eben nicht stillhalten. Sie kaufen und verkaufen laufend Fondsanteile. Die Erfahrungen, die sie dabei machen, lassen sich recht gut mit der Anlegerrendite modellieren, welche nicht die nur die Performance über die Zeit, sondern die Entwicklung des Fondsvermögens in den Zusammenhang mit der über die Zeit erzielten Performance bringt.

Die Funktionsweise der Anlegerrendite bzw. der geldgewichteten Rendite wollen wir anhand eines einfachen Beispiels erläutern.

Ein Investor hält zum Anfang eines Jahres einen Fonds. Bis zur Jahresmitte steigt der Fondspreis um 50 Prozent. Am 1. Juli steigt dann ein weiterer Anleger ein. Zum Jahresende fällt der Fondspreis um 50 Prozent.

In der herkömmlichen Renditebetrachtung ist die Sache klar. Die Fondsperformance für das gesamte Jahr liegt bei null Prozent. Doch das entspricht nur der Erfahrung des ersten Anlegers, der bereits Anfang des Jahres dabei war. Der zweite Anleger hat dagegen einen Verlust von 50 Prozent hinnehmen müssen.

Natürlich ist unser Beispiel ein sehr einfaches. In der Realität kaufen und verkaufen Tausende, ja manchmal sogar Millionen von Anlegern Anteile eines Fonds in einem Jahr. Alle machen höchst unterschiedliche Erfahrungen, da ihr Einstiegszeitpunkt variiert. Unsere Berechnung der Anlegerrendite bzw. geldgewichtete Rendite fußt auf monatlichen Performance- und Mittelfluss-/Vermögensdaten von Fonds.

Untersuchungen zur Anlegerrendite in Europa

Der Investor Return bringt also die Transaktionsebene des Anlegers ins Spiel. Er beantwortet die Frage: „Wie war die durchschnittliche Rendite der Geldeinheit, die über einer bestimmten Periode in einem bestimmten Fonds steckte?“ Der so genannte Investor Return erfasst dabei keinen spezifischen Anleger, kommt allerdings der Erfahrung des Durchschnitts-Anlegers recht nahe. Wir haben sowohl 2017 als auch 2019 marktbreite Untersuchungen zur Anlegerrendite europäischer Investoren unternommen und dabei festgestellt, dass in den allermeisten Fondskategorien der Investor Return unter dem Total Return von Fonds lag. Das bedeutet, dass Anleger überwiegend eine schlechtere Erfahrung mit Fonds gemacht haben, als es der Total Return, also die offizielle Fondsrendite, nahelegt.

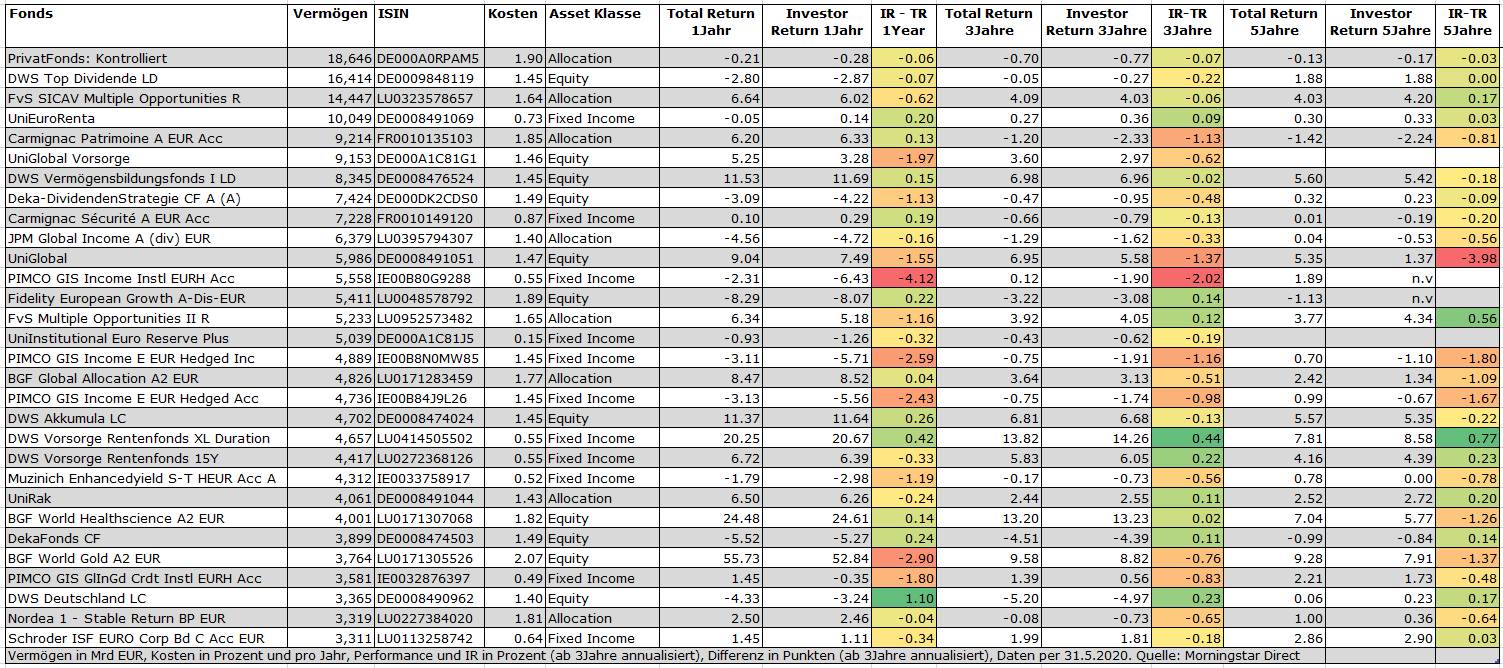

Tabelle: Die Bilanz der großen Dickschiffe am Markt

Kommen wir nun zum Anlegerrendite einiger großer Fonds am Markt. Die obere Tabelle umfasst die größten Fondstranchen, die in Deutschland zum Vertrieb zugelassen sind. Es sind vor allem Fonds für Privatanleger enthalten, aber auch etliche institutionelle Tranchen, etwa die des PIMCO GIS Income.

Ganz am Anfang steht der Mischfonds Privatfonds: Kontrolliert. Er hat ein Vermögen von über 18,5 Milliarden Euro. In den vergangenen zwölf Monaten erwirtschaftete das Flaggschiff von Union Investment einen Verlust von 0,21 Prozent. Der Investor Return, weiter rechts daneben, lag bei minus 0,28 Prozent. Das ergibt eine Renditelücke von minus 0,07 Prozentpunkten. Auch in den vergangenen drei und fünf Jahren war die Lücke mit minus sieben bzw. drei Basispunkten jährlich nur minimal unterhalb des Total Return.

Das bedeutet, dass Anleger durch ihre Transaktionen nur eine geringfügig schlechtere Rendite vereinnahmt haben als die zeitgewichtete Rendite. Die Tatsache, dass der Fonds im unfreundlichen Börsenjahr 2018 Mittelzuflüsse erreichte und nur sehr geringe Abflüsse im laufenden Jahr hatte, bedeutet, dass Anleger bemerkenswert wenig auf Marktkorrekturen reagierten. Sie investierten in den Abschwung hinein und waren zumeist auch in den Aufwärtsphasen „dabei“. Hier dürfte der Vertrieb über die Genossenschaftsbanken, die diesen Fonds als Basis-Investment für Privatanleger offenbar weitgehend unabhängig von der Börsenphase empfehlen, die Anlegerrendite gestützt haben. Und da es sich um einen defensiven Mischfonds handelt, dürften viele Investoren gerade in turbulenten Marktphasen auf den Fonds gesetzt haben - in der Erwartung, dass er ihr Vermögen schützeh werde.

Stabiles Anlegerverhalten auch beim DWS Top Dividende

Auch der zweitgrößte Fonds unserer Auswahl, der DWS Top Dividende, weist in der Zwölfmonatsbilanz nur einen geringen Unterschied von minus sieben Basispunkten zwischen dem Total Return und dem Investor Return auf. Anleger haben also im Schnitt nur eine minimal schlechtere Rendite als die zeitgewichtete Rendite erzielt. Das ist insofern bemerkenswert, als es sich hier um einen Aktienfonds handelt, der zudem oft von der Benchmark abweicht und gerade deshalb auch immer wieder Schwächephasen durchstehen muss.

Etwas schlechter sieht die Dreijahresbilanz beim DWS Top Dividende aus. Hier wirkten sich die hohen Mittelabflüsse im Laufe des Jahres 2018 negativ aus. Im Zuge der Korrektur im Januar 2018 setzten hohe Verkäufe ein; viele Anleger kehrten dann vor der Dezember-Korrektur zurück. Dieses prozyklische Verhalten machte sich in der Dreijahres-Bilanz negativ bemerkbar. Pro Jahr lag die Anlegerrendite um 22 Punkte hinter dem Total Return. In der Fünfjahresbilanz entspricht der Total Return auf den Punkt genau der geldgewichteten Rendite.

Anders verhält es sich beim drittgrößten Fonds unserer Liste. Der Flossbach von Storch Multiple Opportunities zeigt eine Rendite-Lücke von minus 0,62 Prozentpunkten in der Zwölfmonatsbilanz, was eine recht große Lücke darstellt. Die Performance des flexiblen Mischfonds lag bei 6,64 Prozent; der Investor Return belief sich auf 6,02 Prozent. Hierfür sind weniger die - recht bescheidenen – Abflüsse im März dieses Jahres verantwortlich, sondern vielmehr die hohen Zuflüsse in der zweiten Jahreshälfte 2019, die zu einer Zeit stark steigender Märkte nach und nach eintrudelten. Den Anlegern enteilten damit die Kurse bzw. der Fondspreis. Bei der zweiten Tranche des Multi Opportunities, dem Fvs Multiple Opportunities II, der ebenfalls in der Tabelle vertreten ist, lag die Rendite-Lücke in den vergangenen zwölf Monaten sogar bei minus 1,16 Prozentpunkten.

Doch die Anleger haben längerfristig beim Multiple Opportunities insgesamt vieles richtig gemacht. In der Fünfjahresbilanz lag die Anlegerrendite sogar über dem Total Return. Während die offizielle Fondsrendite in den vergangenen fünf Jahren bei 4,03 Prozent jährlich lag, konnten Investoren durch ihr Anlageverhalten eine bessere Erfahrung machen. Der Investor Return lag bei plus 4,2 Prozent jährlich, also 17 Basispunkte pro Jahr über dem Total Return. Die konstanten Zuflüsse im volatilen Jahr 2018, an dessen Anfang und Ende jeweils ordentlich Korrekturen anfielen, konnten Anleger nicht schrecken. Und wer unverdrossen jeden Monat in den Fonds investierte, erwischte auch die Tiefpunkte. Das hat der Anlegerrendite geholfen. Ähnliches gilt für den kleineren Klonfonds, den Multi Opportunities II.

Keine so guten Erfahrungen haben Anleger indes mit solchen Fonds gemacht, bei denen abrupte marktbedingte Umschichtungen in großem Stil stattfanden. Diese fielen zumeist prozyklisch aus. So etwa der Fall beim UniGlobal Vorsorge, ein global anlegender Aktienfonds, der den Risiko-Topf der Riester-Rente von Union Investment bestückt. Im März 2020 erfolgten wegen der Korrektur an den Aktienmärkten auf dem Tiefpunkt der Corona-Korrektur hohe prozyklische Umschichtungen aus dem UniGlobal Vorsorge (in den UniEuroRenta). Diese prozyklische Funktionsweise, die bei Riester-Fondsrenten oft bemängelt wird, war auch Anfang 2019 zu beobachten. Hier bewirkte der Riester-Algorithmus (nicht nur von Union Investment) einen Verkauf der Aktien-Fondsanteile im Januar 2019 - zum Nachteil der Investoren, da die Kurse in dem Monat zur Aufholjagd ansetzten.

PIMCO Income: Volatiler Markt, volatile Investoren

Regelrecht verheerend wirkte sich das Verhalten der Anleger in der institutionellen, Euro-gehedgten Tranche des PIMCO GIS Income aus. Anleger verschlechterten durch ihre prozyklischen Verkäufe im März dieses Jahres ihre Performance ganz erheblich. Im Zuge der Korrektur bei Risiko-Anlagen, also auch bei riskanten Bonds, gaben Investoren im März Anteilsscheine im Wert von gut 5,3 Milliarden Euro aus der Euro-Tranche des PIMCO GIS Income zurück. Die Zuflüsse im April waren dagegen bescheiden. Anleger verpassten also die Kurserholung bei Bonds im April und Mai, was sich auch in der Anlegerrendite widerspiegelt.

Wies der Fonds in den vergangenen zwölf Monaten einen moderaten Verlust von 2,3 Prozent aus, so belief sich die Anlegerrendite auf minus 6,43 Prozent. Das ergibt eine Rendite-Lücke von minus 412 Basispunkten in einem Jahr. Das ist erheblich. Auch in den vergangenen drei Jahren war die Lücke mit minus 2,02 Punkten pro Jahr ein sichtbares Zeichen prozyklischer Verhaltensweisen institutioneller Anleger. Es bleibt zu hoffen, dass die betreffenden Investoren von ihren Beratern auf die schädlichen Folgen derartiger Transaktionen aufmerksam gemacht werden und bei der nächsten Korrektur, die unweigerlich kommen wird, behutsamer vorgehen.

Fazit

Insgesamt zeigt die Auswertung der großen Fonds am Markt, dass die Käufe und Verkäufe von Investoren überwiegend keine gute Wirkung auf die Performance erzielten. In rund Zweidrittel der Fälle lag der Investor Return der Fonds in allen drei betrachteten Perioden unterhalb des Total Return. In den vergangenen zwölf Monaten belief sich die Renditelücke pro Fonds im Schnitt auf minus 0,66 Prozentpunkte. In den vergangenen drei Jahren lag sie bei durchschnittlich minus 0,36 Punkten pro Jahr. In den vergangenen fünf Jahren belief sie sich sogar auf minus 0,49 Prozentpunkte pro Jahr.

Mit ihrem Handeln haben Anleger ihre Performance also überwiegend verschlechtert. Zwar lag die geldgewichtete Rendite in den meisten Fällen nicht dramatisch unter dem Total Return, doch gerade in Zeiten niedriger Zinsen und angesichts hoher Kosten aktiv verwalteter Fonds zählt jeder Basispunkt für den Anleger.

Die Auswertung zeigt einmal mehr, dass Buy-and-Hold-Strategien einen größeren Erfolg versprechen als taktische Strategien. Investoren, die dazu in der Lage sind, sollten also nicht versuchen, den Markt zu timen, sondern dann investieren, wenn sie Geld zum Anlegen zur Verfügung haben. Natürlich ließe sich einwenden, dass Einmalanlagen in Korrekturzeiten riskant sind. Allerdings wird an der Börse weder zum Ein- noch zum Ausstieg geklingelt. In den meisten Fällen steigen Market-Timer zur Unzeit aus und versäumen es dann, zeitig den Wiedereinstieg zu finden. Langfristig steigen die Aktienkurse, und daher gilt es, möglichste lange mit möglichst viel Geld dabei zu sein.

Das bedeutet auch, dass Investoren, die wenig Geld auf der hohen Kante haben und daher nur auf das Instrument Sparplan zur Altersvorsorge zurückgreifen können, nicht den besten Deal erzielen, vorausgesetzt, dass in Zukunft die Aktienkurse langfristig so steigen, wie es in der Vergangenheit der Fall war – und nichts spricht dagegen! Doch sie mögen sich trösten: der zweitbeste Deal, nämlich dann zu investieren, wenn es geht, kann durchaus gut genug sein – vorausgesetzt, Anleger senken ihre Kosten und bleiben mit dem, was sie investiert haben, stetig und langfristig bei der Stange.

In der nächsten Woche zeigen wir einige Ausschläge nach oben wie nach unten beim Investor Return und versuchen, daraus einige Schlüsse zu ziehen.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.