Jeder Abschnitt der Investment-Geschichte wirft so seine Gretchenfragen auf. An der Schwelle zur Jahrtausendwende galt die Hauptsorge vieler Investoren, ob es sich bei den vielen Internet Shooting-Stars um tragfähige Geschäftsmodelle handele. Zehn Jahre später standen viele Banken auf der Kippe. Heute stehen so genannte Value-Firmen vor dem Scheideweg. Value-Unternehmen sind solche, die nach den herkömmlichen Finanzkennzahlen – etwa dem Kurs-Gewinn-Verhältnis, Kurs-Buchwert-Verhältnis u.v.m. – unterbewertet sind. Diese Unternehmen stehen aus vielen – und guten - Gründen unter Druck. Dramatische Ausmaße könnte es bei kleinstkapitalisierten Value-Unternehmen annehmen.

Value geriet schon lange vor COVID-19 unter die Räder

Bereits vor der Ausbreitung des Coronavirus war Value als Anlagethema ziemlich out. Value-Aktien wurden von Investoren bereits vor der COVID-19 Krise links liegengelassen. Zum einen waren seit der Finanzkrise säkulare Wachstums-Stories gefragt. Technologie-getriebene Firmen setzten etablierten Playern im Zuge der Digitalisierung und der rasanten technischen Fortschritte stark zu – denken wir nur an den „Amazon-Moment“ für viele Einzelhandelsfirmen.

Doch auch aus einem anderen Grund waren Wachstumsfirmen gefragt. Unternehmen, die stetiges Wachstum, stetige Cashflows und Gewinne lieferten und in der Lage waren, ihre Dividenden zu erhöhen, standen in Zeiten niedriger Zinsen im Rampenlicht. Sie mutierten wegen der Unabhängigkeit ihrer Geschäftstätigkeiten vom Konjunkturverlauf zum Liebling vieler Investoren – Konsumgüterfirmen wie Nestlé oder Unilever sowie Pharmafirmen wie Johnson & Johnson oder Novartis sind dafür stellvertretend hervorzuheben.

Schlussendlich lieferten auch spezialisierte Technologiefirmen exponentielles Wachstum. Auch wenn viele Privatanleger nicht an der VC-Wachstumsstories partizipieren konnten, so lieferten viele solcher Firmen auch nach ihrem Börsengang eine mehr als auskömmliche Performance.

Firmen aus etablierten Branchen, etwa Energiefirmen oder Anbieter zyklischer Konsumgüter, kamen bereits vor Covid-19 nicht an diese Wachstums-Champions heran. Energiefirmen, Rohstoff-Hersteller und viele Unternehmen aus anderen zyklischen Branchen kamen auch wegen einer zweiten Entwicklung unter Druck: dem Run auf Nachhaltigkeits-Unternehmen. Firmen, deren Geschäftsmodelle auf der Herstellung oder der Nutzung fossiler Energien basieren, sind im Zug der Bekämpfung des Klimawandels und dem Primat der Nachhaltigkeit unter Druck geraten.

Nicht nur Energiehersteller, sondern auch Versorger, Automobile und Rohstoff-Unternehmen wurden in einer ESG-getriebenen Investmentwelt in den vergangenen Jahren immer mehr von Anlegern ins Aus gestellt.

COVID-19 trifft auf geschwächte Zwerge

Und nun also das Coronavirus. Die Fragen, die über das gesamte Value-Segment aufgeworfen wurden, stellen sich besonders dringend in einem Segment: Small Value. Große Value-Player haben in der Regel den Vorteil, über ein diversifiziertes Geschäftsmodell zu verfügen. Oft erwirtschaften sie auch in heutigen Zeiten noch auskömmliche Cashflows, die ihnen zumindest eine realistische Chance geben, auf alternative Geschäftsmodelle „umzusatteln“. Die Fähigkeit, sich zu relativ günstigen Konditionen am Kapitalmarkt zu finanzieren, ist ein weiterer Vorteil, den die kleineren Value-Unternehmen nicht haben. Sie sind oftmals auf eine unbeliebte Nische festgelegt.

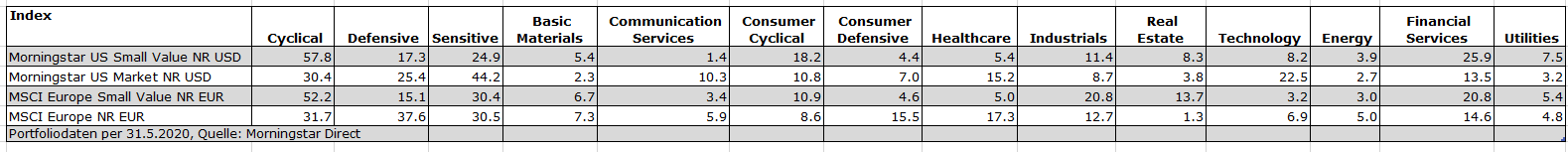

Tabelle: Konjunktursensitivität und Branchen von Small Value Unternehmen

Doch was sind die Eigenschaften von derartigen Unternehmen? Lassen sich die Nachteile kleinstkapitalisierter Value-Aktien in den USA wie in Europa fassen? Fangen wir mit einer Anfälligkeit dieser Unternehmen an. Small Value Firmen sind häufig nicht sehr profitabel. Sie sind daher nicht finanziell robust. Sie haben oft Probleme im operativen Geschäft, und das drückt sich aus in der Kennzahl „Financial Health“, die wir bei Morningstar erheben, um die Solidität von Firmen zu messen. Hier spielt der Verschuldungsgrad eine wichtige Rolle, aber auch das Verhältnis zwischen dem Cashflow und der Verschuldung sowie die Verfügbarkeit liquider Mittel, gemessen am Verhältnis zu dem Vermögenswerten.

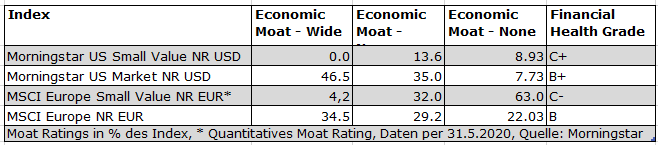

Die Werte sind hüben wie drüben im Segment Small Value nicht berauschend. In den USA weisen Small Value Unternehmen, gemessen am Morningstar Index für Small Cap Value, die Durchschnitts-Note „C+“ auf. Indes hat der breite Markt die Note „B+“. Unternehmen mit besseren Noten sind weniger dem Insolvenzrisiko ausgesetzt.

Ähnlich sieht es in Europa aus. Der europäische Small Value Index von MSCI weist im Schnitt eine Financial Health Note von „C-“ auf, vergleichen mit der Note „B“ beim gesamteuropäischen Index.

Small Value: Ungeliebt und höchst exponiert

Die Folgen von COVID-19 dürften die Situation für viele dieser Unternehmen verschärft haben. Denn die Natur ihrer Geschäftsmodelle macht sie abhängig vom Konjunkturverlauf. Wohl und Wehe vieler dieser Unternehmen hängt an der Richtung der Wirtschaft. Und die ist in der aktuellen Situation massiv und weltweit von COVID-19 betroffen. In den USA setzt sich der Morningstar Index für Small Value Aktien zu fast 60 Prozent aus zyklischen Geschäftsmodellen zusammen.

In Europa befinden sich gut 52 Prozent der Small Cap Unternehmen in zyklischen Branchen, nur 15 Prozent werden defensiven Branchen zugeordnet, deren Wohlergehen weniger stark vom Konjunkturverlauf abhängt. Zum Vergleich: Der europäische Gesamtmarkt weist nur einen Anteil von 32 Prozent in zyklischen Branchen auf, dafür sind knapp 38 Prozent der großen Unternehmen in defensiven Sektoren beheimatet.

Eine weitere Kennzahl illustriert, warum sich Small Cap Value Unternehmen auch künftig schwertun werden. Sie schneiden im Morningstar Economic Moat Rating schwächer ab als der Gesamtmarkt. Unsere Aktienanalysten unterscheiden hier zwischen drei Sorten von Unternehmen: Solche mit einem „Wide Moat“ Rating; sie besitzen nachhaltige Wettbewerbsvorteile gegenüber Konkurrenten. Ihr Geschäftsmodell gibt ihnen Abwehrmechanismen an die Hand, welche ihre künftigen Cashflows schützen. Dann gibt es Unternehmen mit „Narrow Moat“ Ratings. Sie verfügen über einige, weniger nachhaltige, aber dennoch manifeste, Vorteile. Und dann gibt es Unternehmen, die keinen Wettbewerbsvorteil haben. Sie halten ein – zweifelhaftes - „No Moat“ Rating.

Kein einziges Unternehmen im US Morningstar Small Value Index hält ein „Wide Moat“ Rating. Knapp 40 Prozent haben ein „No Moat“ Rating (nicht alle Aktien im Index werden von unseren Analysten bewertet). Zum Vergleich: Nur zehn Prozent der Unternehmen am US-Gesamtmarkt haben ein „No Moat“ Rating.

In Europa sieht es ähnlich aus. Nur ein von unseren Analysten bewertetes Unternehmen im MSCI Europe Small Value Index – Elekta AB - hält ein „Wide Moat“ Rating, verglichen mit knapp 35 Prozent beim MSCI Europe. Da sich die Research-Abdeckung in diesem Segment jedoch sehr begrenzt ist, haben wir für europäische Small Value Firmen das quantitative Morningstar Moat Rating zurate gezogen. Nur 4,2 Prozent von gut 730 kleinen Value-Aktien haben ein quantitatives Wide Moat Rating.

Tabelle: Moats und finanzielle Solidität: Small Value unter Druck

Angesichts der nachhaltigen Veränderungen, die COVID-19 bewirken dürfte, müssen Anleger also sehr genau auf die Geschäftsmodelle kleiner Value-Player achten. Wird die zunehmende Migration des Konsums und von Arbeitsprozessen in die Cloud zurückgedreht, wenn das Virus erfolgreich bekämpft ist? Werden Online-Retailer den Rückzug gegenüber „Brick and Mortar“ Geschäften, also dem stationären Handel, antreten? Werden Geschäftsreisen eine Renaissance erleben und Video-Streaming-Anbieter stagnieren? Möglich ist es, wahrscheinlich erscheint das jedoch erst einmal nicht. Zumal COVID-19 noch längst nicht besiegt ist. Es steht nicht zu erwarten, dass in den nächsten 18 Monaten ein effektiver Schutz gegen das Coronavirus zur Verfügung stehen wird. COVID-19 wird unsere Gesellschaft vermutlich länger bedrohen, als es viele heute glauben.

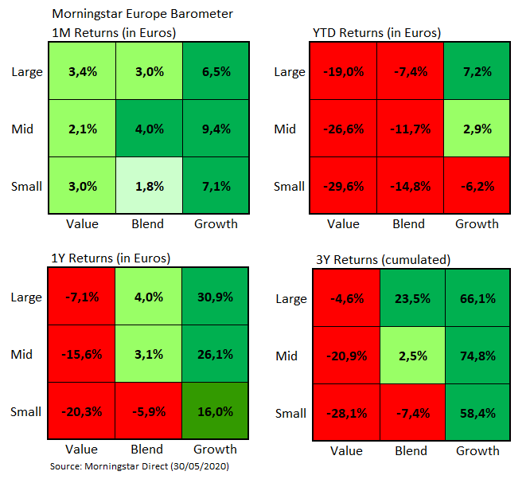

Diese Unsicherheiten lassen sich natürlich am Verhalten der Anleger ablesen. Die Performance-Unterschiede zwischen Small Value und dem breiten Markt sind erheblich. In den USA wie in Europa. Unser monatlich berechnetes Morningstar Marktbarometer für Europa zeigt für Small Value Aktien in diesem Jahr einen Verlust von knapp 30 Prozent an, während Small Growth Aktien nur um 6,2 Prozent verloren (Stand: 31. Mai).

Europäische Standardwerte, die weder dem Growth- noch dem Value-Stil angehören, konnten in diesem Jahr die Verluste auf gut sieben Prozent begrenzen. Langfristig sieht die Bilanz ebenfalls eindeutig aus, wie die untere Grafik zeigt. Kumuliert verloren Small Value Aktien in drei Jahren bis Ende Mai 28 Prozent, während Small Growth Aktien um gut 58 Prozent stiegen – und dabei noch schlechter liefen als die Segmente Mid und Large Growth.

Grafik: Small Value Aktien: Aus guten Gründen ungeliebt

Fazit

Für das Kapitalmarktsegment Small Value sieht es ziemlich düster aus. Verfechter des "Reversion to the Mean"-Gedankens sollten also hier ganz besonders gründlich ihre Investment-These überdenken. Unsere an fundamentalen Kennzahlen und makro-ökonomischen Überlegungen orientierte Analyse zeigt, dass das Value-Segment aus gutem Grund eine schwache Performance in den vergangenen Jahren gezeigt hat. Und da die Perspektiven alles andere als rosig sind, sollte man vorsichtig sein, die Unterbewertung - gemessen an herkömmlichen Kennzahlen - pauschal als Chance zu begreifen.

Natürlich lassen sich in dieser Unsicherheit auch gigantische Gewinne erwirtschaften. Zum einen kann es sein, dass sich optimistischere Szenarien für die Folgen des Coronavirus-Einbruchs manifestieren. Zudem sind Small Caps Schattengewächse. Die allermeisten dieser Unternehmen werden von Analysten links liegen gelassen werden. Auch Investmentfonds machen einen großen Bogen um sie. Es locken also hohe Gewinne – für die, die in der Lage sind, die Gewinner zu identifizieren.

Die Value-Dürre schlägt sich auch auf der Fondsebene nieder. Entsprechend der massiven Underperformance des Value-Stils sind auch Value-Fondsmanager heute rar gesät, zumal solche, die sich auf das Small Cap Segment fokussieren, in denen Pleiten, Pech und Pannen stärker zum Tagesgeschäft gehören als anderswo. Der Job des Mineurs war zu keiner Zeit beliebt. Heute weniger denn je.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.