Der letzte Teil der Morningstar Rating Analyse befasst sich mit den einzelnen Auflagestandorten in Europa. Das Länder-Ranking zeichnet sich traditionell durch eine bemerkenswerte Konstanz aus. Die Schweiz hat im zweiten Quartal die Spitze des Länder-Rankings verteidigt. Nach einer langjährigen, stetigen Verbesserung des Fonds-Rankings hatten Schweizer Anlagefonds im ersten Quartal den ersten Platz erobert, nachdem lange Jahre die Niederlande die besten Fonds in Europa hervorgebracht hat.

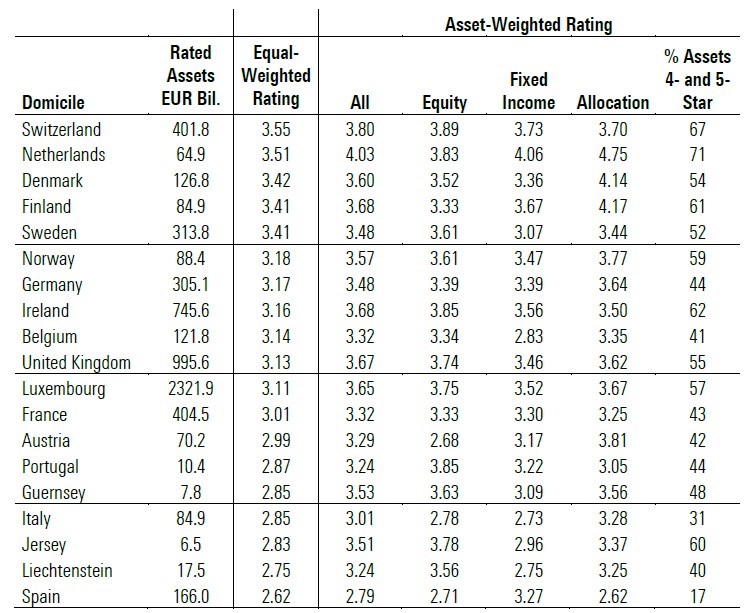

Wie aus der unteren Tabelle hervorgeht, kommen Schweizer Fonds auf ein Durchschnitts-Rating von 3,55 Sternen, ein Tick besser als Fonds aus den Niederlanden, die ein Durchschnitts-Rating von 3,51 Sternen aufweisen. (Im kapitalgewichteten Rating liegen die Niederlande nach wie vor auf Platz eins.)

Im Durchschnitts-Rating folgen auf den Plätzen drei bis fünf Dänemark, Finnland und Schweden. Damit bleiben die Top-fünf-Standorte die identischen wie im Vorquartal (Schweden und Finnland haben die Plätze getauscht.)

Niedrige Kosten sind der wichtigste Erfolgsfaktor für Fonds

Auf den ersten Blick erstaunt, dass die Fonds einiger Länder besser als das durchschnittliche Drei-Sterne-Rating abschneiden, das man typischerweise bei großen Fondsgruppen vorfindet. Auf den zweiten Blick, und das wissen die regelmäßigen Leser unserer Quartalsanalyse, ist dieser Umstand nicht ganz so erstaunlich: Die Kosten der Fonds aus diesen Ländern sind niedriger als anderswo - aus verschiedenen, sich überschneidenden Gründen.

Niedrige Kosten können auf zwei Gründe zurückgeführt werden: In manchen Ländern sind Kickbacks im Fondsvertrieb verboten bzw. aus anderen Gründen nicht üblich. In den Niederlanden sind Vertriebsprovisionen gänzlich untersagt - wie auch in Großbritannien; in der Schweiz sind Retrozessionen im Zuge der Urteile des Bundesgerichts 2006 und 2012 im Bankenvertrieb immer seltener vorzufinden. Werden Vertriebskosten von den Produktkosten getrennt, schneiden die "kostenentschlackten" Fonds naturgemäß besser ab als die mit Kickbacks belasteten Fonds. Die Folge ist eine überdurchschnittliche Performance.*

Darüber hinaus findet sich in etlichen der Länder, die gut abschneiden, eine hohe Indexfonds-Quote. Das ist oft ein ergänzender Faktor, der sich zum Kickback-Verbot hinzugesellt. In Großbritannien zum Beispiel sind gut 25 Prozent der in offenen Fonds investierten Gelder Indexfonds (es gibt so gut wie keine in Großbritannien domizilierte ETFs). In der Schweiz liegt die Indexfonds-Quote bei offenen Fonds sogar bei über 50 Prozent.

Deutlich teurer sind dagegen Fonds aus Südeuropa. Portugal, Italien und Spanien finden sich entsprechend weit hinten im Ranking mit deutlich unterdurchschnittlichen Ratings. Italien und Spanien sind zwei Länder, in denen selten Indexfonds aufgelegt werden. Die Indexfonds-Quote am verwalteten Vermögen der lokal domizilierten Fonds liegt jeweils bei deutlich unter fünf Prozent. Darüber hinaus werden in den beiden Ländern auch häufig teure Fondstranchen vertrieben, die an den großen Fondsstandorten Luxemburg oder Irland produziert werden. (Mehr zum Thema Fondskosten können Sie in unserem Ländervergleich in der Global Investor Experience Study aus dem Jahr 2019 nachlesen.)

Fonds aus Deutschland bleiben mit einem durchschnittlichen Rating von 3,17 Sternen im Wesentlichen unverändert gegenüber dem Vorquartal. Im kapitalgewichteten Rating schneiden Aktien- und Rentenfonds deutscher Provenienz mit jeweils 3,39 Sternen leicht schlechter ab besser ab als Mischfonds (3,64 Sterne).

Fonds aus Österreich haben ein Durchschnitts-Rating von 2,99 Sternen. Österreichische Misch- und Rentenfonds kommen auf deutlich bessere Noten als Aktienfonds.

Tabelle: Die besten Fondsstandorte in Europa

Daten per 30.6.2020, Quelle: Morningstar Direct

* Es gibt einen weiteren, eher technischen Grund, warum die durchschnittlichen Ratings nach Land oft über dem Wert von 3,0 liegen. Das ist dem Umstand geschuldet, dass viele Fonds aus multiplen Fondstranchen besteht. Gerade bei beliebten Fonds, die hohe Ratings aufweisen, finden sich viele Tranchen mit multiplen Gebührenmodellen, Währungen und Ausschüttungsmodi. Da unsere Rating-Analyse auf Ebene der einzelnen Fondstranchen angesiedelt ist, finden sich bei großen Fondsgruppen häufig Durchschnittswerte, die höher ausfallen als das Durchschnitts-Rating von 3,00.

Die vollständige Morningstar Rating Analyse finden Sie als pdf hier. Sie finden weitere Informationen und Hintergründe zur Morningstar Rating Analyse hier.

Die wichtigsten Ergebnisse auf einen Blick erhalten Sie wie folgt:

Übersicht über die aktuelle Morningstar Rating Analyse

Bilanz der größten europäischen Fondsanbieter (ohne ETFs)

Bilanz der größten europäischen ETF-Anbieter

Bilanz der besten großen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten kleinen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten europäischen Fondsstandorte (ohne ETFs)

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.