ETF-Investoren agieren häufig näher am Markt als Anleger in nicht-börsennotierten Fonds. Das zeigt sich auch in unserem Ranking der beliebtesten Indexfonds im dritten Quartal. Etliche Neulinge finden sich unter den ETFs, die für sehr unterschiedliche Marktszenarien geeignet sind. Hebel- und Shortprodukte auf den US-Nasdaq-Index finden sich ebenso wie Momentum- und Clean-Energy-Produkte – allesamt Investment-Themen und -Trends unserer Zeit.

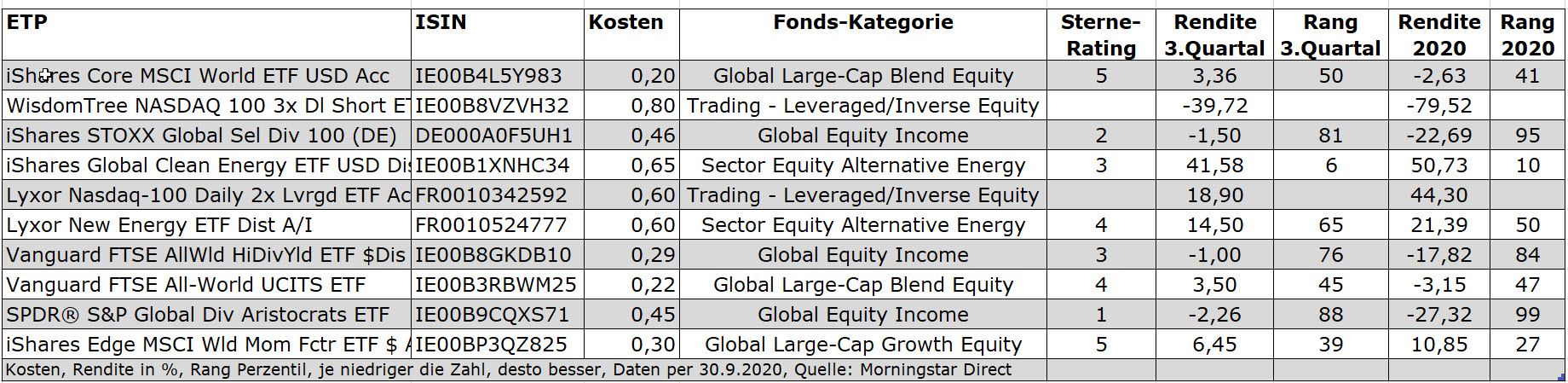

Jedes Quartal bringen wir ein Ranking der am häufigsten gesuchten ETF-Portraits auf unserer Website. Die ETF-Liste ist in absteigender Reihenfolge nach den Produkten mit den meisten "Klicks" zwischen Juli und September auf morningstar.de sortiert. Die Portraits dieser ETFs wurden am häufigsten von Anlegern und Beratern analysiert. Sie finden neben den Fondsdaten (ISIN, Kosten, Fondskategorie) auch das quantitative Sterne-Rating sowie die Performance in diesem Jahr sowie das Perzentil-Ranking, das zeigt, wie sich die ETFs gegenüber (aktiven wie passiven) Produkten in der identischen Kategorie geschlagen haben. Bei der Erstnennung der Fonds im Text haben wir die Namen der Produkte mit einem Hyperlink versehen, der Sie auf das Portrait des ETFs auf unserer Website führt.

Tabelle: Die beliebtesten ETFs auf morningstar.de im dritten Quartal

Der Trend aus den Vorquartalen hat sich im dritten Quartal weiter fortgesetzt. Wurden bis zum vergangenen Jahr regelmäßig breit diversifizierte globale Aktien-ETFs am häufigsten aufgerufen, so hat sich der Trend zu Themen- und Trendprodukten in diesem Jahr herausgebildet. Wie aus der oberen Tabelle hervorgeht, finden sich nur noch zwei „klassische“ Aktien-ETFs im Fokus unserer Leser. Der iShares Core MSCI World ETF ist unverändert der beliebteste ETF auf morningstar.de; auch der Vanguard FTSE All-World UCITS ETF ist erneut in unserem Ranking vertreten. Während ersterer nur in Industrieländer investiert, bildet der Vanguard-ETF auch die Performance von Schwellenländer-Aktien ab und ist damit das Pendant von FTSE Russell zum MSCI World ACWI.

Hebel, Short etc: Anleger zeigen sich im dritten Quartal überaus risikofreudig

Doch jenseits der Klassiker finden sich etliche „Exoten“ unter den beliebtesten Index-Produkten, die teilweise für vollkommen konträre Marktszenarien stehen. Erneut ist der Lyxor Nasdaq 100 (2x) Leveraged UCITS ETF vertreten. Es handelt sich um ein Hebelprodukt. Es bildet die doppelte Tages-Performance des Nasdaq 100 Index ab. Nachdem der ETF bereits im zweiten Quartal um gigantische 61 Prozent zulegen konnte stieg er zwischen Juli und September noch einmal um knapp 19 Prozent. Im Laufe des Jahres liegt er 44 Prozent im Plus.

Ganz anders der WisdomTree NASDAQ 100 3x Daily Short ETP. Hier handelt es sich um ein Short-Produkt, dass die dreifache Performance des Nasdaq Short Index abbildet. Hier arbeitet der Hebel also dann für Anleger, wenn der US-Growth-Index verliert. Diese Wette ist Investoren in diesem Jahr nicht gut bekommen: um 80 Prozent brach das Hebelprodukt ein. Das reflektiert den Höhenflug der Nasdaq in diesem Jahr. 2019 fielen ebenfalls hohe Verluste von knapp 65 Prozent an. Es handelt sich dabei nicht um einen Fonds, sondern um eine Inhaberschuldverschreibung – der maximal mögliche Hebel bei Fonds beläuft sich auf den Faktor zwei (bzw. minus zwei). Daher ist das Lyxor-Produkt noch ein ETF, das von Wisdom-Tree dagegen ein ETN.

iShares und Lyxor mit Clean-Energy ETFs am Start

Stark in der Liste vertreten sind auch Sektor ETFs für die Hersteller alternative Energie. Der Lyxor New Energy ETF bildet die Performance des World Alternative Energy Total Return Index ab, der die weltweit größten 20 Unternehmen des Sektors enthält. Der Index wird von Dow Jones berechnet; die Zusammensetzung wird von SAM (Sustainable Asset Management) vierteljährlich überarbeitet. Um einen zu großen Einfluss von Einzeltiteln zu verhindern, wird das Gewicht auf Einzelaktien-Ebene auf zehn Prozent begrenzt. Die Performance im dritten Quartal belief sich auf 14,5 Prozent; in diesem Jahr legte der ETF zwischen Januar und Ende September um gut 21 Prozent zu.

Das ist ordentlich, aber deutlich weniger als die Performance des iShares Global Clean Energy, der den Index S&P Global Clean Energy abbildet, der die weltweit größten 30 Unternehmen in diesem Sektor vereint und in dem Nebenwerte stärker vertreten sind. Dieser ETF konnte knapp 42 Prozent im abgelaufenen Quartal zulegen; im laufenden Jahr stieg der Fondspreis um sagenhafte 50 Prozent.

Schlimmer Dividenden-ETFs nie crashen wie zur Coronazeit

Indes wird die Misere von Dividenden-Strategien bei den drei ETF-Vertretern in unserem Ranking manifest. Der iShares STOXX Global Select Dividend 100 UCITS ETF (DE) büßte im aktienfreundlichen dritten Quartal 1,5 Prozent ein und zählte damit zu den 20 Prozent schlechtesten Fonds seiner Kategorie. Im laufenden Jahr lag das Minus bei knapp 23 Prozent. Noch schlimmer traf es den SPDR S&P Global Dividend Aristocrats ETF; er musste im dritten Quartal gut zwei Prozent verlieren, womit er zu den zwölf Prozent schlechtesten Fonds seiner Kategorie zählt. Der Tracker des „Aristokraten“-Index von S&P hatte im ersten Quartal über 30 Prozent verloren und im zweiten Quartal nur relativ bescheidene 7,5 Prozent zulegen können.

Etwas geringer waren die Verluste beim Vanguard FTSE All World High Dividend Yield. Im laufenden Jahr belief sich das Minus auf knapp 18 Prozent. Im Gegensatz zu den beiden anderen ETFs enthält der FTSE Russell-Index keine Immobilien-Aktien, was die stabile Performance miterklärt. Allen drei ETFs ist gemeinsam, dass sie hohe Gewichtungen in Finanzaktien und Versorgern haben und auch deutliche Übergewichtungen in Energie-Aktien aufweisen; indes finden sich Technologie- und andere Growth-Bereiche, etwa Pharma und defensive Konsumgüter, in nur homöopathischen Dosen.

Dass die User unserer Website im dritten Quartal unter dem Strich risikobereiter geworden sind, zeigt auch ein weiterer Favoritenwechsel. Statt dem iShares Edge MSCI World Minimum Volatility ETF, der geraume Zeit auf unserer Quartals-Hitliste vertreten war, befindet sich nun der iShares Edge MSCI World Momentum Factor ETF unter den am häufigsten gesuchten ETFs auf morningstar.de. Während der Low-Volatility ETF auf die am wenigsten schwankenden Portfolio-Kombinationen setzt und somit seine Qualitäten in schlechten Börsenphasen ausspielt, ist der Momentum-ETF genau andersherum gepolt: Er setzt auf die Aktien, die in der Vergangenheit die höchsten Kursaufschwünge aufwiesen – in der Annahme, dass sich diese in Zukunft fortsetzen werden.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.