Europäische Investoren haben zwar einerseits im August durch Investitionen in langfristige Fonds zum anhaltenden Anstieg der Vermögenspreise weltweit beigetragen. Das Tempo der Nettozuflüsse war jedoch geringer als in den Vormonaten, wie aus den Morningstar-Absatzschätzungen für den Monat August hervorgeht.

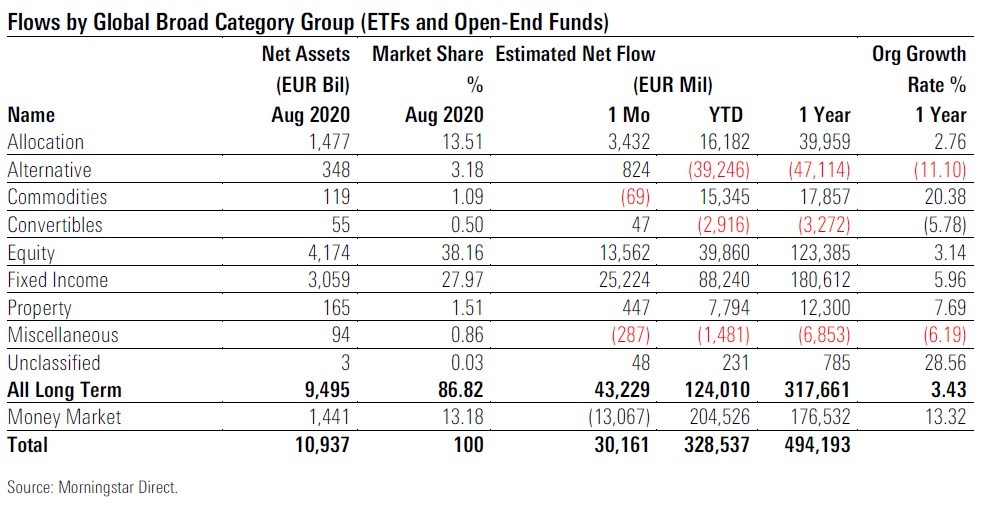

Fondsanleger investierten netto 43 Milliarden Euro in langfristige Fonds nach 62 Milliarden Euro im Vormonat. Dies ging auf die rückläufige Nachfrage nach Fonds aus praktisch allen großen Fonds-Gruppen zurück.

Am größten war die Nachfrage nach Fonds für festverzinsliche Wertpapiere. Ihnen gingen 25 Milliarden Euro im August zu. Lässt man die horrenden Abflüsse im März außer Acht, so wurden im vergangenen Monat damit die niedrigsten Zuflüsse in Anleihenfonds seit November 2019 verzeichnet. Die Zuflüsse in die größte Anleihekategorie, EUR-Unternehmensanleihen, schrumpften auf nur 450 Millionen Euro zusammen, ein Bruchteil der 21,5 Milliarden Euro, die bisher im Jahresverlauf verzeichnet wurden. Fonds für USD-Unternehmensanleihen, die Anleihenkategorie mit der zweithöchsten Nachfrage in diesem Jahr, verzeichneten im August sogar eine negative Absatzbilanz.

Aktienfonds verbuchten Nettozuflüsse von 13,5 Milliarden Euro, ebenfalls deutlich unter dem Juli-Niveau. Die Zuflüsse in Sektorfonds für Technologieaktien gingen deutlich zurück, ebenso wie die Zuflüsse in Gesundheits- und Umwelt-Aktienfonds.

Die Nachfrage nach Mischfonds war eher verhalten und lag bei 3,4 Milliarden Euro. Während die Nachfrage nach flexiblen, moderaten und defensiven global anlegenden Mischfonds stark war, wurden die eher lokal ausgerichteten EUR- und GBP-Mischfonds sowie aggressive Mischfondskategorien im August überwiegend zurückgegeben.

Indes konnten alternative Fonds, die auf Hedgefonds-Strategien setzen, zum ersten Mal seit August 2018 in einem Monat eine positive Nachfrage verbuchen. Ihnen gingen rund 760 Millionen Euro zu. Nachgefragt waren vor allem die Kategorien Systematic Futures, Equity Market Neutral, Volatility und Währungsfonds. (Indes musste Multistrategy- und Long/Short Equity Fonds Rückgaben hinnehmen.)

Auf der Verliererseite fanden sich im August Rohstofffonds, die aufgrund von Rückgaben von Edelmetallprodukten ihren ersten negativen Monat seit November 2019 hinnehmen mussten. Geldmarktfonds verzeichneten zum ersten Mal seit März Abflüsse und verloren 13 Milliarden Euro.

Aufgrund von steigenden Preisen für Risikoanlagen weltweit erreichten die Vermögenswerte in langfristigen Fonds aus Europa fast die 9,5 Billionen Euro-Marke. Nach dem Crash im Zuge der weltweiten Ausbreitung des neuartigen Coronavirus erreichten die Vermögenswerte in langfristigen Fonds per Ende März einen Tiefststand von 8,3 Milliarden Euro. Seither profitieren die Anleger von einer rasanten Erholung risikoreicher Anlagen, und sie haben zu diesem Trend auch beigetragen, indem sie seit April unverändert ins Risiko gehen, auch wenn sich das Tempo der Zuflüsse zuletzt verlangsamt hat.

Tabelle: Absatzbilanz nach Fonds-Gruppen im August

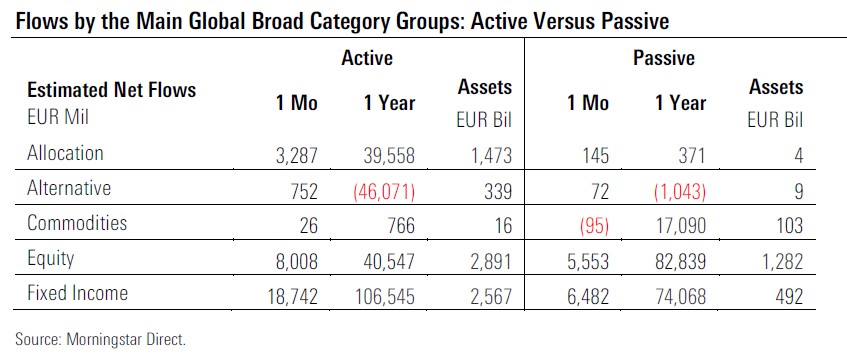

Betrachtet man die Absatzbilanz in Europa im August durch die Aktiv-Passiv-Brille zeigt sich, dass die Zuflüsse, die Indexfonds ansteuerten, dynamischer ausfielen als die Nachfrage nach aktiv verwalteten Fonds. Die organische Wachstumsrate lag bei Indexprodukten im August bei 0,66% gegenüber 0,42% bei aktiv verwalteten Fonds. Das organische Wachstum setzt die Mittelflüsse ins Verhältnis zum verwalteten Vermögen. In den letzten 12 Monaten wuchsen Indexfonds organisch um 10,3%, gegenüber 1,9% bei aktiv verwalteten Fonds.

Insgesamt verzeichneten langfristige Indexfonds Nettozuflüsse von zwölf Milliarden Euro, während aktiv verwaltete Fonds Zuflüsse von 31 Milliarden Euro verzeichneten. Der Marktanteil der langfristigen Indexfonds erreichte am 31. August 20,0%, gegenüber 18,37% im Vorjahr.

Rohstoffindexfonds erlitten zum ersten Mal in diesem Jahre Abflüsse. Dies ging zurück auf die Rückgaben von 750 Millionen EUR aus Edelmetall-Index-Produkten zurück, die höchsten Abflüsse in einem Monat seit Dezember 2016. Passive Anleihenfonds verzeichneten zwar weiterhin Zuflüsse, doch diese markierten im August das niedrigste Niveau seit April dieses Jahres. Auch die Zuflüsse in Aktien-Indexfonds waren im Vergleich zum Durchschnitt der letzten 12 Monate gedämpft.

Die Zuflüsse in aktiv verwaltete Anleihenfonds gingen auf das niedrigste Niveau seit April zurück. Aktiv verwaltete Aktienfonds verzeichneten höhere Zuflüsse als im Juli, aber auch hier lag die Nachfrage unter dem Niveau in den Monaten April, Mai und Juni.

Tabelle: Absatzbilanz in den größten Fondsgruppen nach dem Aktiv-Passiv-Schema

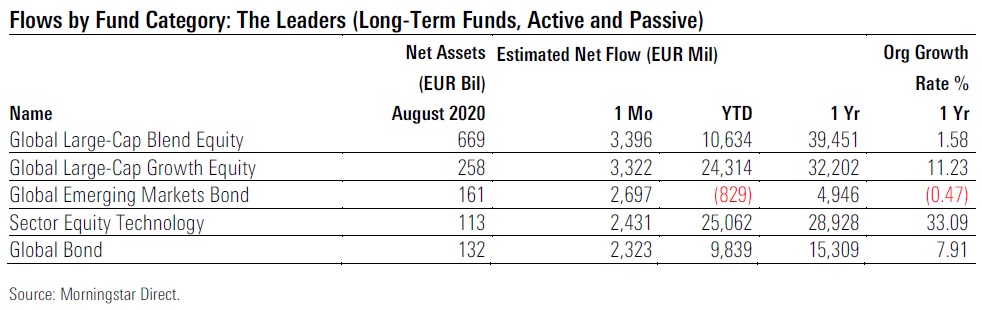

Auf Kategorie-Ebene waren weltweit anlegende Aktienprodukte besonders erfolgreich im August. Fonds der Kategorie Aktien Welt blend erreichten Nettomittelzuflüsse von 3,4 Milliarden Euro, wobei Indexfonds eine höhere Nachfrage sahen, was vor allem auf den Fonds Mercer Passive Global Equity zurückging, der Netto-Neugelder in Höhe von 1,1 Milliarden Euro verbuchte.

Auch weltweit anlegende Growth-Aktienfonds waren nachgefragt. Die höchsten Zuflüsse - 483 Millionen Euro - entfielen auf den Morgan Stanley Global Opportunity, gefolgt von Capital Group New Perspective, der 315 Millionen Euro einspielte.

Globale Emerging Markets-Anleihenfonds, die in Hartwährungen investieren, profitierten ebenfalls von fallenden Zinsen und dem Renditehunger von europäischen Investoren. Sie verzeichneten Nettozuflüsse von 2,7 Milliarden Euro. Unter den Vermögensverwaltern erfreute sich Ashmore mit 2,8 Milliarden EUR an Zuflüssen in dieser Kategorie der größten Nachfrage. Der meistverkaufte Fonds der Kategorie war der UBS MM Access II Emerging Markets Debt, der im August Nettozuflüsse in Höhe von 593 Millionen Euro verzeichnen konnte.

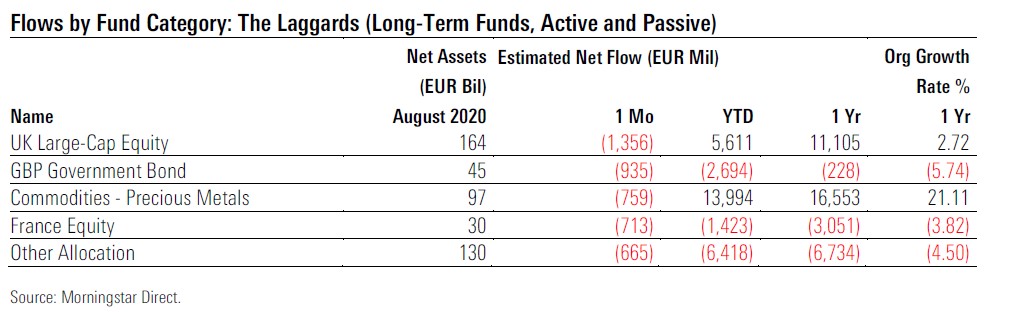

Verkauft wurden indes vor allem Fonds für britische Wertpapiere aus vielen Kategorien. Vor allem Fonds für britische Standardwerte erlitten hohe Abflüsse. Sie markierten ihr schlechtestes Ergebnis seit Juni 2019 mit einem Einbruch von 1,36 Milliarden Euro; Aviva AI UK Equity Index - ein institutionelles Produkt, das ausschließlich im Vereinigten Königreich verkauft wird - war der unbeliebteste Fonds in der Kategorie mit Nettoabflüssen von gut 550 Millionen Euro.

Bei Produkten mit Schwerpunkt auf Edelmetallen - hauptsächlich Gold-ETCs - kam es zu Rückgaben in Höhe von 759 Millionen EUR, den ersten monatlichen Nettoabflüssen seit November 2019. Invesco Physical Gold war der einzige Fonds mit nennenswerten Zuflüssen (272 Millionen EUR). Zu den Rücknahmen kam es vor allem beim db Physical Gold Euro Hedged ETC und Xetra-Gold, die 416 Millionen Euro bzw. 264 Millionen Euro an Abflüssen hinnehmen mussten.

Tabelle: Die Kategorien mit den höchsten Zuflüssen im August

Tabelle: Die Kategorien mit den höchsten Abflüssen im August

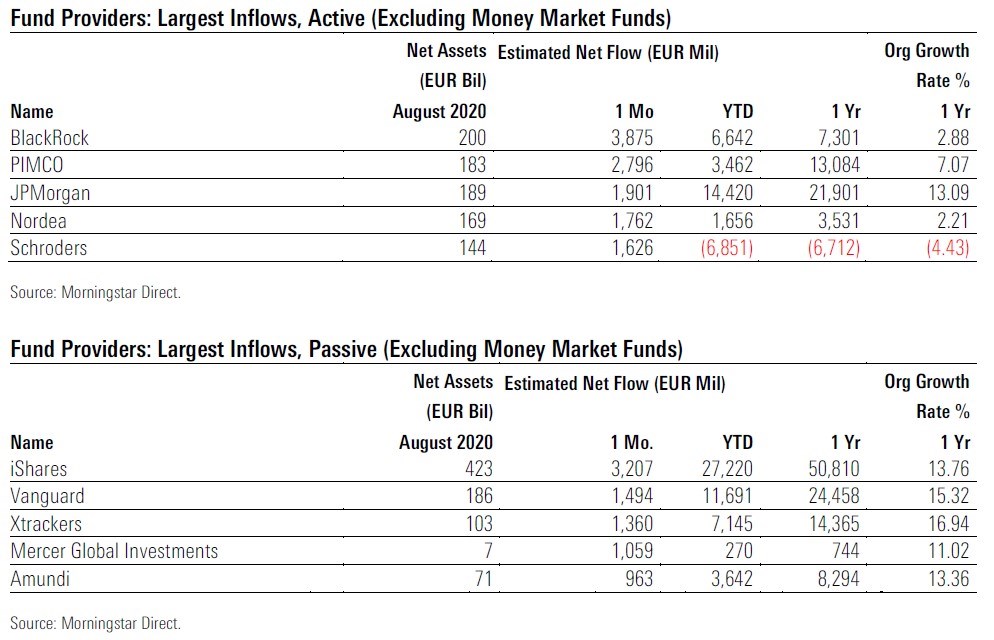

Bei den erfolgreichsten Fondsanbietern stand BlackRock mit 3,9 Milliarden Euro an der Spitze der aktiven Fondshäuser. Einige Ökofonds trugen dazu bei: der ACS Climate Transition World Equity und der BGF Circular Economy konnten 732 Millionen Euro bzw. 693 Millionen Euro an Zuflüssen verzeichnen. Pimco erreichte den zweiten Platz mit Nettozuflüssen von 2,8 Milliarden Euro. Die von der Tochtergesellschaft der Allianz Gruppe angebotenen flexiblen Anleihenfonds waren die Hauptnutznießer, wobei den Pimco Diversified Income und Pimco Income 723 Millionen bzw. 576 Millionen Euro zugingen.

JPMorgan verzeichnete im August Nettozuflüsse in Höhe von 1,9 Milliarden Euro, vor allem dank seiner flexiblen USD-Anleihenfonds und seiner ausgewogenen Mischfonds, die in Großbritannien vertrieben werden. Die am meisten nachgefragten Fonds waren JPM Income und JPM Diversified Risk, die Mittelzuflüsse in Höhe von 264 Millionen Euro bzw. 263 Millionen Euro verzeichneten.

Auf der passiven Seite führte iShares mit einem Nettoabsatz von 3,2 Milliarde Euro die Rangliste an. Profitieren konnten vor allem Fonds für asiatische Renten: gut 900 Millionen Euro netto gingen einem ETF zu - dem iShares China CNY Bond ETF.

Unter den in Europa domizilierten Produkten von Vanguard waren globale Anleihenfonds und USD-Unternehmensanleihenfonds die wichtigsten Nutznießer. Der Vanguard Global Bond Index sammelte 479 Millionen Euro ein.

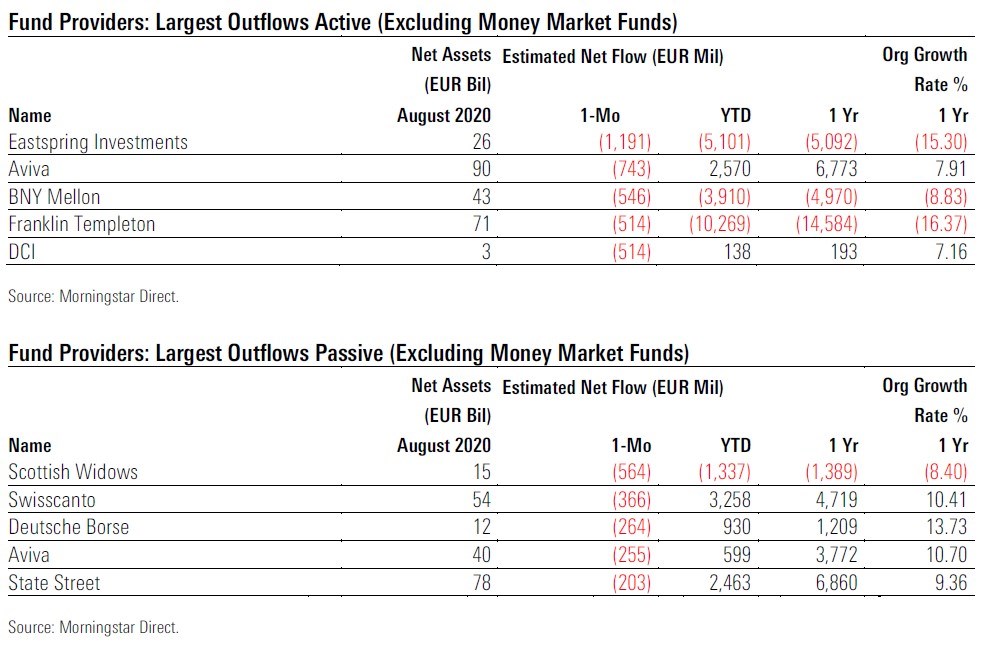

Abflüsse musste dagegen Eastspring Investments hinnehmen. Der Emerging Markets Spezialist erlitt Rückgaben in Höhe von fast 1,2 Milliarden Euro, der siebte negative Monat in Folge. Verkauft wurden Aktien- und Rentenfonds gleichermaßen.

Nach vier Monaten positiver Zuflüsse verzeichneten die aktiv verwalteten Produkte von Aviva im August Nettoabflüsse in Höhe von 743 Millionen Euro. Aviva Investors Sterling Government Liquidity - ein institutioneller Fonds, der ausschließlich im Vereinigten Königreich vertrieben wird - verlor 1,35 Milliarden Euro.

Franklin Templeton musste erneut Rückgaben verkraften. Der in Kalifornien ansässige Vermögensverwalter hatte in den vergangenen 16 Monaten nur einen positiven Absatzmonat. Am meisten mussten Fonds für flexible Anleihen bluten, nämlich der Templeton Global Bond und Templeton Global Total Return, die zusammen 460 Millionen Euro verloren.

Bei Indexfonds erlitten die Fonds von Scottish Widows die höchsten Abflüsse. Dies ging zurück auf Abflüsse von 455 Millionen Euro aus dem Scottish Widows Corporate Bond Tracker. Swisscanto verzeichnete zum ersten Mal seit 15 Monaten Abflüsse in einem Monat. Die 366 Millionen Euro an Rückgaben gingen in erster Linie auf das Konto von Rohstoffprodukten.

State Street litt unter den Rückgaben von Anteilen am State Street World Index Equity, der eine Milliarden Euro netto an Abflüssen erlitt.

Tabelle: Die Anbieter mit den höchsten Zuflüssen im August

Tabelle: Die Anbieter mit den höchsten Abflüssen im August

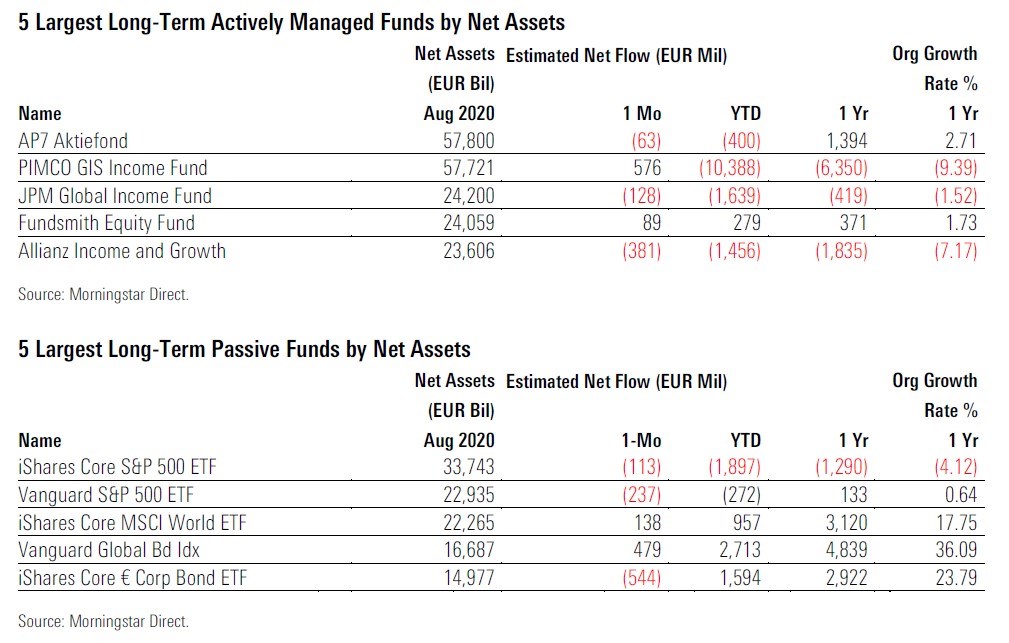

In der Rangliste der größten Langfristfonds gab es einen der seltenen Wechsel an der Spitze. Pimco GIS Income wurde durch den schwedischen AP7 Aktiefond ersetzt, ein Aktienfonds, der von schwedischen Anlegern als Risikobaustein in ihren privaten Pensionsplänen eingesetzt wird. Dieser aktiv verwaltete Aktienfonds, der gegen den MSCI All Country World Index gemessen wird, profitierte von einem anhaltenden Anstieg der Aktienkurse im August, der das Vermögen um gut 3 Milliarden Euro anhob.

Der AP7 Aktiefond wird mit einem Morningstar-Rating von 5 Sternen bewertet. Er hat die globale MSCI-Benchmark in sechs der vergangenen sieben Kalenderjahre geschlagen und lag auch im bisherigen Jahresverlauf deutlich vor dem Index (31. August, in SEK). Das geht auf seine breite Diversifikation sowie auf die sehr niedrigen Kosten von nur elf Basispunkten pro Jahr zurück.

PIMCO GIS Income Fund verzeichnete zwar die höchsten Zuflüsse unter den größten Langfristfonds, doch wurde dies durch Performance-Verluste auf den Devisenmärkten ausgeglichen, die bei einige Anteilsklassen des flexiblen Fonds anfielen, der weltweit aus Europa vertrieben wird.

Ein weiterer Neuling rückte in die Liste der Top-Fonds vor. Der Fundsmith Equity ersetzte den AB American Income Portfolio in der Rangliste der größten aktiv verwalteten Fonds. Der in Großbritannien domizilierte Fonds verfügt über ein Vermögen von 24 Milliarden Euro. Fondsmanager Terry Smith kann mit seiner globalen Aktienstrategie seit Jahren Anleger überzeugen, und sie wird seit einigen Jahren auch kontinentaleuropäischen Investoren Angeboten. Der Luxemburger Klonfonds bringt weitere 5,1 Milliarden Euro auf die Waage. Die institutionellen Tranchen des Fonds halten bereits seit geraumer Zeit das höchst Morningstar Analyst Rating „Gold“, die teureren Tranchen für Privatanleger werden mit „Silver“ benotet.

Die beiden größten offenen Indexfonds, iShares Core S&P 500 und Vanguard S&P 500, die ebenfalls seit Jahren ein „Gold“-Rating halten mussten Abflüsse hinnehmen und entwickelten sich somit gegenläufig zum allgemeinen positiven Absatztrend bei passiv verwalteten US-Standardwertefonds. Dagegen verzeichnete der iShares Core MSCI World ETF Zuflüsse in Höhe von 138 Millionen Euro, etwas mehr als im Vormonat.

Tabelle: Die Absatzbilanz der größten Fonds in Europa (ex Geldmarkt)

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.