Es fragte mich neulich ein Leser:

„Wenn ich die aktuellen 10-Jahres-Renditen betrachte, bekomme ich ein flaues Gefühl in der Magengrube, das ich schon zweimal erlebt habe, während der Technologieblase und der Finanzkrise. Gibt es Belege dafür, dass hohe 10-Jahres-Renditen negativ mit den Renditen der nachfolgenden 10-Jahres-Zeiträumen korreliert sind?“

Meine spontane Antwort lautete, dass es eine lose inverse Beziehung zwischen vergangenen und zukünftigen 10-Jahres-Renditen gibt, aber die seien so locker, dass man mit diesen Informationen kein Geld verdienen könne. Diese Kolumne enthält die Zahlen, welche diese Behauptung verteidigen. Aber gleichzeitig auch Hinweise, dass es anders kommen kann.

Zusätzlich zur Darstellung der Ergebnisse von 10-Jahres-Renditen untersuche ich auch Fünf- und 20-Jahres-Zeiträume. Fangen wir also an!

Die Datenreihe beginnt 1926, nicht weil dieses Jahr für Aktien besonders denkwürdig war, sondern weil sie mit Ibbotsons Aktien-, Anleihen-, Wechsel- und Inflationsdatenbank (die sich im Besitz von Morningstar befindet) beginnt. Die Renditen von Ibbotsons großem Aktienindex sind monatlich und real, d.h. sie werden um die Auswirkungen der Inflation bereinigt. (Die Verwendung nominaler Renditen wäre angesichts der starken Schwankungen der Inflationsrate äußerst irreführend).

Jedes der drei folgenden Diagramme enthält drei Zeilen:

Blau stellt die durchschnittliche annualisierte Rendite für den vergangenen rollierenden Zeitraum dar. So stellt für das Fünfjahresdiagramm der Betrag von 11%, der über dem Jahr 1931 gezeigt wird, den annualisierten Gewinn von Aktien aus den Jahren 1926 bis 1930 dar.

Rot steht für die durchschnittliche annualisierte Rendite für die nachfolgenden rollierenden Erträge. So stellt für das Fünfjahresdiagramm der Betrag von 6,35%, der über dem Jahr 1931 gezeigt wird, den annualisierten Gewinn der Aktien aus den Jahren 1931 bis 1935 dar.

Orange stellt die mittlere Rendite für die rollenden Zeiträume dar.

Die Interpretation der Bilder ist daher einfach. Wenn für ein bestimmtes Datum die blaue und die rote Linie auf gegenüberliegenden Seiten der orangefarbenen Linie landen, dann sind vergangene Renditen ein inverser Indikator für zukünftige Ergebnisse. Hohe Renditen in der Vergangenheit führten zu niedrigen Renditen in der Zukunft oder umgekehrt. Wenn dagegen die blaue und die rote Linie auf der gleichen Seite der orangen Linie liegen, dann ist das Signal fehlgeschlagen. Stark zeugte stark, oder schwach zeugte schwach.

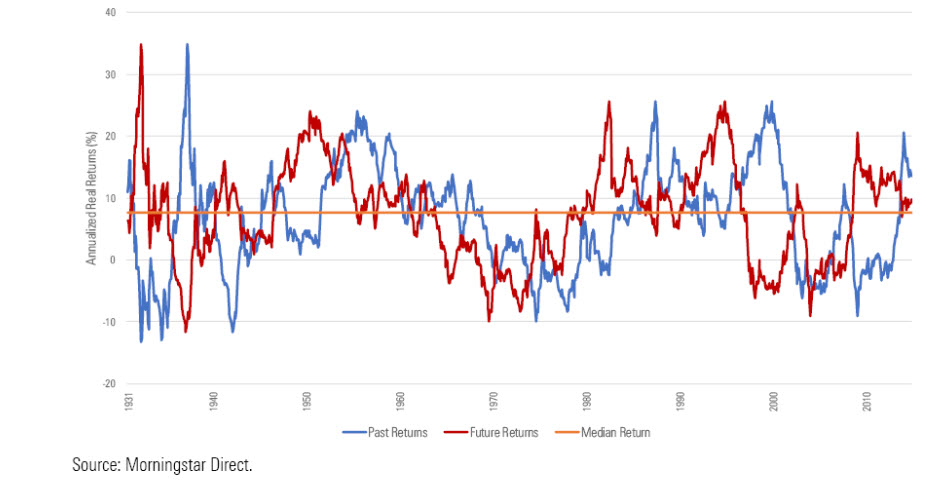

Grafik: Der Fünfjahres-Indikator

Was für ein Chaos! Es hat keinen Sinn zu versuchen, dieses Farbkonvolut zu analysieren. (Ich bedaure Investoren, die versuchen, anhand solcher Daten ein Market-Timing-Barometer zu konstruieren). Die vernachlässigbare Korrelationsstatistik von negativen 0,09 bestätigt die Nutzlosigkeit von fünfjährigen Aktienrenditen als Prognosefaktor für die nachfolgenden Fünfjahres-Renditen. Das Wissen um die Performance von US-Aktien in den vergangenen fünf Jahren geschehen ist vollkommen nutzlos für die Performance der nächsten halben Dekade.

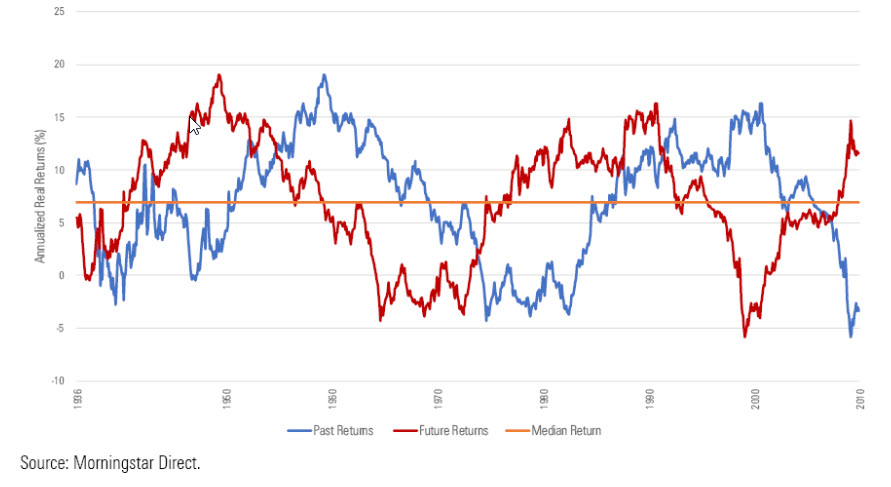

Grafik: Der Zehnjahres-Indikator

Das sieht schon besser aus. Auf frühe 10-Jahres-Verluste in den 1930-er und 1940-er Jahren folgten die höchsten 10-Jahres-Gewinne des gesamten Zeitraums. Später, kurz nach der Halbzeit, trat ein ähnliches Muster auf, wobei die Performance im unteren Bereich durch überdurchschnittliche zukünftige Ergebnisse abgelöst wurde. Dann kündigten die Höchststände des Technologiebooms der 1990er Jahre die Tiefststände des „verlorenen Jahrzehnts“ an.

Allerdings, und das ist höchst unschön, landen die blaue und die rote Linie ein Drittel der Zeit auf der gleichen Seite der orangen Linie, was für ein langfristiges Signal zu oft ist. Im Baseball ist eine Quote von 0.667 großartig. Wenn man darum weiß, lassen sich eine Vielzahl kleiner Wetten eingehen. Aber auch dieses Wissen ist unzureichend, wenn es darum geht, eine einzige 10-Jahres-Verpflichtung einzugehen. Angesichts der Dauer der Wette gibt es nicht genügend Wettmöglichkeiten, um sicherzustellen, dass das Gesetz der großen Zahlen zu Gunsten des Anlegers wirkt.

Die Korrelation ist negativ 0,25, hoch genug, um suggestiv zu sein, aber nicht so hoch, um praktisch nützlich zu sein. Meine Ausgangsthese steht also. Noch.

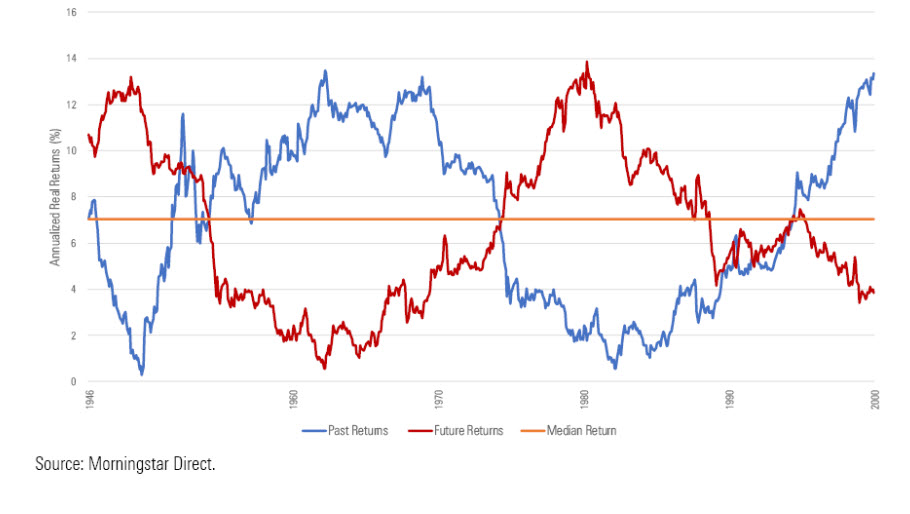

Grafik: Der 20-Jahres-Indikator

Aber das Beste kommt zum Schluss. Man kann sich kein klareres Bild erhoffen als das, was bei der 20-Jahres-Grafik zutage tritt. Wenn Blau oben ist, ist Rot unten, und das Gegenteil ist der Fall. Es gibt nur kurze Strecken, auf denen die beiden Linien auf der gleichen Seite des Medians erscheinen, und in diesen Fällen sind die Renditen nahe der Norm, so dass das Signal nicht hell aufblitzt. Die Grafik sieht so sauber aus, dass man Spread-Sheet-Stümperei vermuten könnte. (Der Gedanke kam mir zunächst in den Sinn, aber die Rechnung stimmt).

Das 20-Jahres-Porträt wird von fünf Ereignissen dominiert:

1. Die Depression/Kriegsjahre (schwache Ergebnisse)

2. Die 1950er/1960er Jahre (stark)

3. Die Ölkrise der 1970er Jahre (schwach)

4. Die 1980er/1990er Jahre (stark)

5. Die 2000er Jahre (schwach, tatsächlich erheblich schlechter als die 1930er Jahre)

Natürlich fehlt diesen Ergebnissen jegliche statistische Signifikanz, weil sich die 648 monatlichen Beobachtungen so gründlich überschneiden. Sie widersprechen auch dem gesunden Menschenverstand. Dass boomende Volkswirtschaften optimistische Aktienbewertungen hervorbringen, die schließlich mit der Verschlechterung der Wirtschaftsnachrichten sinken, macht Sinn. Aber dass solche Ereignisse in einem scheinbar regelmäßigen Zyklus eingetreten sind, ist sicherlich ein Zufall. Die scheinbare Unvermeidbarkeit des Musters ist also eine Fata Morgana, die auf einer winzigen Stichprobengröße beruht. Soweit die Statistik.

Dennoch vermute ich, dass die 20-Jahres-Zahlen einen fairen Anhaltspunkt für die Zukunft bieten, wenn auch nicht so genau, wie es die negative Korrelation von 0,84 vermuten lässt. (Aber das halten wir jetzt mal fest: Das ist eine Korrelation!) Säkulare wirtschaftliche Veränderungen erfolgen in der Regel allmählich, und die Emotionen der Anleger können über das Ziel hinausschießen. Es gilt hier nicht auf den Buchstaben der Untersuchung zu schauen, sondern auf den Geist.

Das impliziert gute Nachrichten für den US-Aktienmarkt, da die reale 20-Jahres-Rendite für Aktien bis zum Jahr 2020 bei bescheidenen 3,85% lag, also weit unter der historischen Norm. Heutzutage ist es zur Gewohnheit geworden, hohe Aktienkurse zu beklagen. Vielleicht werden die Skeptiker Recht bekommen. Aber gemessen an der 20-Jahres-Renditemessung könnten 20 glückliche Aktienjahre am US-Markt vor uns liegen.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.