Auch wenn im September bei Risiko-Assets überwiegend Verluste anstanden und die Mittelzuflüsse im Laufe des dritten Quartals nach und nach an Dynamik verloren, so waren die drei Monate von Juni bis September insgesamt durch steigende Vermögenswerte in Fonds gekennzeichnet.

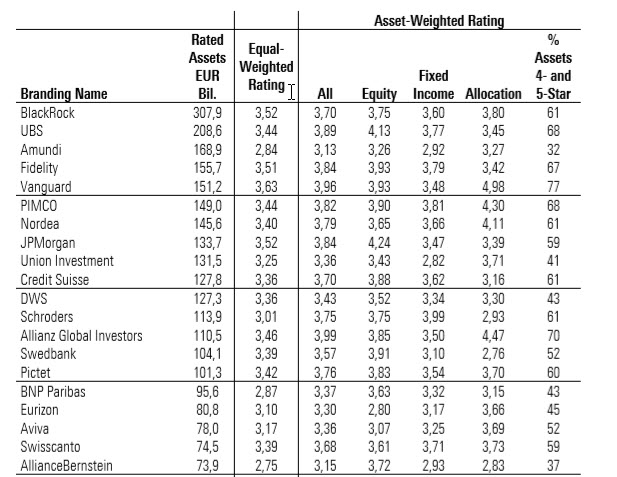

Wir starten unsere Auswertung mit dem Ranking der größten Fondsanbieter in Europa. Die untere Tabelle umfasst die größten 20 Anbieter von Publikumsfonds ohne ETFs. Sortierkriterium ist das Fondsvermögen per Ende September 2020, das über ein Morningstar Sterne Rating verfügt.

Bewertete Vermögen steigen weiter im dritten Quartal

Die Reihenfolge der größten Anbieter nach bewertetem Vermögen in Publikumsfonds (ohne ETFs) änderte sich per Ende September 2020 nicht gegenüber dem Stand per Ende des Vorquartals. Erneut waren BlackRock, UBS, Amundi, Fidelity und Vanguard auf den Plätzen eins bis fünf; auf Rang sechs und sieben folgten erneut PIMCO und Nordea. PMCO konnte sich im dritten Quartal mit den höchsten Zuflüssen in bewertete Fonds auszeichnen – immerhin knapp sechs Milliarden Euro.

Unter den Top zehn rückten Union Investment um zwei Plätze und JPMorgan um einen Platz auf. Die deutsche genossenschaftliche Fondsgesellschaft konnte auch im dritten Quartal mit Zuflüssen von knapp zwei Milliarden Euro ihren Ruf als Vertriebs-Powerhaus verteidigen. (JPMorgan sammelte in seinen offenen Fonds mit Ratings knapp 900 Millionen Euro ein).

Mit Blick auf die Fondsqualität der größten 20 Anbieter. Mit einem Durchschnitts-Rating von 3,63 Sternen war Vanguard der beste der größten 20 Anbieter, gefolgt von JPMorgan und BlackRock mit jeweils 3,52 Sternen. Fidelity folgte mit 3,51 Sternen. AllianceBernstein und Amundi markierten unter den großen 20 Anbietern mit Ratings von deutlich unter 3,0 Sternen die Schlusslichter mit Blick auf die Fondsqualität.

So lesen Sie die Tabellen in dieser Analyse: Neben dem Namen des Anbieters finden Sie das bewertete Fondsvermögen. In der Spalte weiter rechts befindet sich das durchschnittliche Morningstar Sterne Rating ("Equal Weighted Rating"). Hier sind die Fonds-Bewertungen gleichgewichtet. Die fünf Spalten zur rechten Seite zeigen die vermögensgewichtete Bilanz („Asset Weighted Rating“) nach den Asset-Klassen Aktien, Bonds und Mischfonds. Die äußerste rechte Spalte zeigt - wiederum volumengewichtet - den Anteil an Vier- und Fünf-Sterne-Fonds an den bewerteten Fonds eines Anbieters.

Tabelle: Die größten 20 Fondsanbieter per Ende September

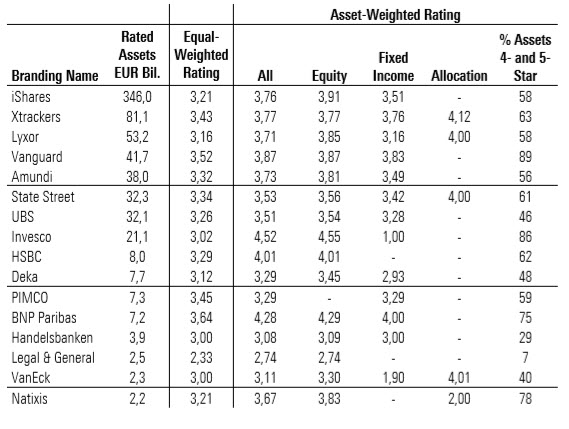

Im zweiten Teil unserer Analyse gehen wir auf die Rating-Bilanz der größten ETF-Anbieter per Ende des dritten Quartals ein. Unverändert dominiert die BlackRock-Tochter iShares das Ranking. Das bewertete Vermögen des Marktführers stieg gegenüber dem Vorquartal von 338 Milliarden Euro per Ende Juni auf 446 Milliarden Euro per Ende September. Allerdings spielte iShares bei den Mittelflüssen nur die dritte Geige. Xtrackers und die UBS verbuchten höhere Zuflüsse bei ihren gerateten Fonds.

Auf den Rängen folgen die Deutsche-Bank-Tochter Xtrackers und Lyxor mit einem bewerteten Vermögen von 81 Milliarden Euro bzw. gut 53 Milliarden Euro.

Unter den ETF-Anbietern in Europa mit einem Vermögen ab einer Milliarde Euro blieb BNP Paribas auch im dritten Quartal auf Platz eins. Das Durchschnitts-Rating sank von 3,81 auf 3,64 Sterne. Es folgen Vanguard mit 3,52 und PIMCO mit 3,45 Sternen. Unter den größten drei ETF-Anbietern, die den europäischen ETF-Markt dominieren, hat Xtrackers die beste ETF-Palette mit einem durchschnittlichen Sterne-Rating von 3,43 Sternen.

Tabelle: Die größten ETF-Anbieter per Ende September

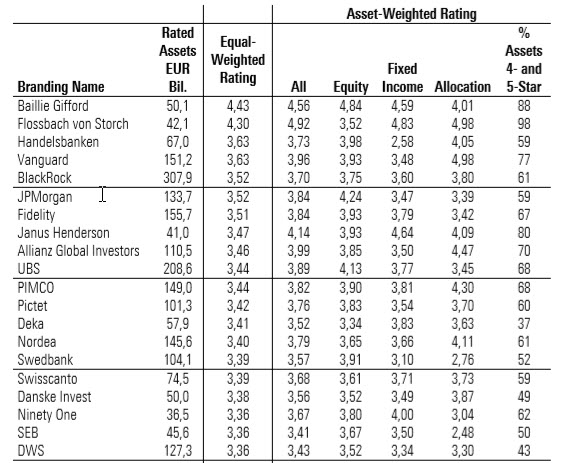

Der dritte Teil der Rating-Analyse befasst sich mit der Bilanz der besten großen Anbieter. Unverändert belegt die schottische Gesellschaft Baillie Gifford mit einem Sterne-Rating von 4,43 Sternen den ersten Platz im Durchschnitts-Rating. Das Haus ist aktienseitig, wo die besten Ratings zu finden sind, ein dezidierter Growth-Investor, ein Stil, der einen immens guten Lauf an der Börse in den vergangenen Jahren hatte.

Flossbach von Storch hält ebenfalls an Rang zwei fest. Das Durchschnitts-Rating beläuft sich auf 4,3 Sterne. Bemerkenswert ist, dass das Kölner Haus Mittelzuflüsse in Höhe von drei Milliarden Euro in seine bewerteten Fonds verbuchte – nur PIMCO schnitt hier besser ab.

Unter den Fondsanbietern aus der DACH-Region befanden sich folgende Häuser auf der Liste der besten 20 Häuser: Allianz Global Investor rückte von Platz 15 auf Rang neun auf. Kapitalgewichtet haben die Mischfonds der Allianztochter die beste Bilanz, vor Aktien- und Rentenfonds.

UBS sank von Platz acht auf Rang zehn. Pictet verharrt auf Rang elf wie auch die Deka auf Rang 13. Einen Sprung machte die DWS. Sie rückte von Platz 23 auf Rang 20 auf.

Swisscanto büßte dagegen vier Ränge ein und findet sich per Ende September auf Platz 16. Auch Credit Suisse Asset Management rutschte ab, und zwar von Rang 18 auf Platz 21. Union Investment war per Ende September auf Platz 26 nach Rang 24 im Vorquartal.

Tabelle: Das Ranking der besten großen Anbieter per Ende September

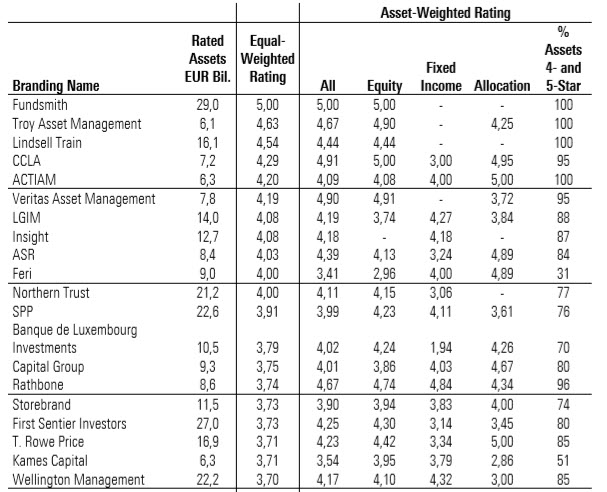

Die besten kleinen Anbieter sind eine recht britische Angelegenheit. Unverändert sind die fünf besten kleineren Asset Manager unseres Rankings Häuser aus Großbritannien. Fundsmith, der Quality-Fondsmanager ist auch fünf Jahre nach dem Start unseres Rating-Formats das beste kleine Haus mit einem Durchschnitts-Rating von 5,0 Sternen. Per Ende September wechselten Troy Asset Management und Lindsell Train die Plätze zwei und drei.

Einen ordentlichen Sprung machten die Fonds von Feri Trust aus Bad Homburg. Das Durchschnitts-Rating stieg deutlich von 3,75 auf 4,0 Sterne. Im dritten Quartal konnten gleich drei von elf Fonds im Rating verbessern. Die beiden Mischfonds SmarTrack Dynamic und SmarTrack Growth wiesen per Ende September ein Fünf-Sterne-Rating auf nach vier Sternen per Ende Juni, und der Best Special Bond Concept verfügte zuletzt über ein Vier-Sterne-Rating nach drei Sternen per Ende des zweiten Quartals. Allerdings ist die Quote der Gelder, die in Vier- und Fünf-Sterne-Fonds investiert sind mit unter einem Drittel ausbaufähig.

Weit abgeschlagen sind dagegen die aus Deutschland stammende Frankfurter Gesellschaft Acatis, die sich auf Rang 32 findet, und Oddo BHF Asset Management, die per Ende September auf Platz 33 lag.

Tabelle: Das Ranking der besten kleinen Anbieter per Ende September

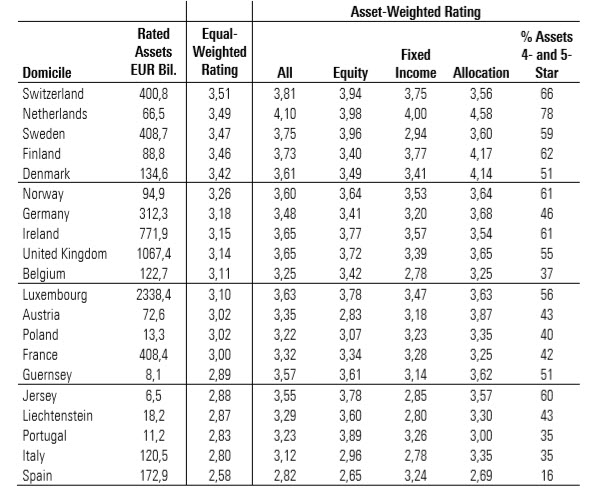

Der letzte Teil der Morningstar Rating Analyse ist der Qualität der Auflagestandorte in Europa vorbehalten. Das Länder-Ranking zeichnet sich traditionell durch eine hohe Konstanz aus. Auch per Ende September zeichnet sich die untere Tabelle durch Kontinuität aus. Die Schweiz hat erneut ihren Spitzenplatz im Länder-Ranking verteidigt. Auch die Niederlande bleiben auf Rang zwei. Schweden-Fonds verbesserten sich gegenüber dem Vorquartal um zwei Plätze, und auch Fonds mit Auflagestandort Finnland verbesserten sich auf einen Rang. Dänemark büßte zwei Plätze ein. Da es sich hier allerdings um ein Foto-Finish handelt, dürften diese Verschiebungen nur marginal wahrgenommen worden sein von Anlegern.

Die wichtigsten Gründe für das kontinuierlich bessere Rating der Fonds aus diesen Ländern sind die unterdurchschnittlichen Kosten. In Ländern wie den Niederlanden sind Vertriebsprovisionen untersagt - wie auch in Großbritannien; in der Schweiz sind Retrozessionen im Zuge der Urteile des Bundesgerichts 2006 und 2012 im Bankenvertrieb immer seltener vorzufinden. Werden Vertriebskosten von den Produktkosten getrennt, schneiden Fonds naturgemäß besser ab als mit Kickbacks belasteten Fonds. Diese sind wiederum besonders häufig – und auch in besonders großer Höhe – in südeuropäischen Ländern anzutreffen. Entsprechend finden sich Fonds aus Italien und Spanien, die ausschließlich in ihren Heimatmärkten vertriebe werden mit Durchschnitts-Ratings von deutlich unter 3,0 Sternen am Fuße der unteren Tabelle.

Tabelle: Die besten Fondsstandorte (ohne ETFs) in Europa per Ende September

Sie können die vollständige Analyse hier (in englischer Sprache) herunterladen; hier gelangen Sie zu den Methodik-Erläuterungen.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.