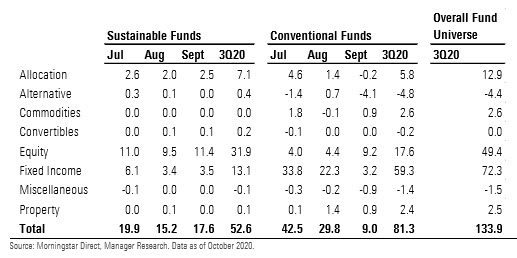

Im dritten Quartal 2020 hat sich das Tempo der Investments in nachhaltige Fonds in Europa leicht verlangsamt. Mittelzuflüsse, die offene Fonds und ETFs mit Nachhaltigkeitsmandat ansteuerten, beliefen sich auf 52,6 Milliarden Euro nach 55,5 Milliarden Euro im Vorquartal. Insgesamt sammelten nachhaltige Fonds im dritten Quartal 40 Prozent der Nettozuflüsse im gesamten europäischen Fondsuniversum ein - 52,6 Milliarden Euro von 133,9 Milliarden Euro. Im September gingen ESG-Fonds sogar zweidrittel des Fonds-Neugeschäfts in Europa zu.

ESG-Indexfonds und -ETFs sammelten im dritten Quartal 16,7 Milliarden Euro ein, was 32 Prozent der Zuflüsse in ESG-Fonds ausmachte nach 15 Milliarden Euro oder 27 Prozent im Vorquartal.

Die Vermögenswerte in ESG-Fonds erreichten per Ende September 882 Milliarden Euro, ein Anstieg von über zehn Prozent gegenüber dem Vorquartal, als die Vermögenswerte die Marke von 800 Milliarden Euro. Davon stecken 22 Prozent in Indexfonds. Im Vergleich dazu stieg das Vermögen im gesamten europäischen Fondsuniversum lediglich um 1,6 Prozent.

Fonds mit Nachhaltigkeitsmandaten machten per Ende September 9,3% des gesamten Vermögens in europäischen Langfristfonds aus.

Tabelle: Zuflüsse in ESG-Fonds im dritten Quartal

Ein Faktor, der zu den starken Zuflüssen beitrug, war das anhaltende Wachstum des nachhaltigen Fondsuniversums. Die Zahl der Nachhaltigkeitsfonds stieg von 2.781 per Ende Juni auf 2.898 per Ende September. Die 105 neuen Fonds brachten 3,6 Milliarden Euro an Neugeldern ein. 31 konventionelle Fonds wurden in nachhaltige Fonds umgewandelt. Diese brachten Zuflüsse in Höhe von 1,1 Milliarden Euro.

Es wurden auch ESG-Fonds liquidiert: Zwölf nachhaltige Fonds wurden im dritten Quartal aufgelöst, was ein Vermögensverlust von 80 Millionen Euro nach sich zog.

Kommen wir zu den Mittelflüssen nach Asset-Klasse. Aktien blieben die bevorzugte Anlageklasse für ESG-affine Anleger. ESG-Aktienfonds sammelten im dritten Quartal 31,9 Milliarden Euro ein. Damit lag das Netto-Neugeschäft von ESG-Aktienfonds um 82 Prozent über dem Niveau von konventionellen Aktienfonds.

Auch die Zuflüsse in nachhaltige Rentenfonds waren mit 13,1 Milliarden Euro solide, blieben aber hinter den Neugeldern in traditionellen Rentenfonds zurück, die knapp 60 Milliarden Euro einsammelten. Dies kann zum Teil auf die begrenztere Anzahl von Produkten zurückgeführt werden. Unterdessen zogen nachhaltige Mischfonds in diesem Zeitraum sieben Milliarden Euro an Zuflüssen an, was 26 Prozent über dem Niveau der konventionellen Pendants lag.

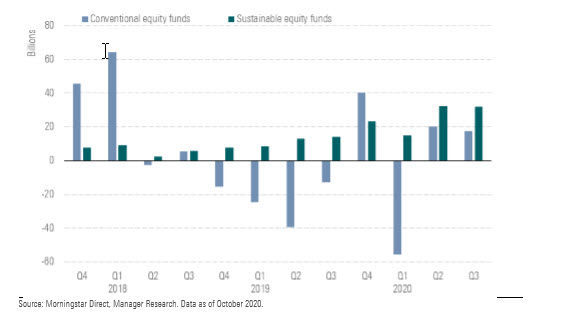

Die Absatzbilanz nachhaltiger Fonds über die vergangenen drei Jahre zeigt die stark steigende Bedeutung von ESG-Fonds für Investoren. Das Schaubild unten zeigt, dass nachhaltige Aktienfonds in jedem der letzten 12 Quartale positive Zuflüsse verzeichnet haben, während konventionelle Aktienfonds eine deutlich niedrigere Nachfrage sahen bzw. sogar hohe Abflüsse verzeichnen mussten. In den vergangenen neun Quartalen gab es nur ein Quartal, in dem die Zuflüsse nachhaltiger Aktienfonds niedriger waren als die konventioneller Aktienfonds.

Grafik: ESG-Aktienfonds sind die Produkte der Wahl für Anleger

Bei ESG-Rentenfonds sieht die Geschichte etwas anders aus. Es ist kein Geheimnis, dass ESG-Bond-Fonds Nachzügler waren im Vergleich zu Aktienfonds. Seit der steigenden Verbreitung von nachhaltigen Bonds – Stichwort: Green Bonds – sind allerdings auch die Zuflüsse in nachhaltige Rentenfonds stark im Wachsen begriffen.

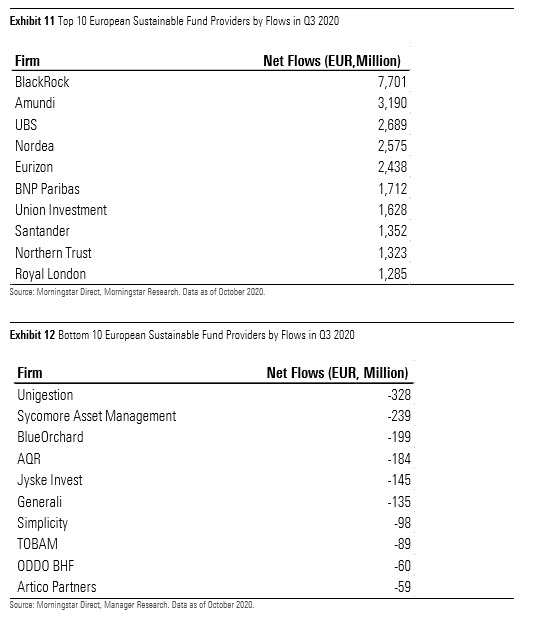

Unter den Anbietern nachhaltiger Fonds in Europa stand BlackRock auch im dritten Quartal mit über 7,7 Milliarden Euro an Zuflüssen an der Spitze der unteren Tabelle, gefolgt von Amundi und UBS. Die höchsten Abflüsse gingen dagegen Unigestion und Sycomore verloren.

Tabelle: Die Fondshäuser mit den höchsten Zu- und Abflüssen in ESG Fonds

Fonds-Auflagen auf Rekordniveau

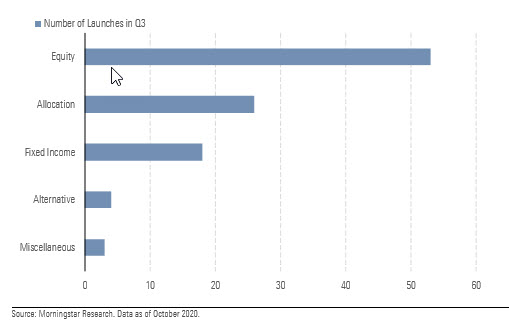

Fondsanbieter legen nach wie vor in hohem Tempo neue Produkt auf. 105 neue Nachhaltigkeitsfonds sahen zwischen Juni und September das Licht der Welt. Extrapoliert auf das gesamte Jahr 2020 könnte ein neuer Auflagerekord erreicht werden. In den ersten drei Quartalen wurden 333 ESG-Fonds aufgelegt nach 265 im Vorjahreszeitraum. Angetrieben wurde diese Entwicklung auch durch den EU-Aktionsplan zur Finanzierung des nachhaltigen Wachstums, das viel Geld in nachhaltige Investments lenken wird, die zu einem großen Teil von der Privatwirtschaft getätigt werden dürften. Hier versucht sich die Fondsbranche als Transmissionsriemens ins Spiel zu bringen. Die EU verfolgt das Ziel, bis 2050 den Nettoausstoß an Kohlendioxidemissionen auf null zu senken.

Wie sah die Verteilung aus bei den ESG-Neuauflagen mit Blick auf die unterschiedlichen ESG-Strategien? Während breit angelegte ESG-Fonds nach wie vor den Großteil der neuen Angebote ausmachten, entfielen im dritten Quartal 26 Prozent der Neuauflagen auf Fonds mit Umwelt-Fokus. Dazu gehören eine Handvoll neuer Fonds, welche die Vorgaben der EU mit Blick auf Benchmarks mit niedrigem CO2 Ausstoß („Paris Aligned“) einhalten. Dazu zählt der Lyxor S&P 500 Paris-Aligned Climate ETF, der Franklin S&P 500 Paris-Aligned Climate ETF und der Swedbank Robur Access Edge Europe.

Um die Einstufung nach der Pariser Vereinbarung zu erreichen, muss ein Fonds in Unternehmen investieren, die ihre Emissionen jährlich um durchschnittlich sieben Prozent reduzieren - das im Pariser Abkommen festgelegte Tempo des Ausstiegs aus fossilen Brennstoffen - und der Fonds muss insgesamt einen Kohlenstoffemissions-Fußabdruck aufweisen, der 50 Prozent unter dem des breiteren Marktes liegt.)

Darüber hinaus wurden im dritten Quartal drei Fonds für „grüne Anleihen“ aufgelegt, der Amundi Funds - Emerging Markets Green Bond, R-co 4Change Green Bonds und Evli Green Corporate Bond. Angesichts des Primats des Klimaschutz in der Politik und Gesellschaft erwarten wir, dass in den kommenden Monaten weitere klima- und umweltorientierte Fonds auf den Markt kommen werden.

Mit Blick auf die unterschiedlichen Anlageklassen, so hat die Auflage von Misch- und Rentenfonds an Fahrt aufgenommen. Im dritten Quartal wurden 26 Misch bzw. 18 neue nachhaltige Rentenfonds aufgelegt. Mit 523 Neulancierungen war der Aktienmarkt jedoch nach wie vor die wichtigste Quelle der Proliferation von ESG-Fonds. Anleger können sich beim Aufbau nachhaltiger Portfolios also über eine zunehmende Auswahl freuen, auch mit Blick auf die verfügbaren Indexfonds.

Grafik: Neue ESG-Fonds in Europa zwischen Juni und September

Wie bereits oben angedeutet, sind neue Fonds nicht der einzige Weg, auf dem die Vermögensverwalter Anlegern mehr Auswahlmöglichkeiten an ESG-Produkten bieten. Die Umwandlung konventioneller Fonds in nachhaltige Fonds ist nach wie vor im Gange. Im dritten Quartal haben wir 32 derartige Fälle gezählt.

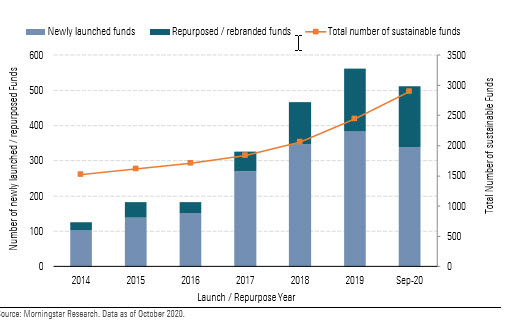

Wie aus der Grafik unten hervorgeht, machen die umgewidmeten Fonds ein Drittel der jüngsten Neuzugänge auf dem europäischen Markt für nachhaltige Fonds aus. Die Umwidmung bestehender Fonds in nachhaltige Angebote ist eine Möglichkeit für Vermögensverwalter, ihre Assets in ESG-Fonds rasch zu steigern. Dies kann auch eine Möglichkeit für Fondsgesellschaften sein, kränkelnde Fonds wiederzubeleben, die Schwierigkeiten haben, neue Gelder anzuziehen.

Bisher haben wir 648 konventionelle Fonds in Europa identifiziert, die im letzten Jahrzehnt in nachhaltige Strategien umgeschichtet wurden. Diese Fonds machen derzeit etwa 22 Prozent des europäischen Universums für nachhaltige Fonds aus. Die meisten dieser Umwandlungen haben in den letzten drei Jahren stattgefunden.

Grafik: Das Verhältnis zwischen Neuauflagen und umgewidmeten Fonds seit 2014

Sie können die vollständige Analyse hier (in englischer Sprache) herunterladen.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.