Es hat sich in den vergangenen Jahren gezeigt, dass die Analyse von Umwelt-, Sozial- und Governance-Risiken für langfristige Investoren kein Luxus, sondern ein fester Bestandteil ihres Research-Pflichthefts ist. Die Tatsache, dass rund 40 Prozent der Netto-Neugelder, die in Fonds in Europa 2020 investiert wurden, Fonds mit Nachhaltigkeitsmandat ansteuerten, zeigt, dass die Nachfrage nach ESG-Investments real und sehr groß ist. Umso wichtiger also, dass auch auf der Wertpapier-Ebene ESG-Risiken identifiziert und ihre Tragweite für den Geschäftserfolg abgeschätzt werden können.

Was früher als getrennte Welten erachtet wurde, wächst heute zusammen: Die Analyse von ESG-Risiken trifft heute auf traditionelle Messgrößen wie Cashflows, Umsätze und Unternehmensgewinne. Das ist bald auch bei unserem Aktien-Research der Fall.

Unsere Aktienanalysten haben schon immer den Einfluss von materiellen Risiken in ihre Überlegungen miteinbezogen. Ab dem 9. Dezember gehören auch ESG-Risiken zu ihrem Repertoire. Das wird Investoren noch besser als bisher ermöglichen, informierte Entscheidungen bei ihrer Aktienauswahl zu treffen.

Die Integration von ESG-Überlegungen in unser Aktien-Research setzt bei den Risiko-Ratings von Sustainalytics an. Im Mittelpunkt steht die Wirkung von ESG-Risiken auf den von uns geschätzten fairen Wert eines Unternehmens. Das ESG-Risiko spielt zudem auch eine Rolle bei der Bestimmung der Sicherheitsmarge, die wir ansetzen, wenn es darum geht, Kaufgelegenheiten zu identifizieren. ESG-Risikoanalysen rücken also in den Mittelpunkt unserer Aktien-Research-Methodologie.

Das ESG-Risiko-Rating von Sustainalytics misst das Ausmaß, in dem der Wert eines Unternehmens durch ESG-Probleme potentiell gefährdet ist. Im Rahmen dieses Ratings hat Sustainalytics 20 ESG-Problemfelder identifiziert, deren Manifestation materiell relevante Folgen für die Gesundheit eines Unternehmens hat. Dabei identifiziert Sustainalytics die potenziell wirkungsmächtigsten Problemfelder für jedes Unternehmen.

Anschließend betrachten unsere Analysten die Wahrscheinlichkeit und Materialität der dieser ESG-Risiken, die sich auf explizite Cashflow-Prognosen, Moat-Ratings und Uncertainty-Ratings auswirken können. Die derartige tiefgehende Integration von ESG-Betrachtungen in unsere Methodik schließt aus, dass wir in den Ruch von „Greenwashing“ kommen könnten; dafür sind ESG-Risiken zu stark mit unserem Research-Prozess verwoben.

Integration von ESG in unsere Methodik

1. Cash-Flow-Prognosen

Unsere Analysten modellieren drei Szenarien für jedes unter Beobachtung stehende Unternehmen unter Verwendung eines Discounted-Cashflow-Ansatzes. Der Base Case, den unsere Analysten für den wahrscheinlichsten Eintrittsfall ansehen, bestimmt unsere Fair Value Schätzung. Zur Ergänzung unseres Basisfalls modellieren wir zwei weitere potenzielle Ergebnisse durch Szenarioanalysen - einen Bullen-Case und ein Bären-Szenario. Ihnen weisen unsere Analysten eine Eintrittswahrscheinlichkeit von jeweils 25% zu.

ESG-Probleme werden bei einer geschätzten Eintrittswahrscheinlichkeit von mindestens 50% in das Basisszenario integriert. Das kann Anpassungen der Prognosen für die Gewinn- und Verlustrechnung oder die Kapitalflussrechnung sowie Anpassungen des Unternehmenswerts zur Folge haben. Falls relevant, werden diese Faktoren in mehreren Abschnitten unseres Unternehmensberichts erörtert, genauer gesagt in den Kapiteln „Geschäftsstrategie und Ausblick“ sowie „Fair Value- und Gewinntreiber“.

Ein ESG-Risiko mit einer geschätzten Eintrittswahrscheinlichkeit von weniger als 50%, aber einer Wahrscheinlichkeit von mehr als 25%, wird in das Bullen- und/oder Bären-Szenario integriert und wird ebenfalls im Text unserer Analyse besprochen.

2. Economic Moat

Ein so genannter Wirtschaftsgraben, im Folgenden: Moat, ist ein strukturelles Merkmal, das es einem Unternehmen ermöglicht, über einen langen Zeitraum hinweg Überschussgewinne zu erzielen. Bei einer erwarteten Fähigkeit, in den nachfolgenden zehn Jahren eine Rendite auf das investierte Kapital (ROIC) zu erzielen, die über den gewichteten durchschnittlichen Kapitalkosten (WACC) liegt, vergeben wir ein „Narrow Moat Rating“. Unternehmen mit einem „Wide Moat Rating“ sind solche, bei denen wir zuversichtlich sind, dass die Überrenditen mindestens 20 Jahre erzielt werden können.

Wir beurteilen auch, ob es Bedrohungen für Geschäftsmodelle gibt, die das Potenzial haben, Wert in einem größeren Ausmaß zu vernichten. In diesem Fall vergeben wir kein positives Moat-Rating. Korrekt ausgedrückt verstehen wir unter Wertvernichtung den Fall, dass der ROIC den WACC auf normalisierter Basis in den nächsten Jahren nicht übersteigt, oder der kumulierte wirtschaftliche Gewinn im gleichen Zeitraum auf unter null fällt.

Die ESG-Analyse von Sustainalytics greift bei der Analyse potenzieller Wertvernichtungsrisiken. Viele ESG-Risiken können trotz einer geringen Eintrittswahrscheinlichkeit erhebliche Auswirkungen haben. Beispiele hierfür sind idiosynkratische Bedrohungen, wie das Reputationsrisiko durch Umweltschäden; das Geschäftsrisiko durch verringerte Verbrauchernachfrage oder erhöhte Kosten aufgrund von sozialem Druck sowie finanzielle Risiken, die sich aus schlechten Governance-Praktiken ergeben.

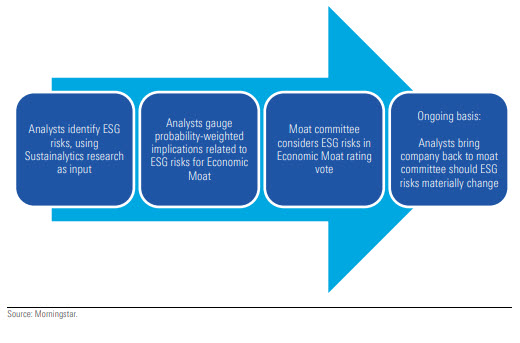

Die untere Grafik illustriert, wie das Moat Ratings um ESG-Risiken erweitert wird. Für jedes relevante ESG-Problemfeld, das von Sustainalytics identifiziert wurde, bewerten unsere Analysten, ob zukünftige ESG-bezogene Gefahren zu einer signifikanten Wertvernichtung führen könnten. Relevante ESG-Probleme werden im Abschnitt zum Moat Rating unseres Unternehmensberichts erörtert.

Grafik: Moat Rating trifft ESG Risk Rating

3. Unsicherheits-Rating

Wir bestimmen das Unsicherheits-Rating eines Unternehmens, indem wir die Differenz zwischen der Fair Value Schätzung im Bull- und Baisse-Szenario (Zähler) ins Verhältnis zur Fair Value Schätzung im Base Case (Nenner) setzen. Je größer der Wert, desto höher die Unsicherheit und desto höher muss die Sicherheitsmarge einer Aktie sein, bevor wir sie zum Kauf oder Verkauf empfehlen (ausgedrückt durch unser Sterne-Rating für Aktien).

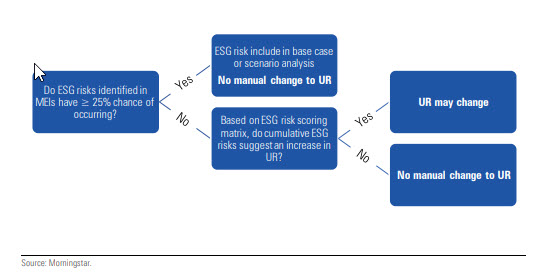

Ähnlich wie beim Vorgehen bei der Bestimmung des Moat Ratings integrieren wir die ESG-Faktoren ebenfalls in unser Rahmenwerk zur Bestimmung des Unsicherheits-Ratings. Zur Erinnerung: Die ESG-Risiken, die Analysten mit einer Eintrittswahrscheinlichkeit von mehr als 25% einschätzen, sind bereits in unseren Modellen erfasst und beeinflussen daher direkt das Unsicherheits-Rating. Allerdings haben wir unseren Bewertungsrahmen auch dahingehend modifiziert, dass unsere Analysten das Unsicherheits-Rating erhöhen können, wenn es ESG-Risiken mit geringer Eintrittswahrscheinlichkeit gibt, die aber einen wesentlichen Einfluss auf ein Unternehmen haben können. Unser aktualisierter Prozess ist im unteren Entscheidungsbaum dargestellt.

Grafik: ESG-Risiken und das Uncertainty Rating

Zusammenfassung

Unsere Analysten schätzen die Eintritts-Wahrscheinlichkeit und die Materialität von ESG-Risiken für den intrinsischen Wert eines Unternehmens. Risiken, die sich mit einer höheren Wahrscheinlichkeit materialisieren könnten, werden in die Cashflow-Prognosen miteinbezogen.

Unsere Analysten bewerten auch, ob ESG-bezogene Risiken die Wertschöpfungskapazitäten eines ansonsten wettbewerbsstarken Unternehmens bedrohen und dadurch einen Moat ausschließen oder seine Tragweite begrenzen könnten.

Ceteris paribus haben Unternehmen, die größeren ESG-Risiken ausgesetzt sind, eine unsicherere Zukunft als solche, die geringere haben. Wir fordern daher eine größere Sicherheitsmarge, bevor wir Investoren diese Aktien zum Kauf empfehlen.

Die vollständige Version des Methodologie-Papiers finden Sie in englischer Sprache hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.