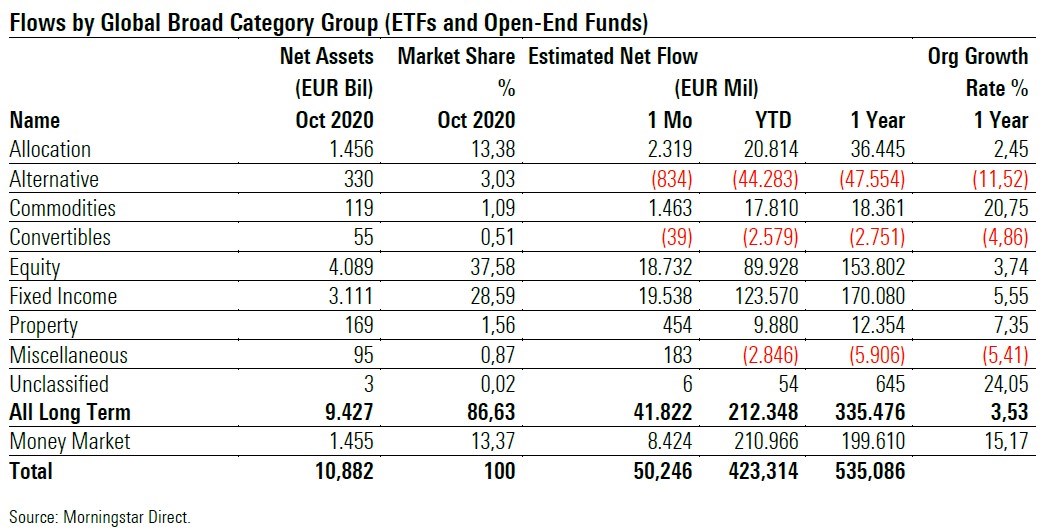

Die Lage an den Aktienmärkten war im September und auch im Oktober ziemlich volatil. Die Kurse schwankten im Vorfeld der US-Präsidentschaftswahlen ordentlich, und offenbar stellten zunehmend auch immer mehr Anleger das V-förmige Erholungsszenario für die Weltwirtschaft in Frage. Das setzte die Aktienkurse weltweit unter Druck. Bemerkenswerterweise hielt dies jedoch europäische Anleger nicht davon ab, im Oktober 41,8 Milliarden Euro in langfristige Fonds zu investieren. Im Monat zuvor hatten Anleger 28,3 Milliarden Euro netto in Fonds investiert.

Im Oktober erreichten die Mittelflüsse in Rentenfonds mit fast die 20 Milliarden Euro ein hohes Niveau, nachdem im September nur bescheidene Zuflüsse von 8,8 Milliarden Euro verzeichnet worden waren. Auf Kategorie-Ebene waren höchst unterschiedliche Bond-Arten gefragt. Renminbi-Anleihenfonds, Kurzläufer EUR-Fonds und globale Währungen verzeichneten die höchste Nachfrage, aber auch die konservative Kategorie der EUR-Staatsanleihenfonds war beliebt.

Aktienfonds sahen Zuflüsse von 18,7 Milliarden EUR, von denen allerdings rund 15 Milliarden Euro auf eine kleine Zahl von institutionellen Aktienfonds mit Sitz in Großbritannien entfielen, was das Bild der robusten Nachfrage ein wenig relativiert.

Die Nachfrage nach Mischfonds war erneut eher verhalten. Lässt man den katastrophalen Monat März (mit Abflüssen von 26 Milliarden EUR) außer Acht, so waren die Zuflüsse im Oktober mit 2,3 Milliarden EUR die zweitniedrigsten in einem Ein-Monats-Zeitraum im bisherigen Jahresverlauf. Weltweit anlegende EUR-Mischfonds erfreuten sich stetiger Zuflüsse, wobei die aggressiven (also aktienorientierten) Mischfonds bei weitem die höchste Nachfrage sahen. Umgekehrt erlitten „sonstige“ Mischfonds hohe Abflüsse, ebenso wie die europäisch investierende EUR-Mischfonds.

Edelmetallfonds machten erneut den Unterschied bei Rohstofffonds, die Nettozuflüsse von 1,5 Milliarden EUR verzeichneten. Dies markierte den höchsten Stand seit Juli 2020.

Alternative Fonds hatten erneut einen negativen Monat, obwohl die Abflüsse mit 830 Millionen EUR im Vergleich zu den Abflüssen, die diese Hedgefonds in den letzten zwei Jahren erlitten haben, relativ gering waren.

Geldmarktfonds verzeichneten Zuflüsse in Höhe von 8,4 Milliarden EUR. Während USD- und GBP-Produkte unter Abflüssen litten, verzeichneten EUR-Geldmarktfonds kräftige Zuflüsse.

Aufgrund der fallenden Aktienmärkte verringerte sich das Vermögen von langfristigen Fonds in Europa von 9,453 Billionen EUR im September auf 9,427 Billionen EUR per 31. Oktober. Bei Einbeziehung der Geldmarktfonds sank das Vermögen auf 10,882 Billionen EUR gegenüber 10,895 Billionen EUR einen Monat zuvor.

Tabelle: Die Nettomittelzuflüsse im Oktober nach Anlageklasse

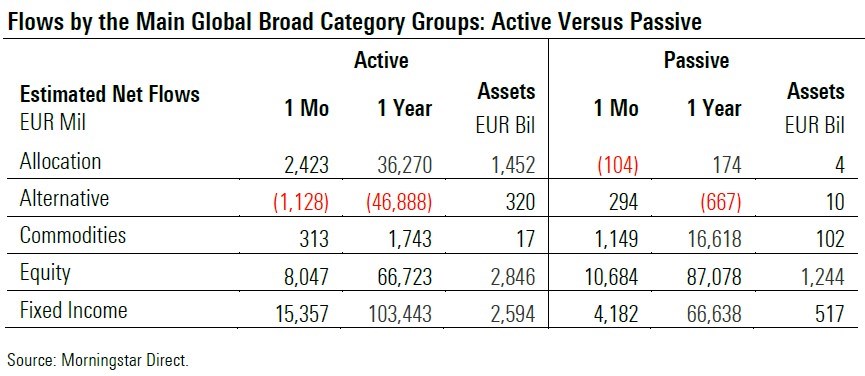

Indexfonds verzeichneten im Oktober Nettozuflüsse von 16,2 Milliarden Euro gegenüber 25,5 Milliarden Euro bei aktiv verwalteten Fonds. Größenbereinigt waren die Zuflüsse in passive Fonds erneut dynamischer als die Zuflüsse in aktiv verwaltete Fonds. Die organische Wachstumsrate von Indexfonds lag in den vergangenen zwölf Monaten bei 9,5% gegenüber einer Wachstumsrate von 2,1% bei aktiv verwalteten Fonds. Infolgedessen stieg der Marktanteil von Indexfonds von 18,8% per Ende Oktober 2019 auf 19,98% Ende Oktober 2020.

Von den Mittelzuflüssen in Höhe von 16,2 Milliarden EUR, die im Oktober auf Indexfonds entfielen, gingen 10,7 Milliarden EUR an Aktienindexfonds und 4,2 Milliarden EUR an festverzinsliche Indexfonds. Auf der aktiven Seite wurde der Löwenanteil der Mittelzuflüsse in Rentenfonds investiert.

Tabelle: Aktiv versus passiv: Die Nettomittelzuflüsse im Oktober nach Anlageklasse

Lesen Sie den vollständigen Mittelflussbericht zum Monat Oktober in englischer Sprache hier.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.