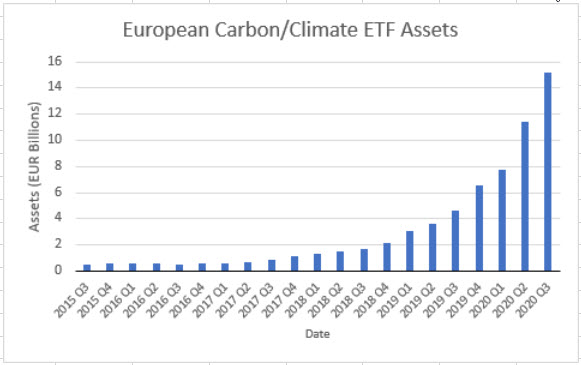

Der Markt für Klima-ETFs wächst rasant. Das Vermögen in diesen Aktienprodukten hat sich seit Jahresbeginn mehr als verdoppelt, wie aus der unteren Tabelle hervorgeht. Jeder vierte ETF, der 2020 Europa aufgelegt wurde, hat einen expliziten Klimaschwerpunkt.

Tabelle: Das rasante Wachstum der Klima-ETFs in Europa

Aktuell sind 44 ETFs in Europa gelistet, die auf die eine oder andere Art einen Klima-Bezug haben. Die Ansätze sind sehr unterschiedlich. Große Anbieter wie HSBC, iShares, Lyxor und Xtrackers bieten eine Reihe von ETFs an, die zwei Eigenschaften in sich vereinen: sie streuen breit, haben aber auch zugleich einen Klima-Fokus. Andere Häuser besetzen, wie etwa Franklin Templeton, besetzen gezielt Nischen. Zudem gibt es auch Themen-ETFs, die Beimischungsoptionen darstellen. Wir besprechen im Folgenden eine Auswahl an Indexprodukten, die Sie auch in den Tabellen am unteren Ende des Beitrags finden.

Im November 2019 führte iShares zusätzliche Screenings für fossile Brennstoffe in seine SRI-gebrandete ESG-ETFs ein. Diese Produkte schließen nunmehr alle Aktien mit einem Engagement in fossilen Brennstoffen durch Förder- und Produktionsaktivitäten, Energieerzeugungsaktivitäten oder Reservenbesitz aus.

Die ETF-Sparte der Deutschen Bank, Xtrackers, geht noch weiter. Ihre ESG-Aktien-ETFs und wendet die Low Carbon Leader-Methodik von MSCI an. Hier kommt ein Best-in-Class-Ansatz zum Tragen. Er setzt nur auf Unternehmen aus dem besten Quintil basierend auf der Kohlenstoffemissionsintensität aus; es kommt dabei ein sektorneutraler Ansatz zum Tragen.

Für seine nachhaltige Palette konzentriert sich HSBC auf die Ergebnisse. Anstatt große Teile des zugrundeliegenden Universums auszuschließen, sind die ETFs der britischen Gesellschaft nach CO2-Ausstoß gewichtet, wobei die Logik gilt: je niedriger die Emission, des höher die Gewichtung. Diese ETF-Reihe zielt darauf ab, die Kohlenstoffintensität im Portfolio um die Hälfte gegenüber den konventionellem Marktindex zu reduzieren.

Lyxor verfolgt mit seiner Climate Change Equity ETF-Reihe ebenfalls einen Ansatz der alternativen Gewichtung. Diese ETFs gewichten die Holdings neu, basierend auf den Chancen und Risiken, die mit dem Übergang zu einer kohlenstoffarmen Wirtschaft verbunden sind. Dieser Ansatz geht über eine einfache Reduzierung des Kohlenstoff-Exposures hinaus und hat den Vorteil, dass er die Unternehmen übergewichtet, die am meisten von der Energiewende profitieren.

ETFs für das Pariser Klimaziel

Mit der wachsenden Popularität von Klima-Investments wachsen auch die Vorwürfe des „Greenwashing“. Um dem entgegenzuwirken, haben eine Reihe von Indexanbietern mit der Europäischen Kommission zusammengearbeitet, um sicherzustellen, dass ihre Strategien mit dem Ziel des Pariser Klimaabkommens übereinstimmen, der das Ziel verfolgt, den Anstieg der globalen Durchschnittstemperatur auf unter 2°C über dem vorindustriellen Niveau zu begrenzen.

Dieser zielgerichtete Ansatz und das Gütesiegel einer so angesehenen dritten Partei wird viele Anleger erfreuen. Für europäische Investoren hat Franklin Templeton "Paris Aligned" S&P 500 und Stoxx Europe 600 ETFs aufgelegt.

Vergleichen Sie die Optionen

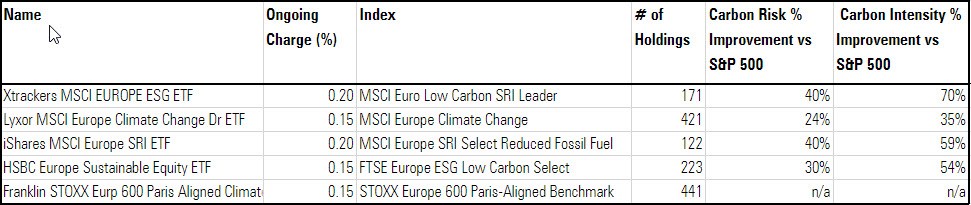

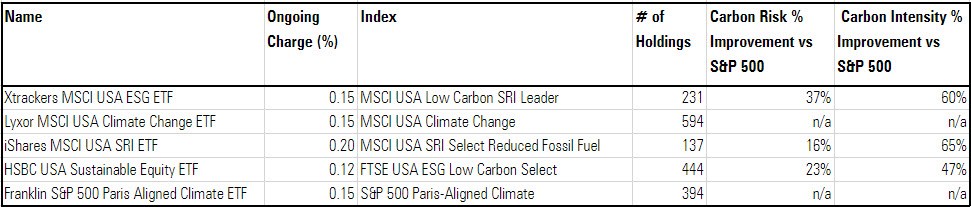

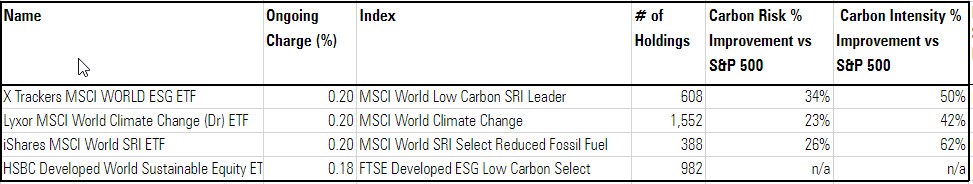

Bei so vielen verschiedenen Ansätzen ist es leicht, den Überblick zu verlieren. Um bei der Sortierung etwas zu helfen, haben wir klimafreundliche Aktien-ETFs in drei Kategorien eingeteilt: USA, Europa und global. Durch den Vergleich der Morningstar Carbon Risk und Morningstar Carbon Intensity Scores können wir sehen, wie erfolgreich jede Strategie bei der Verbesserung des Emissionsprofils des Index war bzw. wie der Fonds das Klimarisiko adressiert.

Die gute Nachricht ist, dass alle klimabewussten ETFs sowohl bei den Morningstar Carbon Risk als auch bei den Morningstar Carbon Intensity Scores Verbesserungen gegenüber dem breiteren Markt aufweisen.

Die ETFs von Xtrackers schneiden in allen drei Märkten gut ab; sie senken das Karbon-Risiko um mehr als ein Drittel und die Carbon Intensity jeweils um mehr als die Hälfte.

Das Angebot von iShares schneidet ebenfalls gut ab, wenn auch manchmal ungleichmäßig. Zum Beispiel bringt der iShares MSCI USA SRI ETF die höchste Verbesserung bei der Kohlenstoffintensität, aber die niedrigste beim Kohlenstoffrisiko.

Dies verdeutlicht, warum jeder Fonds anhand der für den jeweiligen Anleger an der besten geeigneten Metrik bewertet werden sollte. Ein Anleger, der auf verbesserte Risiko- und Ertragskennzahlen abzielt, würde sich wahrscheinlich auf das Kohlenstoffrisiko konzentrieren, während ein Anleger, der sich mehr um seinen Kohlenstoff-Fußabdruck sorgt, mehr Wert auf die Reduzierung der Kohlenstoffintensität legen sollte.

Trade-off zwischen Impact und Tracking

Wie bei anderen ESG-Angeboten besteht ein allgemeiner Zielkonflikt zwischen der Stärke des Nachhaltigkeitsprofils und der Abbildung des ursprünglichen (konventionellen) Ausgangsmarkts. Die iShares- und Xtrackers-ETFs verbessern ihre Kohlenstoff- (und ESG-)Kennzahlen, indem sie große Teile des zugrunde liegenden Universums ausschließen. Daher ist zu erwarten, dass die Fondsperformance vom breiteren Markt abweichen wird, insbesondere über längere Zeiträume.

Dieser Ansatz mag den umweltbewusstesten Anlegern entgegenkommen, aber andere bevorzugen einen maßvolleren Ansatz. Die Klima-ETFs von Lyxor bieten vielleicht die geringste Verbesserung der Klimakennzahlen der hervorgehobenen Fonds, aber sie versprechen auch die engste Nachbildung des breiteren Marktes. Das bedeutet, dass sie am besten für Anleger geeignet sind, die das Klimaprofil ihres Portfolios verbessern und gleichzeitig aber nur eine minimale Wette gegen den Markt eingehen möchten.

Andere klimabewusste ETFs

Es gibt noch andere, eher thematische Klima-Ansätze, die auf die strukturelle Verschiebung hin zu erneuerbaren Energien profitieren abzielen. Hier würden sich Produkte wie der iShares Global Clean Energy ETF anbieten. Dieser ETF investiert in die 30 größten Akteure im Bereich Solar- und Windenergie investiert und war im bisherigen Jahresverlauf der ETF mit der besten Performance in Europa ist. Der enge Fokus des Fonds bedeutet allerdings, dass er sich nicht als direkter Ersatz für einen Kernbestand eignet, wohl aber als Beimischung in einem gut diversifizierten Portfolio fungieren könnte.

Es gibt auch klimabewusste Rentenprodukte. Bei ETFs gibt es nur wenige Green Bond-Produkte, etwa den Lyxor Green Bond (DR) ETF, der den Markt für grüne Anleihen abbildet. Diese sind definiert als festverzinsliche Wertpapiere, die Umweltprojekte unterstützen.

Tabelle 1: Klima-ETFs für europäische Aktien

Tabelle 2: Klima-ETFs für US-Aktien

Tabelle 3: Klima-ETFs für globale Aktien

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.