Fünf Jahre ist es her, dass das Pariser Abkommen unterzeichnet wurde. In der Initiative hatten sich 196 Länder dazu verpflichtet, den Klimawandel zu begrenzen, indem sie die globale Erwärmung zu begrenzen. Leider ist die Kluft zwischen den Zusagen und den tatsächlichen Bemühungen offensichtlich, aber mit dem Wiedereintritt der USA unter der Regierung Biden gibt es Hoffnung, dass die Anstrengungen intensiviert werden.

Laut dem neuesten Production Gap Report, der kürzlich vom UN-Umweltprogramm (UNEP) veröffentlicht wurde, müsste die weltweite Kohle-, Öl- und Gasproduktion zwischen 2020 und 2030 jährlich um 11 %, 4 % bzw. 3 % sinken, um mit einem 1,5°C-Pfad vereinbar zu sein. Regierungspläne und -projektionen deuten jedoch auf einen durchschnittlichen jährlichen Anstieg von 2 % hin. Obwohl die COVID-19-Pandemie - und die „Lockdown“-Maßnahmen zu einem kurzfristigen Rückgang der Kohle-, Öl- und Gasproduktion im Jahr 2020 geführt haben, dürfte das Emissionsvolumen wieder zunehmen, wenn die COVID-Pandemie erfolgreich bekämpft wird. Das birgt das Risiko schwerwiegender Klimaschäden.

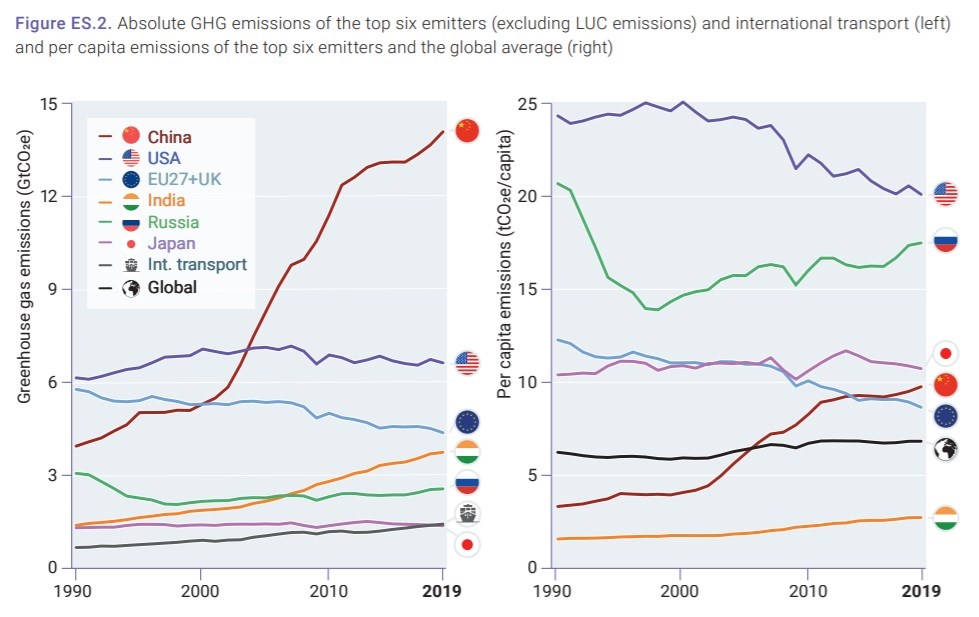

Die G20-Länder sind für etwa 75% der globalen Treibhausgasemissionen verantwortlich und nur sehr wenige von ihnen haben offizielle Pläne kommuniziert, wie sie ihre Emissionen bis 2050 reduzieren wollen. Dennoch: Während die globalen Daten wertvolle Einblicke zum Verständnis des anhaltenden Emissionswachstums liefern, ist es notwendig, die Trends der wichtigsten Emittenten zu untersuchen, um ein klareres Bild der zugrunde liegenden Trends zu erhalten. Wie unten gezeigt, ändert sich die Rangfolge der Länder dramatisch, wenn man die Gesamt- und Pro-Kopf-Emissionen vergleicht: So hat China im Jahr 2019 mit Blick auf die Pro-Kopf-Emissionen die Europäische Union überholt und befindet sich fast auf dem Niveau von Japan, wie die untere Grafik zeigt.

Quelle: Umweltprogramm der Vereinten Nationen - Emission Gap Report 2019

Anleiheinvestoren werden grüner

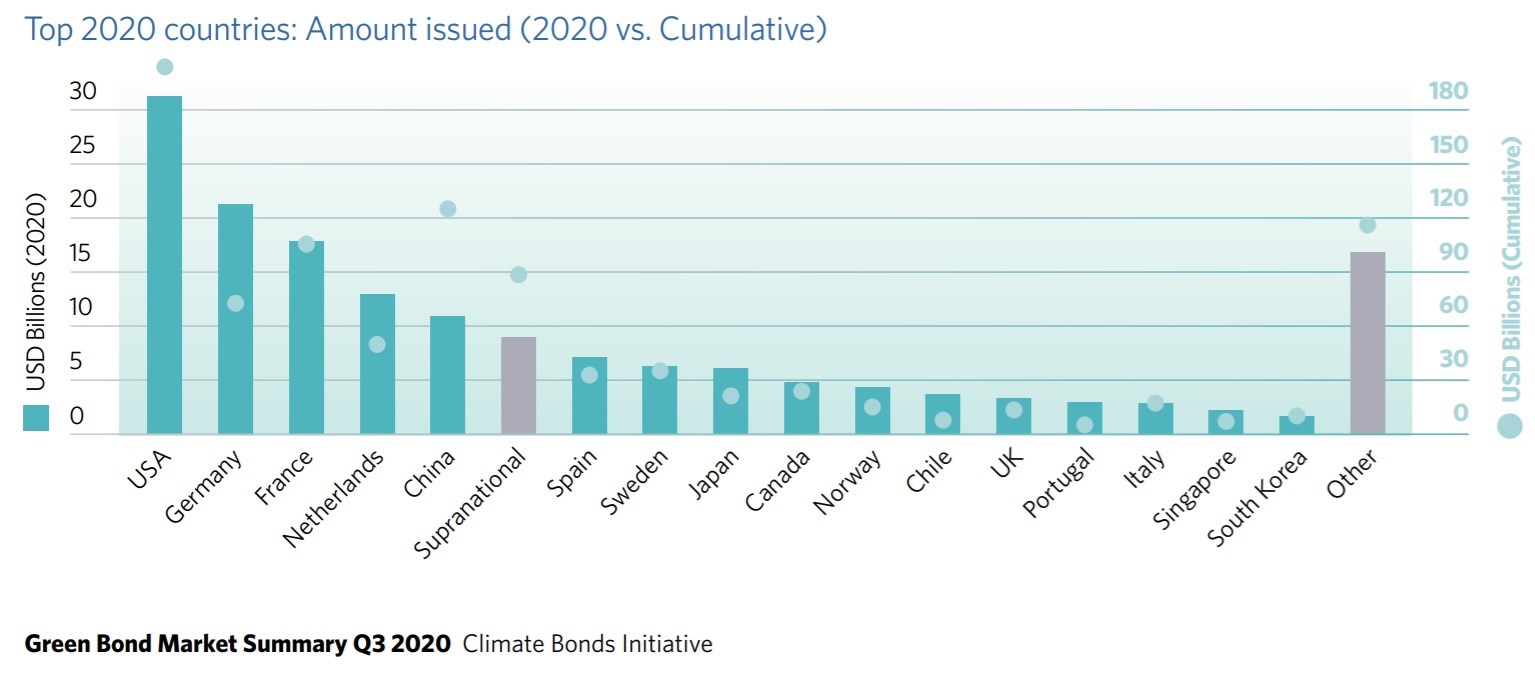

Während die ökologischen Herausforderungen weiterhin komplex sind, gibt es eine gute Nachricht: Investoren sind im Begriff, auf „grün“ zu schalten. Laut der Climate Bond Initiative tauchten die Emittenten grüner Anleihen gegen Ende des zweiten Quartals 2020 vorsichtig in den Markt ein, aber im dritten Quartal kehrte das Vertrauen in Hülle und Fülle zurück, was zu dem produktivsten dritten Quartal führte, das jemals verzeichnet wurde: Ende Oktober 2020 erreichte der jährliche globale Markt für grüne Anleihen und Kredite 194,6 Mrd. USD, wobei 46,4 Mrd. USD (24 %) dieser Emissionen nach dem Climate Bonds Standard zertifiziert wurden - ein Anstieg von 9 % gegenüber dem Vergleichszeitraum 2019.

Zu den prominenten Zertifizierungen im Jahr 2020 gehören grüne Staatsanleihen aus Chile und den Niederlanden, große chinesische Banken, der Automobilhersteller Volkswagen und der japanische Schnellzugnetzbetreiber JRTT. Insgesamt wurden zertifizierte grüne Anleihen und Kredite nun von über 160 Organisationen aus 36 Nationen ausgegeben und beeinflussen die Ausrichtung des grünen Marktes in Richtung Best Practice sowohl in entwickelten als auch in aufstrebenden Volkswirtschaften. Die Climate Bond Initiative schätzt, dass die Emissionen von zertifizierten grünen Anleihen im Jahr 2020 ein Volumen von 350 Mrd. USD erreichen werden, gegenüber 265 Mrd. USD im Jahr 2019.

Die Länderrangliste für 2020 bis Ende des dritten Quartals wird von den USA (32,3 Mrd. USD), Deutschland (21,4 Mrd.) und Frankreich (17,8 Mrd.) angeführt. Während die chinesischen Emissionen (9 Mrd. USD) noch einen Weg vor sich haben, um die Gesamtsumme für 2019 (31,4 Mrd.) zu erreichen, bleibt es das Land mit der zweitgrößten kumulierten Gesamtsumme (105 Mrd.) nach den USA (205 Mrd.).

Grüne Anleihen finanzieren Projekte, die positive Auswirkungen auf die Umwelt und/oder das Klima haben. Der Markt für grüne Anleihen nahm seinen Ausgang im Jahr 2007 mit der Emission von AAA-gerateten Anleihen der multilateralen Institutionen Europäische Investitionsbank (EIB) und Weltbank. Anfangs wurden diese Anleihen hauptsächlich von supranationalen Finanzinstitutionen ausgegeben, dann wurde die erste grüne Kommunalanleihe im Juni 2013 vom US-Bundesstaat Massachusetts ausgegeben und im November 2014 gab es einen Wendepunkt im Markt, als die erste grüne Unternehmensanleihe von Vasakronan, einer schwedischen Immobiliengesellschaft, ausgegeben wurde.

Bidens Präsidentschaft als Game-Changer?

Derzeit wird der Markt für grüne Anleihen von Anleihen in Euro dominiert, die mehr als 60 % der ausstehenden Schulden ausmachen, während grüne Anleihen in Dollar etwa 30 % ausmachen. Dies könnte sich nun ändern.

„Das Bekenntnis von Präsident Joe Biden, bei seinem Amtsantritt dem Pariser Abkommen wieder beizutreten, symbolisiert einen breiteren, transformativen Wandel in der Klimapolitik“, so Bram Bos, Lead Porfolio Manager Green Bond bei NN Investment Partners. „Die Biden-Administration wird stark in nachhaltige Infrastruktur und saubere Energie investieren, was zu einer ersten grünen US-Treasury-Emission führen und den globalen Green-Bond-Markt weiter ankurbeln könnte“, fügte er hinzu.

In den kommenden zehn Jahren sehen die Pläne Bidens vor, Bundes-Investitionen in Höhe von 1,7 Billionen USD zu tätigen, wobei zusätzliche Investitionen des privaten Sektors, der Bundesstaaten und der Kommunen die Gesamtsumme auf mehr als 5 Billionen USD erhöhen würden.

„Die Notwendigkeit, diese Investitionen zu finanzieren, wird eine entscheidende Gelegenheit für die USA sein, als staatlicher Emittent in den Markt für grüne Anleihen einzutreten“, so der NN-Manager. Dies könne andere Regierungen weltweit dazu veranlassen, zu folgen und ein signifikantes Wachstum des globalen Marktes für grüne Anleihen auslösen, hofft er.

In Europa verfügbare Fonds

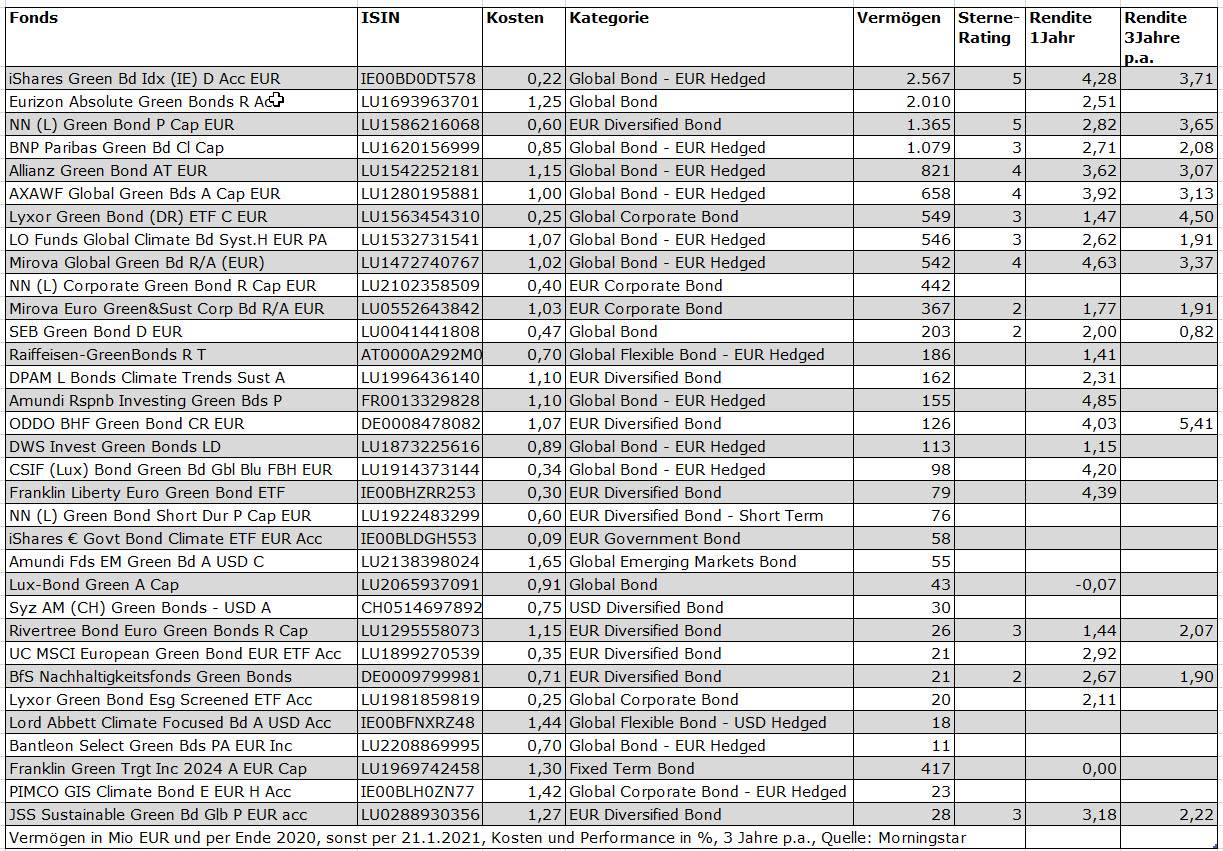

Europäische Anleger haben die Wahl zwischen 51 offenen Publikumsfonds und 5 börsengehandelten Fonds, die auf grüne Anleihen spezialisiert sind. Allein 2020 wurden 8 dieser Produkte aufgelegt. Diese Produkte verwalten Ende November 2020 insgesamt 14 Milliarden Euro und haben in den ersten elf Monaten des Jahres 6,4 Milliarden Euro an Nettomittelzuflüssen angezogen (es sei daran erinnert, dass es keine spezielle Morningstar-Kategorie für grüne Anleihen gibt).

Der größte ist der iShares Green Bond Index Fund, der auch die höchsten Nettozuflüsse im vergangenen Jahr verzeichnete. Die untere Tabelle zeigt die Liste der 33 Fonds und ETFs, die in Deutschland, Österreich und der Schweiz zum Vertrieb zugelassen sind. Ein Vergleich der Performance der Produkte in der unteren Tabelle ist insofern nicht aussagekräftig, als es sich hier um Produkte in verschiedenen Kategorien handelt. Darüber hinaus manche Fonds in einer Kategorie gegen Währungsschwankungen abgesichert, andere wiederum nicht. Das bedeutet, dass Fonds, die im USD-Raum investieren und zugleich gegen Euro-Schwankungen abgesichert sind, 2020 einen großen Vorteil hatten gegenüber nicht abgesicherten Fonds - in den Jahren davor war es allerdings genau anders herum.

Allerdings deutet das vier und fünf Morningstar Sterne Rating an, dass die meisten dieser Fonds mit ihren konventionellen Konkurrenten durchaus mithalten konnten. Allerdings muss eingeschränkt werden, dass viele dieser Fonds noch keine lange Historie haben. Doch der Trend hin zu Green Bonds dürfte anhalten, sodass diese Fonds mit Sicherheit keine Eintagsfliegen sein werden.

Tabelle: Green Bond Fonds und ETFs, die in der DACH Region erhältlich sind

Vorsicht vor „Greenwashing“ angebracht

Es wird erwartet, dass der Markt für grüne Anleihen, der stark von institutionellen Anlegern angetrieben wird, in den kommenden Jahren weiter wachsen wird. Anleger sollten jedoch auf die Qualität der Emissionen achten und nicht nach eingängigen Marketingkampagnen investieren.

Selektivität und Transparenz tragen in der Tat dazu bei, dass nur die relevantesten und wirkungsvollsten grünen Projekte die notwendige Finanzierung erhalten. In diesem Zusammenhang ist es daher unerlässlich, von gründlichen Recherchen und Kenntnissen über die Emittenten grüner Anleihen zu profitieren, da der Markt noch am Anfang seiner Entwicklung steht und Investoren auf die Risiken des so genannten „Greenwashings“ achten müssen, d.h. der Gefahr, dass ungeeignete Projekte eine Finanzierung erhalten. Allerdings werden Investoren vermutlich die Kröte schlucken, dass auch nicht-ESG-konforme Unternehmen und auch Staaten mit zweifelhaften ESG-Bilanzen grüne Anleihen Emittieren – wer seine Energieversorgung auf Wind- oder Solarkraft umstellt, wird im Zweifel noch Kohlekraftwerke bewirtschaften.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.