Nachhaltigkeits-Investments lohnen sich. Gemessen an einem Vergleich zwischen unseren konventionellen Indizes und den aus ihnen abgeleiteten ESG-Index-Varianten, fiel die Bilanz von ESG-Portfolios im Jahr 2020 sehr gut aus – sowohl aus Rendite- als auch aus Risikosicht.

In den fünf Jahren bis Ende 2020 verzeichnete der Morningstar Europe Sustainability Index einen durchschnittlichen jährlichen Gewinn von 6,6 % (in Euro gerechnet), verglichen mit einem Plus von 4,7 % für den „Mutter-Index“, den Morningstar Europe Large-Mid Cap Index. In schwierigen Phasen wie dem vierten Quartal 2018 oder dem ersten Quartal 2020 gab der ESG-Index zudem weniger nach als der breite Markt.

Dies ist Teil eines breiteren Trends. Eine Auswertung der Bilanz von fast 70 Morningstar-Aktien-Indizes hat gezeigt, dass Umwelt-, Sozial- und Governance-Kriterien (ESG) einen Mehrwert geschaffen und die Volatilität gedämpft haben.

Nachhaltigkeit im Aufwind

Für nachhaltiges Investieren war 2020 ein wegweisendes Jahr. Die Coronavirus-Pandemie und ihre gesellschaftlichen Auswirkungen, die globale Bewegung für Rassengerechtigkeit und die anhaltende Bedrohung durch den Klimawandel verstärkten die Beziehung zwischen Investitionen und umwelt-, sozial- und Governance-bezogenen Themen. Der „Stakeholder-Kapitalismus“ entwickelt sich offenbar immer mehr zum Mainstream-Konzept.

Investoren legten im vergangenen Jahr Rekord-Summen in ESG-Fonds an. Sie trieben das ESG-Fonds-Vermögen weltweit laut laut Morningstar-Daten über die 1-Billionen-Euro-Marke. Im Regionenvergleich erwies sich Europa als die Wachstumslokomotive des weltweiten ESG-Fondsmarkts.

Hartnäckige Performance-Mythen

Wie sieht es mit der Performance aus? Hartnäckig hält sich die Vorstellung, dass ESG-basiertes Investieren Performance-Opfer erfordert. Eine weitere verbreitete Annahme ist, dass ESG-Fonds in letzter Zeit eine gute Performance erzielt haben, weil sie sich auf den Technologiesektor konzentrieren, der den Markt anführt, und nicht auf den Energiesektor, den größten Nachzügler. Doch das greift zu kurz.

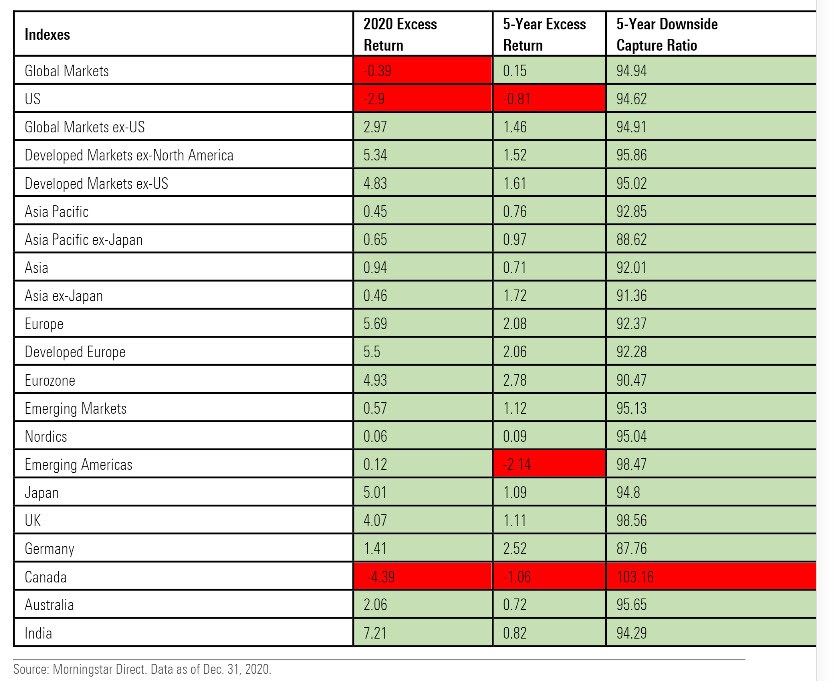

Die oben zitierte Untersuchung zu den Morningstar Indexes ergab dazu folgende Befunde:

52 der 69 ESG-geprüften Indizes von Morningstar (75 %) schnitten im Jahr 2020 besser ab als ihre marktbreiten Pendants;

57 von 65 ESG-Indizes (88 %) erzielten über die fünf Jahre bis Ende 2020 eine Outperformance;

59 von 65 ESG-Indizes (91 %) haben während der Abwärtsmärkte der letzten fünf Jahre, einschließlich der Baisse im ersten Quartal 2020, weniger verloren als ihre Äquivalente am breiten Markt;

Die ESG-Outperformance ist nicht nur eine Frage der Sektorausrichtung. Der Morningstar Europe Sustainability Index beispielsweise verdankt seine fünfjährige Outperformance den Engagements auf Aktienebene und nicht den Sektorgewichtungen;

ESG-Screens haben außerhalb der USA mehr zur Performance beigetragen als bei US-Aktien.

Weitere untersuchte Indexfamilien sind Sustainability Leaders, Low Carbon Risk (methodisch angelehnt an das Morningstar Low Carbon Risk), Renewable Energy sowie Indizes, die nach Kriterien der Diversität und Inklusion geprüft werden. Die Studie beinhaltet einige Backtesting-Performance, die sich auf historische ESG-Bewertungen stützt. Fast alle Indizes nutzen das Research auf Unternehmensebene von Sustainalytics, unserer ESG-Research-Tochter.

ESG Investments: Europa versus USA

In den letzten Jahren waren ESG-Screens außerhalb der USA erfolgreicher als bei US-Aktien. Der Morningstar US Sustainability Index blieb sowohl im Jahr 2020 als auch im Fünfjahreszeitraum hinter dem Markt zurück, obwohl er ein über dem Markt liegendes Engagement in Technologie und ein geringes in Energie aufweist. Einige der jüngsten Top-Performer des US-Marktes, wie Tesla, Amazon.com, Facebook und Alphabet, sind aufgrund ihrer von Sustainalytics bewerteten ESG-Risikostufen nicht im Morningstar US Sustainability Index enthalten. In Asien hingegen halfen Aktien wie Alibaba, Taiwan Semiconductor und Keyence den ESG-Indizes.

Während sich die relativen Renditen je nach Marktbedingungen verschieben, ist die Fähigkeit der ESG-Indizes, sich vor Abwärtsbewegungen zu schützen, wahrscheinlich dauerhafter. Morningstar hat eine Beziehung zwischen ESG-Risiko und ökonomischem Moat beobachtet, der zur Widerstandsfähigkeit der solideren Geschäftsmodelle beiträgt. Unternehmen mit einem ökonomischen Burggraben weisen tendenziell ein geringeres ESG-Risiko und eine geringere Volatilität auf. Die geringere Downside-Capture-Quote der ESG-Indizes von Morningstar in der unteren Grafik ist darauf zurückzuführen, dass sie in Zeiten wie dem ersten Quartal 2020 oder dem vierten Quartal 2018 besser als der Markt abschneiden.

Insgesamt sollte das Risiko-Ertrags-Profil der ESG-Indizes von Morningstar Anleger ermutigen, die sich Sorgen über einen angeblichen Renditeverzicht im Zusammenhang mit Nachhaltigkeits-Screens machen. Die Ergebnisse unterstützen vielmehr die These, dass ESG-Themen die finanziellen Risiken mindern.

Tabelle: ESG-Indizes lagen zumeist vor ihren konventionellen Pendants

Verpassen Sie nichts! Mit unseren Morningstar Research Newslettern für Investoren bekommen Sie zeitnah, gratis und in verständlicher Sprache das wichtigste Research von Morningstar frisch auf den Tisch! Hier können Sie sich für unsere Fonds- und für den ETF-Newsletter anmelden - und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.