Auch wenn viele Vertreter der Finanzbranche derartige Wahrheiten doof finden: Anlegen ist einfach. Jeder kann mit ETFs an der Performance der Märkte partizipieren. Es gibt keine komplizierte Weltformel, die ein Zusammenstellen von Portfolios den Experten vorbehält. Investieren ist zwar nicht trivial, aber doch einfach – im Sinne von: Auch Ottonormalanleger oder -anlegerin kann ein Portfolio alleine aufsetzen und überwachen.

Wer ein Online-Depot bei einer Trading-Plattform oder Directbank hat, kann loslegen. Wichtig ist nur, dass die Depotstelle den Handel mit einer möglichst breiten Auswahl an ETFs unterstützt und einen Zugang zur Handelsplattform Xetra bietet, die mit Abstand den liquidesten Handel mit ETFs in Deutschland gewährleistet.

Nicht alle, aber viele Anleger wurden als Selbstentscheider geboren

(Wer sich das partout nicht zutraut, kann auf einen guten Mischfonds setzen. Und wer sich auch das nicht zutraut, sollte sich absolut nicht schämen und einen Berater seines Vertrauens konsultieren. Besser so als gar nicht investieren, und ich kenne viele sehr honorige Berater, auch solche, die Vertriebsgebühren, Kickbacks, vereinnahmen!).

ETFs sind optimale Vehikel für langfristiges Investieren. Börsennotierte Indexfonds, die marktbreite Indizes wie den MSCI World oder den MSCI Europe abbilden, verschaffen Anlegern einen diversifizierten Zugang zu den wichtigsten Märkten der Welt - und sie weisen sehr niedrige Kosten auf. Das sind zwei Vorteile, die Anleger unbedingt nutzen sollten!

Bereits seit dem Jahr 2016 rechnen wir vier Index-Musterportfolios. Diese wollen wir hier unseren geschätzten Lesern erneut in Erinnerung rufen, bevor wir in der nächsten Woche auf die Performance der Portfolios zu sprechen kommen.

Unterscheiden lassen sich die Portfolios zum einen nach dem Grad der Diversifikation. Es gibt ein Portfolio-Typ („Der Einfache“), der aus zwei ETFs besteht, und der für den kleineren Geldbeutel (zwischen 10.000 und 50.000 Euro) gedacht ist. Auf dem anderen Ende der Skala steht der fein zisilierte Portfolio-Typ: „Der Diversifizierte“. Er eignet sich für die Fans der breiten Streuung. Das Portfolio fächert sich auf elf Indizes auf. So ein Portfolio ist wegen der Handelskosten und dem Rebalancing-Aufwand nicht für ein Vermögen von unter 50.000 Euro geeignet. Die beiden anderen Portfolios bewegen sich in Sachen Granularität dazwischen: sie bestehen aus jeweils fünf ETFs. Hier können größere wie kleinere Geldbeutel zum Zuge kommen.

Die üblichen Disclaimer dürfen nicht fehlen

Bevor wir die Strategien hinter den vier Indexportfolios im Detail vorstellen, hier noch einige Hinweise:

Unsere Portfolios sind für die Langfristanlage gedacht. Das hat zur Folge, dass die Aktienquote hoch ist – sie liegt bei mindestens 60 Prozent. Wer nur kurze Zeit so investiert, läuft Gefahr, Verluste zu erleiden. Sie beinhalten aber zugleich eine ordentliche Rentenquote von mindestens 25 Prozent. Sie sind also als eine Gesamtportfolio-Lösung gedacht. Wer bereits eine oder mehrere Lebensversicherungen hat oder eine Immobilie, der wird nicht zwingend derart hohe Rentenquoten benötigen. Musterportfolios sind Muster und keine individuell zugeschnitten Portfolios!

Ohne Rebalancing geht es nicht! Wir haben unsere Portfolios so eingestellt, dass einmal zum Jahresanfang die vier Portfolios auf ihre Ausgangslage zurückgesetzt werden.

Unsere Musterportfolios basieren auf Indizes und nicht auf spezifischen ETFs. Hintergrund ist, dass es keine allgemeingültige Antwort auf die Frage nach dem perfekten ETF gibt. Manche Anleger lehnen Swap-basierte ETFs ab, anderen ist die Frage der Replikationstechnik egal. Manche verlangen nach den günstigsten Produkten, andere nach den größten, anderen möchten in ausschüttende ETFs investieren, andere in thesaurierende. Und so weiter und so fort.

Um die Indexportfolios so realistisch wie möglich zu gestalten, haben wir jährliche Kosten von 0,5 Prozent pro Jahr veranschlagt, die auch Handelskosten abdecken sollten. Steuern sind nur insofern berücksichtigt, als wir die Net Return Indexvarianten – sofern vorhanden – verwendet haben. Die steuerliche Ebene des Anlegers ist nicht berücksichtigt. (Das Rebalancing kann so vorgenommen werden, Positionen nur aufzustocken und nicht die gut gelaufenen Assets durch Verkäufe zu reduzieren. Damit lassen sich Steuern sparen bzw. aufschieben.)

So, nun kann es losgehen, jetzt kommen die vier Musterportfolios. Zuerst die Beschreibung, dann die Performance.

1. „Das Einfache“

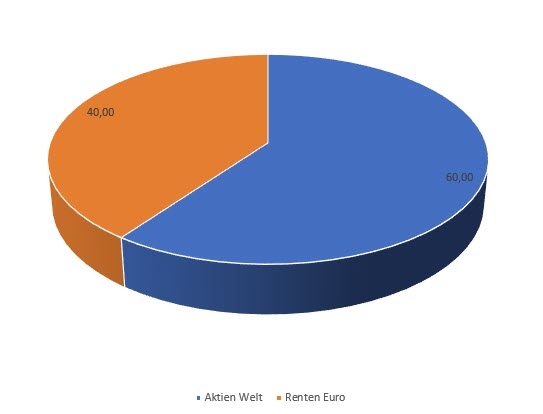

Hier kommt ein gleichermaßen einfaches wie bewährtes Aktien-Renten Portfolio zum Einsatz. Es setzt sich aus dem MSCI World auf der Aktienseite und dem Bloomberg Barclays Euro Aggregate auf der Rentenseite im Verhältnis von 60:40 zusammen. Es handelt sich um Indizes, die typischerweise als Benchmarks für klassische Euro-Mischfonds zum Einsatz kommen. Auf der Aktienseite beläuft sich die USA-Quote derzeit auf über 65 Prozent, Japan folgt mit rund acht Prozent, danach kommen Aktien aus Großbritannien (knapp fünf Prozent), Frankreich, Deutschland, die Schweiz und Kanada. Letztere machen jeweils gut drei Prozent aus.

Die Bond-Seite beinhaltet für Euro-Investoren keine Fremdwährungsrisiken, setzt sich jedoch nicht nur aus deutschen Bunds (rund 19 Prozent), sondern auch aus Staatsanleihen aus Frankreich (22 Prozent), Italien (14 Prozent) und Spanien (10 Prozent) zusammen. Hinzu kommen Emissionen von supranationalen Organisationen und Unternehmensanleihen mit Investment-Grade-Rating.

Grafik: Das einfache Portfolio

Typischerweise gibt es zwei Einwände gegen derartige Portfolios:

Auf der Aktienseite haben US-Aktien eine immer dominantere Stellung in den vergangenen Jahren eingenommen. Vor fünf Jahren lag die USA-Quote im MSCI World gut zehn Punkte tiefer. Dieser Einwand ist also nicht von der Hand zu weisen. Allerdings zeigt der Blick auf die Top-Positionen, dass es sich hier nicht um gehypte Unternehmen handelt: Apple hat ein Gewicht von gut vier Prozent, Microsoft kommt auf gut drei, Amazon auf 2,6 Prozent und Alphabet auf 2,4 Prozent. Überbewertet ist nach unserer Einschätzung unter diesen Aktien lediglich Apple, das ein Zwei-Sterne-Aktien-Rating aufweist. US-Unternehmen sind also höchst erfolgreich und damit ein Spiegel der Unternehmenswelt. Ein Investment in den MSCI World ist also vertretbar. Als Ein-Fonds-Alternative wäre ein Engagement in MSCI ACWI-ETFs denkbar, die ein etwa zehnprozentiges Schwellenländer-Gewicht haben. Doch hier treibt der Anleger möglicherweise den US-Teufel mit den chinesischen Beelzebub aus!

Der zweite Einwand betrifft die Rentenseite. 40 Prozent in einen Euro-Rentenfonds zu investieren, der vorwiegend aus Staatsanleihen mit mittleren und langen Laufzeiten besteht, sei riskant, heißt es oft. Dieser Einwand wurde bereits so oder ähnlich vor rund 20 Jahren geäußert. Solche Kritiker verkennen, dass die Rentenseite zur Abfederung von Aktien-Risiken und nicht als Tool zur Rendite-Maximierung gedacht ist. Zuletzt haben sichere Anleihen ihre Steherqualitäten im Corona-Crash gezeigt. Zum anderen impliziert die Tatsache, dass die Renditen niedrig sind nicht, dass sie ab jetzt stark steigen müssen. Die Notenbanken, ein grundlegend deflationäres Makro-Umfeld und die unveränderten Effizienzgewinne durch die fortschreitende Technologisierung haben die Teuerung im Griff behalten. Bisher. Natürlich ist es möglich, dass jetzt die Inflation kommt. Oder eben auch nicht.

2. „Das Diversifizierte“

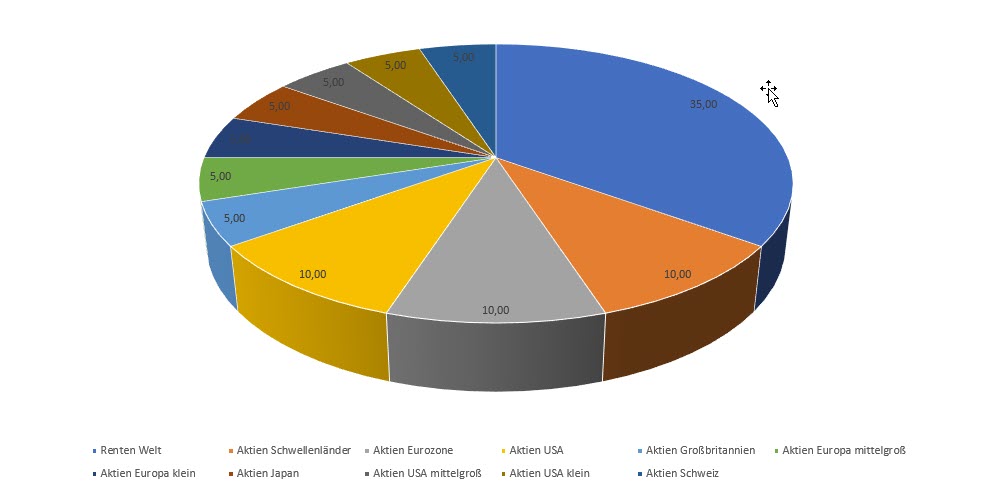

Größere Vermögen vertragen eine höhere Granularität. Hier könnte folgendes diversifiziertes Musterportfolio ins Spiel kommen: Investiert wird in elf ETFs. In dieser Portfolio-Idee werden Schwellenländeraktien hinzugenommen. Sie finden sich mit einer Gewichtung von zehn Prozent in Gestalt des MSCI Emerging Markets wieder. Die im MSCI Welt enthaltenen Länder werden zudem in (günstige) Länder-ETFs aufgefächert und durch Nebenwerte ergänzt; europäische und amerikanische Mid und Small Caps sind mit jeweils fünf Prozent gewichtet. Das Emerging Markets Exposure von zehn Prozent und die Nebenwerte-Quote von insgesamt 20 Prozent verleiht dieser Portfolio-Idee also einen sportlichen Charakter. Die aufmerksamen Leser werden hier die Gleichgewichtungs-Idee innerhalb der Haupt- und Nebenmärkte erkannt haben.

Folgende Indizes sind auf der Aktienseite vertreten: MSCI Emerging Markets, MSCI EMU , S&P 500 (jeweils 10%), FTSE 100, MSCI Europe Mid Cap, MSCI Europe Small Cap, MSCI Japan, MSCI USA Mid, MSCI US Small, SMI (jeweils 5%).

Auf der Bond-Seite verlagert sich das Geschehen auf die globale Ebene. Die Rentenquote von 35 Prozent wird vom Bloomberg Barclays Global Aggregate Bond bestritten. Wie im Euro-Pendant sind auch hier nur Investment-Grade Emissionen vertreten. Es dominieren Staatsanleihen mit 55 Prozent, gefolgt von Hypotheken-Papieren (MBS) mit gut 11 Prozent. Rund 18 Prozent stecken in Unternehmensanleihen und zehn Prozent in Emissionen supranationaler Emittelten. Geographisch dominieren die USA mit 36 Prozent, gefolgt von Japan (14 Prozent), China (sieben Prozent) sowie Frankreich und Großbritannien (jeweils 5,5 Prozent).

Grafik: Das diversifizierte Portfolio

Zwei Einwände werden gegen dieses Portfolio häufig erhoben: Zum einen erfolgt die Allokation aktienseitig nur entlang geographischer Linien. Das bedeutet, dass Sektoren und Themen allenfalls indirekt vertreten sind. Das ist richtig. Allerdings sind diese Portfolios für die lange Frist gestrickt. Themen und Sektoren-Trends sind jedoch eher schnelllebig, was das Timing schwierig macht. Außerdem werden Sektoren und Themen in den einzelnen Bausteinen aufgegriffen: Tabak und Energie im FTSE 100, Konsumgüter und Pharma im SMI, Industrietitel in den Nebenwerte-Indizes und Technologie im S&P 500.

Auf der Bond-Seite kommen Währungsrisiken zum Tragen, die unter Umständen die Anleihe-Volatilität überlagert. An diesem Einwand ist etwas dran. Vor fünf Jahren waren gehedgte ETFs noch Mangelware. Heute haben Euro-Investoren dagegen die Möglichkeit, in währungsgesicherte ETFs auf den Bloomberg Barclays Global Aggregate zu investieren. Allerdings bringt die Zinsdifferenz zwischen den USA und der Eurozone hohe Hedgingkosten mit sich, die unter Umständen prohibitiv teuer ausfallen können – so etwa der Fall in den Jahren 2016 bis 2020.

3. „Das Realwirtschaftliche“

Bei dieser Idee wird auf der Aktienseite das weltweite Bruttoinlandsprodukt stärker als Gewichtungsmaßstab verwendet als das Prinzip der Marktkapitalisierung. Deshalb kommen Schwellenländer stärker als bei den beiden oberen Musterportfolios zum Einsatz. Das Gewicht der USA ist dagegen deutlich niedriger im Vergleich zum MSCI Welt Index. Europa findet sich dagegen in etwa auf dem Niveau seines Gewichts im MSCI World wieder. Folgende Indizes finden sich auf der Aktienseite: MSCI Emerging Markets (20%), S&P 500 (20%), MSCI Europe (15%), MSCI Pacific (5%).

Wie auch beim „Diversifizierten“ findet sich der Bloomberg Barclays Global Aggregate auf der Rentenseite wieder.

Grafik: Das realwirtschaftliche Portfolio*

Zwei Einwände haben wir bei diesem Portfolio ausgemacht: Auf der Aktienseite wird bemängelt, dass Nebenwerte außen vor bleiben. Das ist richtig. Hier haben wir Abstriche gemacht, um die Zahl der Positionen zu begrenzen. Denkbar wäre es natürlich, die Emerging Markets-, USA- und Europa-Allokationen weiter aufzusplitten. Rentenseitig wäre auch hier über einen ETF mit Währungsabsicherung nachzudenken.

4. „Das Inflationseindämmende“

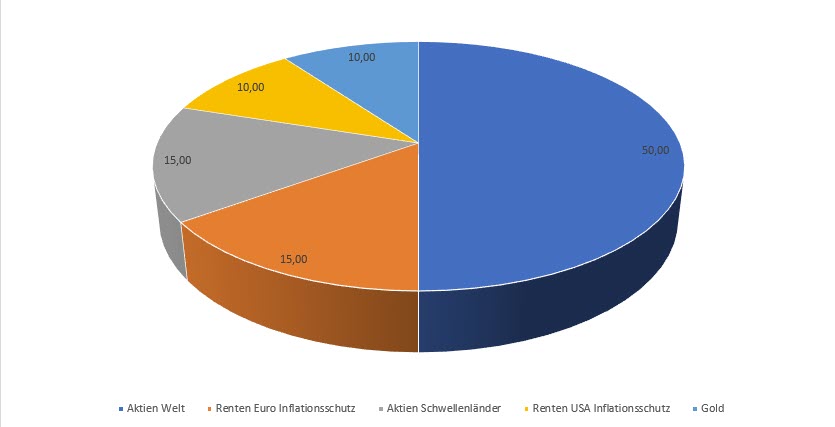

Viele Anleger in Deutschland dürften sich mit dem Anti-Inflations-Portfolio anfreunden. Das ist längst nicht so Alluhut-verdächtig, wie es für manche zunächst klingen mag. Aktien sind Realwerte, die bis zu einer gewissen Grenze gegen die Inflation schützen (Unternehmen reichen die gestiegenen Kosten an ihre Kunden weiter). Die hohen Aktienquoten in allen Portfolio-Ideen implizieren bereits einen gewissen Inflationsschutz. Hier ist die Aktienquote mit 65 Prozent jedoch etwas höher als in den ersten beiden Portfolios. Sie wird dem MSCI World (50%) und dem MSCI Emerging Markets (15%) bestückt.

In dieser Portfolio-Idee werden den Teurungsrisiken vor allem auf der Bond-Seite Rechnung getragen. Inflationsschutzanleihen machen insgesamt 25 Prozent des Portfolios aus. Die Kuponhöhe von inflationsgeschützten Anleihen ist an die Entwicklung der Verbraucherpreise gekoppelt. Die Anleihen werden abgebildet von den Indizes Bloomberg Barclays Euro Government Inflation Linked (15%) und dem Blooberg Barclays US Government Inflation Linked Bond (10%) abgebildet.

Hinzu kommt eine Goldquote von zehn Prozent. Gold ist zwar nicht unbedingt ein effektiver Hedge gegen steigende Preise per se. Indes entfaltet das Edelmetall seinen Charme als Katastrophen-Hedge, also als Absicherung gegen stark steigende Preise und Krisen im Allgemeinen. Abgebildet wird die Goldquote vom täglichen Vormittags-Fixing in London (LBMA Gold Price PM).

Grafik: Das inflationseindämmende Portfolio

* In der ursprünglichen Fassung dieses Artikels haben wir versehentlich die Grafik zum Inflationsschutz-Portfolio zweimal abgebildet und dafür die Grafik zum realwirtschaftlichen Portfolio unterschlagen. Wir bitten diesen Fehler zu entschuldigen.

Im zweiten Teil unserer Auswertung ziehen wir Bilanz. Welches Index-Musterportfolio hat sich am besten geschlagen? Und wie halten sich unsere Portfolios im Vergleich zu einigen prominenten aktiv verwalteten Mischfonds? Lesen Sie mehr in der kommenden Woche.

Verpassen Sie nichts! Mit unseren Morningstar Research Newslettern für Investoren bekommen Sie zeitnah, gratis und in verständlicher Sprache das wichtigste Research von Morningstar frisch auf den Tisch! Hier können Sie sich für unsere Fonds- und für den ETF-Newsletter anmelden - und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.