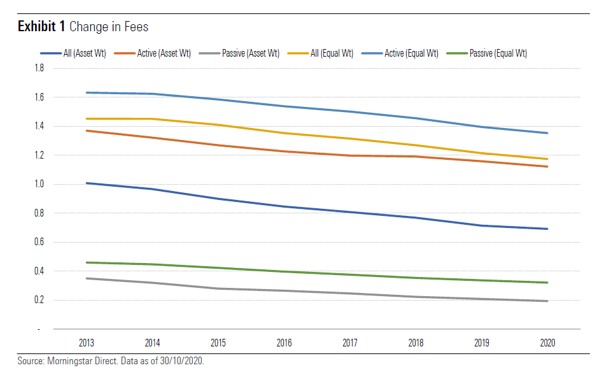

Die Kosten, die europäische Anleger heute bezahlen, sind im Durchschnitt so niedrig wie nie zuvor. Laut einer von Morningstar im Oktober 2020 durchgeführten Studie lag die von den Anlegern gezahlte durchschnittliche Gebühr, dargestellt durch die vermögensgewichtete durchschnittliche laufende Gebühr, für eine Gruppe von Morningstar-Aktien- und Fixed-Income-Kategorien im Zeitraum von 2013-20 bei 0,69 %. Dies entspricht einem Rückgang von 31 % gegenüber 2013.

Was drückt die Gebühren nach unten?

Es gibt einige Faktoren, die für diesen Rückgang verantwortlich sind:

Investoren legen vermehrt Wert auf niedrige Anlagekosten, weshalb sie Exchange Traded Funds (ETFs) und Indexfonds bevorzugen.

Der verschärfte Wettbewerb um Marktanteile, den sich Vermögensverwalter liefern, hat zu zahlreichen Gebührensenkungen geführt.

Die Entwicklung geht hin zu gebührenbasierten Kostenmodellen für Finanzberatung.

Warum bezahlen Kleinanleger mehr?

Es gibt jedoch Spielraum für Verbesserungen. Die ESMA-Analyse der Performance und der Kosten von Ucits-Anlagen im Jahr 2020 zeigt deutlich, dass die von Kleinanlegern gezahlten Kosten deutlich höher sind als die von institutionellen Anlegern, was zu niedrigeren Nettorenditen für die erstere Anlegerkategorie führt.

So hätte zum Beispiel eine Investition von 10.000 € in ein hypothetisches Privatkundenportfolio, zusammengesetzt aus Aktien-, Renten- und gemischten Fonds, nach 10 Jahren (2010-2019) einen Wert von rund 21.800 €. Bei Berücksichtigung der Kosten sinkt dieser Wert auf 18.600 €. Der Anleger trägt Kosten von ca. 3.200 €. Wenn wir die gleiche Art von Investition eines institutionellen Anlegers betrachten, würde der Wert nach 10 Jahren brutto 22.744 € und netto 20.743 € betragen, was Kosten von 2.000 € bedeutet. Ein Kleinanleger würde somit rund 1.000 € höhere Kosten bezahlen als ein institutioneller Investor.

Warum Gebühren wichtig sind

Die Kosten sind für Anleger ein wichtiger Faktor. Studien haben immer wieder gezeigt, dass Gebühren ein zuverlässiger Indikator für zukünftige Erträge sind. Kostengünstige Fonds haben im Allgemeinen bessere Chancen zu überleben und ihre teureren Konkurrenten zu übertreffen. Dies liegt daran, dass sich die Gebühren im Laufe der Zeit addieren und die Rendite aufzehren. Die Kosten sind auch einer der am einfachsten zu kontrollierenden Faktoren für Anleger in Investmentfonds. Sie können sich nicht sicher sein, wie sich ein Fonds entwickeln wird, aber Sie können genau wissen, wie viel Sie dafür bezahlen.

Niedrige Gebühren wirken sich positiv auf das Morningstar Analyst Rating eines Fonds aus, weil sie von vornherein einen Vorteil gegenüber teureren Pendants bieten. Zur Erinnerung: Das verbesserte Morningstar Analyst Rating für Fonds, das Ende 2019 eingeführt wurde, legt verstärkten Wert auf die Gebührenbewertung. Das Morningstar Manager Research Team zieht die Kosten eines Fonds von seinem geschätzten Wertzuwachs vor Gebühren ab. Wenn für die Anleger nichts übrig bleibt, werden sie den Fonds nicht weiterempfehlen. Der Stellenwert der Gebühren ist bei diesem Ansatz genauso wichtig wie die Bewertungssäulen "People" (Fondsmanager), "Process" (Investmentprozess) und "Parent" (Anbieter) zusammen. Das Team passt die Ratings auch an jede Anteilsklasse an, indem es ihre spezifischen Gebühren berücksichtigt. Somit werden kostspieligere Anteilsklassen in bestimmten Situationen niedriger bewertet.

Was spielt sonst noch eine Rolle?

Natürlich sind die Gebühren bei Anlagen nicht die einzige Überlegung. Die Kriterien "People", "Process" und "Parent" sind ebenfalls wichtig.

"People"

Die Gesamtqualität des Anlageteams einer Strategie ist entscheidend für deren Fähigkeit, eine überdurchschnittliche Performance im Vergleich zu ihrem Benchmark und/oder zu ihren Mitbewerbern zu erzielen.

"Process"

Die Morningstar-Analysten suchen nach Strategien mit einem Performanceziel und einem sowohl für die Wertpapierauswahl als auch für den Portfolioaufbau sinnvollen, klar definierten und wiederholbaren Anlageprozess. Diese Strategien müssen auch effektiv implementiert werden. Zudem sollte das Portfolio in Übereinstimmung mit dem Anlageprozess und dem Performanceziel aufgebaut werden.

"Parent"

Der Vermögensverwalter und sein Management geben Schlüsselelemente wie Kapazitäts- und Risikomanagement, Rekrutierung und Bindung von Talenten und firmenweite Richtlinien, wie z. B. Anreize, die die Übereinstimmung der Unternehmensinteressen mit denen der Fondsanleger fördern oder behindern, vor. Das Research-Team von Morningstar bevorzugt Unternehmen, die eine Kultur der Verantwortung leben und die Anleger an die erste Stelle setzen, gegenüber solchen, die zu stark auf Verkauf fokussiert sind.

Performance vor und nach Gebühren

Die vergangene Performance ist nicht unbedingt ein Indikator für zukünftige Ergebnisse. Bei der Bewertung der bisherigen Performance wird Anlegern empfohlen, die langfristigen Rendite- und Risikomuster zu betrachten. Da die Kosten einer der aussagekräftigeren Indikatoren für eine zukünftige Outperformance sind, sollten Anleger sie bei der Bewertung nicht außer Acht lassen.

Mehrere von Morningstar durchgeführte Studien haben gezeigt, dass aktive Manager den Benchmark zwar übertreffen können, aber dass sich jedoch dieses Ergebnis nach Gebühren relativiert. Wir wissen nicht, ob ein Fonds, der in den vergangenen Jahren ein Top-Performer war, dies auch in Zukunft sein wird, aber wir kennen die Kosten, die wir dafür zahlen, und diese sagen uns viel über seine Chancen, in Zukunft erfolgreich zu sein.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.