Bitcoin, die älteste und größte auf dem Marktwert basierende Kryptowährung wird oft digitales Gold genannt. Oberflächlich betrachtet haben die beiden Assets einige Dinge gemeinsam. Beide können zur Wertaufbewahrung außerhalb des traditionellen Regierungs- und Währungssystems verwendet werden. Beide sind nur begrenzt verfügbar – Gold auf Grund seines begrenzten physischen Vorkommens, der Bitcoin wegen der eingebauten Höchstzahl von 21 Millionen Coins: ein wertvoller möglicher Inflationsschutz. Beide sind nur niedrig mit traditionellen Anlageklassen wie Aktien und Anleihen korreliert. Und beide haben leidenschaftliche Anhänger, deren Enthusiasmus manchmal an Fanatismus grenzt.

Trotz dieser Ähnlichkeiten sollten Bitcoin und Gold nicht gleichgesetzt werden. In diesem Artikel werde ich erklären, warum Gold der bessere sichere Hafen ist und Portfolios stärker diversifiziert, Bitcoin auf Grund seiner wachsenden Bedeutung im globalen Zahlungsverkehr und für die Abwicklung von Transaktionen aber dennoch viel Potenzial hat.

Sicherer Hafen: Vorteil Gold

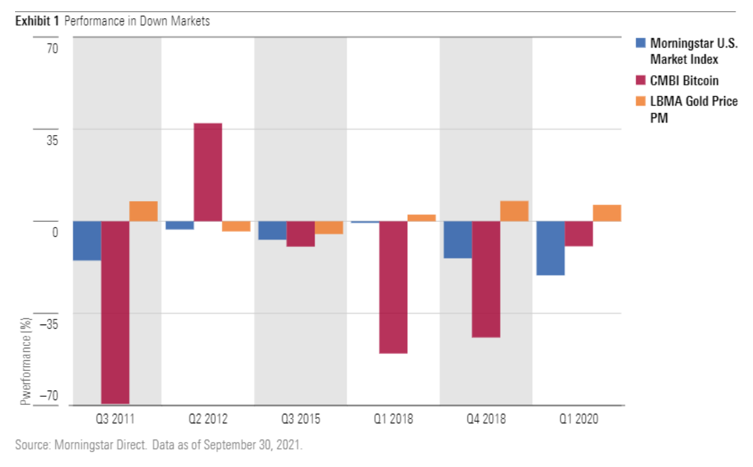

Gold hat seine Zuverlässigkeit als sicherer Hafen schon oft bewiesen. Wie die Grafik unten zeigt, hat Gold in Phasen negativer Aktienmärkte normalerweise eine positive Rendite erzielt, insbesondere während der dramatischsten Abstürze. Als das neuartige Coronavirus die Märkte im ersten Quartal 2020 in Aufruhr versetzte, hielt Gold nicht nur seinen Wert, sondern stieg sogar. Der Bitcoin dagegen bewegte sich in die gleiche Richtung wie die fallenden Aktienmärkte, wenn auch weniger stark. In vorangegangenen Marktrückgängen verlor der Bitcoin deutlich mehr als die breiten Aktienmarktindizes. Im vierten Quartal 2018 etwa erlitt er einen Verlust von 44,16% im Vergleich zu einem Rückgang von 14,08% bei Aktien und einem Zuwachs von 7,73% bei Gold.

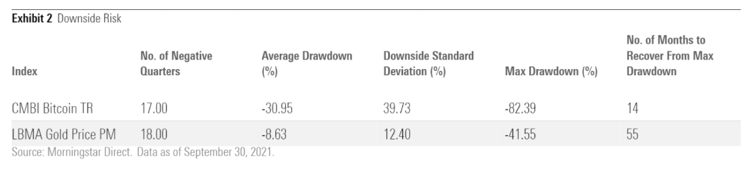

Das Volatilitätsprofil des Bitcoin weist einige interessante Besonderheiten auf. Wie die nächste Grafik zeigt, verzeichnete der Bitcoin nicht mehr Kursrückgänge als Gold. Tatsächlich erlitt Gold 18 Quartalsverluste in den 11 Jahren seit 2010 im Vergleich zu 17 beim Bitcoin. Aber die Rückgänge beim Bitcoin fielen deutlich heftiger aus mit einem durchschnittlichen Drawdown von 30,95% verglichen mit 8,63% bei Gold. Die Korrektur des Bitcoin, die den meisten Investoren am deutlichsten in Erinnerung blieb, begann 2017, als die Investoren wegen umfangreicher Sicherheitsverletzungen und einer zunehmenden Regulierung nervös wurden. Der Bitcoin-Kurs fiel von seinem Höchststand bei rund 20.000 US-Dollar im Dezember 2017 auf etwa 6.000 US-Dollar im Februar 2018. Ähnlich verhielt es im April 2021 bei einem Allzeithoch von rund 63.300 US-Dollar, als der Bitcoin danach bis auf 28.900 US-Dollar fiel. Grund war die chinesische Regierung, die wiederholt hart gegen Bitcoin und andere Kryptowährungen vorging.

Aber trotz seiner negativen Volatilität sprang der Bitcoin in aller Regel schnell wieder nach oben, teilweise weil sein Kurs in den letzten Jahren durch die zunehmende Popularität und Verbreitung gestützt wurde. Selbst nach dem Absturz von 82% im Juli 2011 kam der Bitcoin innerhalb von 14 Monaten wieder zurück. Gold dagegen ging durch viele jahrelang anhaltende Krisen, etwa durch die zehn Jahren von September 2011 bis Juli 2020, als es unter 1.800 US-Dollar pro Feinunze dahindümpelte. Das verdeutlicht die Rolle, die jedes der beiden Assets in einem Portfolio spielen kann. Obgleich Gold einen zuverlässigen Schutz gegen Marktrückgänge bieten kann, ist es kein produktives Asset. Oder wie Warren Buffet sagte: Es liegt einfach nur da. Bitcoin dagegen reagiert eigenwilliger und anfälliger auf negative Volatilität, lohnte sich aber auch mehr in Aufwärtsphasen.

Diversifikationswert: Vorteil Gold

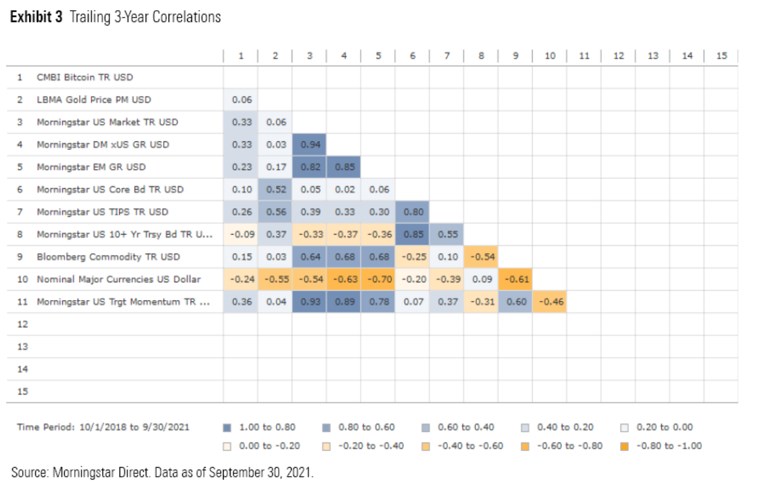

Bitcoin und Gold sind beide ziemlich niedrig mit traditionellen Anlageklassen korreliert, aber Gold liegt vorn, wenn es um den Beitrag zur Diversifikation geht. Wie die Grafik unter zeigt, lag die Korrelation von Gold mit US-amerikanischen und anderen Aktien in den letzten drei Jahren nahezu bei null im Vergleich zu etwas höheren Werten beim Bitcoin. Darüber hinaus zeigte der Bitcoin eine – wenn auch relativ niedrige – Korrelation zu Momentum-Aktien, was seinen Charakter als eher spekulatives Asset unterstreicht.

Es ist auch erwähnenswert, dass die Korrelation des Bitcoin zum US-amerikanischen Aktienmarkt in den letzten Jahren tendenziell etwas zugenommen hat, während die von Gold abnahm. In den 36 Monaten bis Ende September 2021 zum Beispiel lag der Korrelationskoeffizient des Bitcoin zu US-amerikanischen Aktien bei 0,33, bei Gold waren es nur 0,06. In den letzten zehn Jahren hat der Bitcoin dank seiner niedrigen Korrelation mit Aktien eine beispiellose Rolle in der Portfoliokonstruktion gespielt, die es ermöglichte, die Portfoliorenditen zu steigern, ohne im gleichen Maß das Risiko zu erhöhen. Jetzt, da sich der Bitcoin stärker im Gleichlauf mit US-Aktien bewegt, hat sein Wert für die Diversifizierung etwas abgenommen. (Der Fairness halber sei gesagt, dass die Korrelation des Bitcoin mit den meisten großen Anlageklassen in absoluten Zahlen immer noch recht niedrig ist.)

Beide Assets hatten eine negative Korrelation zum US-Dollar, aber die von Gold war stärker negativ. Gold entwickelt sich typischerweise in Phasen eines schwächeren US-Dollars besser, wenn Investoren alternative Möglichkeiten für die Wertaufbewahrung suchen. Darüber hinaus bewirkt ein schwächerer US-Dollar höhere Produktionskosten bei Rohstoffen, was den Goldpreis ebenfalls oben hält. Zwar sollte auch der Bitcoin etwas Schutz gegen einen schwächeren Dollar bieten, aber wegen seiner großen Volatilität und seines hohen Einzelrisiko ist er ein nicht ganz so zuverlässiger Schutz.

Bitcoin könnte allerdings im Vorteil sein, wenn es um den Schutz vor steigenden Zinsen geht. In den letzten drei Jahren hatte Gold eine leicht positive Korrelation mit langlaufenden Anleihen. Das bedeutet, dass der Goldpreis tendenziell steigt, wenn die Anleihekurse steigen, und fällt, wenn die Anleihekurse zurückgehen. Der Bitcoin dagegen war negativ mit langlaufenden Anleihen korreliert, was in Zeiten steigender Zinsen hilfreich sein kann.

Inflationsschutz: Unentschieden

Ein Teil des Narrativs von Bitcoin als digitalem Gold beruht auf der Vorstellung, dass er seinen Wert hält und einen langfristigen Schutz vor Inflation bieten kann. Während Gold einen eher durchwachsenen Nutzen als kurzfristiger Inflationsschutz stiftet, hat seine Seltenheit, Schönheit und Nützlichkeit in der Schmuckerstellung und in der industriellen Anwendung dem Edelmetall geholfen, seinen Wert über lange Zeiträume zu halten.

Bitcoin dagegen hat keinen intrinsischen Wert. Stattdessen hängt sein Wert davon ab, was die Menschen zu zahlen bereit sind, und von den damit verbundenen möglichen Netzwerkeffekten. Da die Zahl der Verbindungen und der Wert der im Bitcoin-Netzwerk getätigten Transaktionen in US-Dollar weiter zunehmen, sollte (theoretisch) der Preis des Bitcoin auch weiter steigen.

Das begrenzte Angebot an Bitcoin ist ein weiterer Grund, der gern als Grund genannt wird, warum die Kryptowährung als Inflationsschutz dienen kann. Bitcoin hat ein eingebautes Halving-Protokoll, das etwa alle vier Jahre läuft und die Belohnung halbiert, die die Miner dafür bekommen, dass sie die Transaktionen in der Blockchain durchführen und validieren – was wiederum einen Anstieg des Angebots an Bitcoin wirkungsvoll begrenzt. Bisher folgte auf jedes Halving ein Anstieg des Bitcoin-Kurses. Dieses Mal jedoch ist es schwierig zu sagen, inwieweit die Performance des Bitcoin als Inflationsschutz wirkt. Seit es Bitcoin gibt, war die Inflation gewöhnlich recht niedrig; wie sich die Währung in einer längeren Phase mit höherer Inflation verhält, bleibt abzuwarten.

Digitales Geld: Vorteil Bitcoin

Der größte Vorteil des Bitcoin gegenüber Gold könnte in seiner Rolle als Alternative zu traditionellen Fiat-Währungen liegen. Lange wurde Gold als Tauschmittel verwendet, aber es ist nicht immer praktisch, große Mengen Goldmünzen oder -barren mit sich zu tragen. Bitcoin dagegen ist leicht zu transportieren und zu transferieren. Im Gegensatz zu Gold muss es nicht physisch gelagert werden, obwohl einige Sicherheitsmaßnahmen damit verbunden sind (Vergessen Sie nicht das Passwort Ihres digitalen Wallets!). Im Vergleich zu Gold ist der Bitcoin schon eher eine Form von Geld, weil er sowohl Tauschmittel als auch Rechnungseinheit als auch eine Möglichkeit zur Wertaufbewahrung ist.

Auf lange Sicht hat der Bitcoin das Potenzial, sich zur dominierenden Internetwährung zu entwickeln. Als Peer-to-Peer-Zahlungssystem mit eingebautem Schutz ist das Bitcoin-Netzwerk die am besten etablierte und sicherste Blockchain. Auch wenn das Bitcoin-Netzwerk bei der Anzahl der abgewickelten Prozesse limitierter ist als konkurrierende Protokolle, so ist es doch mit großem Abstand die sicherste Abwicklungsform für Internetgeld. Dieser Vorteil bedeutet, dass Bitcoin wahrscheinlich die dominierende Plattform für große, institutionelle Transaktionen werden wird. Weil der Wert der abgewickelten Transaktionen in US-Dollar fortlaufend steigt, sollte auch der Wert des Bitcoin-Netzwerks steigen. Das wiederum wäre gute für den Wert der Bitcoin-Währung, weil Währung und Netzwerk voneinander abhängen. Währung und Netzwerk sind untrennbar miteinander verbunden, weil die Blockchain nicht ohne eine eigene Währung funktionieren kann, um Anreize für die Ressourcen zu schaffen, die gebraucht werden, um sie zu schützen.

Zusammenfassung

Letzten Endes stammt die Vorstellung von Bitcoin als digitalem Gold von dem Versuch, eine völlig neuartige Anlageklasse in einen existierenden mentalen Rahmen zu pressen. Auch wenn der Bitcoin definitiv eine außergewöhnliche Anlageklasse ist und das Potenzial der Wertaufbewahrung für jene Anleger hat, die des traditionellen Finanzsystems überdrüssig sind, so unterscheidet er sich doch in einigen wichtigen Punkten grundlegend von Gold. Ob sich der Bitcoin schließlich als der verlässlichere Schutz gegen Inflation und Marktrückgänge herausstellt, muss sich noch zeigen. Bis dahin kann Bitcoin vor allem als eine spekulativere Anlageklasse gelten, die davon profitiert, der Pionier in dem sich entwickelnden Bereich der Kryptowährungen zu sein.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.