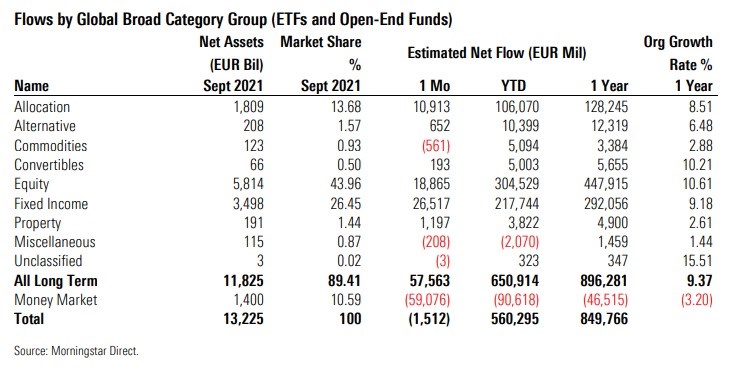

Im September haben die Investorinnen und Investoren EUR 57,6 Milliarden in langfristigen, in Europa beheimateten Fonds angelegt. Das ist mehr als ordentlich, aber immer noch EUR 4 Milliarden weniger als im Vormonat und fast EUR 14 Milliarden weniger als im Juli. Grund war die etwas schwächere Nachfrage nach Aktien- und Mischfonds sowie Abflüsse aus Rohstoffprodukten.

In einem Monat, der unter einem negativen Trend an den internationalen Aktienmärkten litt (der Morningstar Global Markets Index NR verlor im September 2,2%), nahm der Aktienbereich EUR 18,9 Milliarden auf. Gemessen an den Kapitalflüssen war das der schlechteste Monat seit Juli 2020. Insbesondere Large Caps aus der Eurozone und chinesische Aktienfonds waren sehr unbeliebt in diesem Monat.

Rentenfonds flossen EUR 26,5 Milliarden zu (EUR 2,8 Milliarden mehr als im August), was vor allem an den robusten Zuflüssen in risikoreichere Segmente des Anleiheuniversums lag. Nutznießer in der Hauptkategorie waren insbesondere auf Euro lautende Fonds für Unternehmensanleihen und diversifizierte Anleihefonds in US-Dollar.

Im gleichen Zeitraum verloren Rohstofffonds EUR 561 Millionen. Mit Ausnahme von Energiefonds, die eine 15 Monate lange Durststrecke mit Mittelabflüssen durch Nettozuflüsse in Höhe von EUR 95 Millionen beendeten, verzeichneten im September alle Rohstoffkategorien Nettoabflüsse. Edelmetallprodukte, vor allem Exchange Traded Commodities für Gold verloren EUR 401 Millionen.

Mischfonds dagegen konnten sich über einen weiteren positiven Monat mit EUR 10,9 Milliarden an Nettozuflüssen freuen; größte Nutznießer waren global anlegende, moderate Misch-fonds in Euro, die im September fast EUR 3 Milliarden einsammeln konnten. Alternative Fonds schafften es im achten Monat in Folge im grünen Bereich zu bleiben und gewannen EUR 625 Millionen dazu. Eine beeindruckende Kehrtwende für eine Kategorie, die zuvor in nur zwei von 29 Monaten positive Zuflüsse verzeichnen konnte.

Geldmarktfonds schließlich hatten massive Nettoabflüsse in Höhe von EUR 59,1 Milliarden. In dieser Hinsicht war der September für die Kategorie der zweitschlechteste Monat in den letzten zehn Jahren. Es ist ein mögliches Zeichen dafür, dass sich das Risikosentiment der Investoren verbessert, nachdem die Befürchtungen wegen einer hohen und anhaltenden Inflation und in Bezug auf die Stimulierungsmaßnahmen der Europäischen Zentralbank nachließen.

Wegen des Wertverlustes am Aktienmarkt in Höhe von EUR 87,4 Milliarden fielen die Vermögenswerte langfristiger, in Europa domizilierter Fonds von EUR 11.970 Milliarden Ende August 2021 auf EUR 11.825 Milliarden Ende September 2021.

Aktiv versus passiv

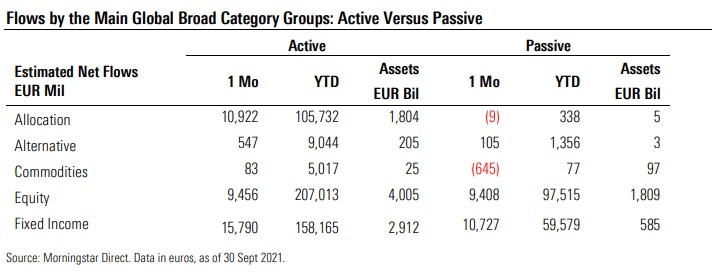

Langfristige Indexfonds vermeldeten im September Zuflüsse in Höhe von EUR 19,4 Milliarden im Vergleich zu EUR 37,4 Milliarden bei aktiv verwalteten Fonds. (Die untenstehende Tabelle zeigt nur die wichtigen Hauptkategorien.) Auf der aktiven Seite freuten sich Anleihefonds über die höchste Nachfrage und sammelten EUR 15,8 Milliarden ein. Die Nachfrage nach aktiven Aktienfonds war dagegen mit Nettozuflüssen in Höhe von EUR 9,5 Milliarden lau, im Vormonat waren es noch EUR 14 Milliarden. Aktienindexfonds hatten Zuflüsse in derselben Höhe. Anleiheindexfonds wiederum flossen EUR 10,7 Milliarden zu, womit der September der viertbeste Monat für passive Anleiheprodukte überhaupt war.

Im Vergleich zu September 2020 stieg der Marktanteil langfristiger Indexfonds Ende September 2021 von 20,06% auf 21,31%. Berücksichtigt man auch Geldmarktfonds, die die Domäne aktiver Manager sind, liegt der Marktanteil von Indexfonds bei 19,04%, zwölf Monate zuvor waren es noch 17,41% gewesen.

Nota: La información utilizada en este artículo ha sido extraída de nuestra plataforma para inversores profesionales Morningstar Direct. Si es inversor profesional y quiere saber más sobre Morningstar Direct haga clic aquí

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.