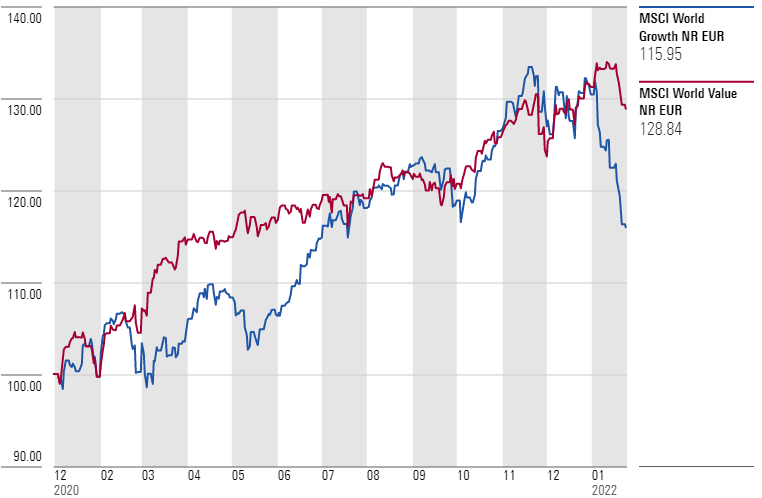

Die Rückkehr der Volatilität an den Finanzmärkten zu Beginn des Jahres führte zu einer immer deutlicheren Outperformance von Value-Strategien. Solche Strategien suchen nach Aktien, die im Vergleich zu ihrem Vermögenswert oder ihren Ergebnissen unterbewertet sind, während sich Growth-Strategien auf Unternehmen konzentrieren, deren Umsatz- und Gewinnwachstum den Rest des Marktes übertrifft.

Seit Jahresbeginn ging der Value-Ansatz weltweit um 1,8% zurück, während der Growth-Ansatz 11,1% verlor. Der Gesamtmarkt gab in diesem Zeitraum um 6,4% nach.

Entwicklung des MSCI World Value Index und des MSCI World Growth Index seit dem 1. Januar 2021

Quelle: Morningstar Direct, Stand der Daten: 24. Januar 2022

Die Feststellung gilt nicht nur auf globaler Ebene, sondern trifft auch auf die Märkte in Europa und Amerika zu. Die Voraussetzungen für die Outperformance entwickelten sich im Verlauf des Jahres 2021, als in den Industrieländern die Zinsen zu steigen begannen.

Die Rückkehr des Wachstums, der Höhenflug der Rohstoffe und Schwierigkeiten in den Lieferketten schufen ein günstiges Umfeld für einige Value-Branchen, insbesondere für Finanzdienstleistungen und Energie. Im letzten Jahr stiegen diese beiden Sektoren in Europa um 38,5% und 21,4%, der europäische Gesamtmarkt legte 24,9% zu. Auch 2022 werden sie mit einem Plus von 1,7% und 3,7% eine überdurchschnittliche Wertentwicklung aufweisen im Vergleich zu dem Minus des europäische Gesamtmarktes von 6,4 %.

Die Sektoren mit einem stärkeren Qualitäts-/Wachstumsprofil – Nahrungsmittel & Getränke, Gebrauchsgüter, Technologie und Gesundheit – haben sich im letzten Jahr gut erholt und gewannen 23,5%, 25,5%, 20,9% und 34,5% hinzu. Seit Beginn des neuen Jahres aber weisen sie eine unterdurchschnittliche Performance auf – mit -5,7%, -9,9%, -5,6% und -11,1%.

Zwar sind die ersten drei Wochen des Jahres 2022 vermutlich nicht repräsentativ für das Gesamtjahr, aber angesichts der absehbaren Fed-Maßnahmen in den USA (Ende der Anleihekäufe und voraussichtlich vier statt nur zwei Zinserhöhungen in diesem Jahr) ist es wahrscheinlich, dass das Zinsniveau weiter steigen wird, sofern keine größeren unvorhergesehenen Ereignisse, etwa eine geopolitische Krise eintreten.

Wie wir gesehen haben, hat der Zinsanstieg dazu geführt, dass die Multiples in den Bewertungen der Märkte gesunken sind. Das gilt insbesondere für die am höchsten bewerteten Börsensegmente – etwas den weltweiten Technologiesektor und die Luxusgüterindustrie in Europa.

Im Gegensatz dazu profitieren die Value-Sektoren von steigenden Zinsen (z.B. die Banken) und steigenden Rohstoffpreisen (z.B. der Energie- und Rohstoffsektor).

Da Märkte oftmals schnell reagieren, ist es natürlich möglich, dass es im Laufe des Jahres zu vorübergehenden Ausreißern des einen oder anderen Anlagestils kommen kann. Aus fundamentaler Sicht wird dies größtenteils von der Entwicklung der Inflation und von der Art und Weise abhängen, wie die Zentralbanken ihre künftigen Maßnahmen kommunizieren. Aber auch von der Psychologie der Anleger, die nach und nach eine Neubewertung des Risikos vornehmen müssen, nachdem sie sich über Jahre an eine ultralockere Geldpolitik gewöhnt haben.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.