Wie die Daten von Morningstar zeigen, lagen im Januar zwischen den besten und den schlechtesten börsengehandelten Produkten (ETPs) Europas etwa 89 Prozentpunkte, wobei die Renditen von +44,3% bis -44,5% reichten.

Wir haben uns die wichtigsten Trends im ersten Monat des neuen Jahres angeschaut, dabei aber inverse und gehebelte Fonds ausgeklammert. Als rein passive Produkte spiegeln die Instrumente die Entwicklung der Märkte ohne die (gute oder schlechte) Voreingenommenheit aktiver Manager wider.

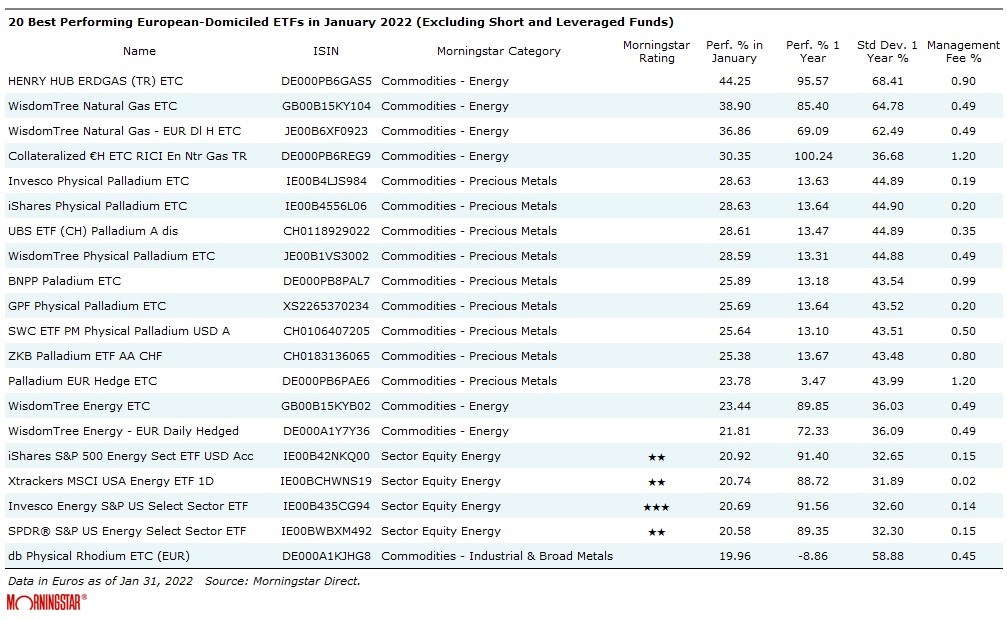

Die Spitzenreiter

Angeführt werden die Top 20 ETPs im Januar von HENRY HUB ERDGAS ETC (BNQ9), einer besicherten Exchange Traded Commodity mit Sitz in Deutschland, die die Gesamtrendite der rollierenden Henry Hub Natural Gas Futures abbildet. Auf Platz zwei folgt WisdomTree Natural Gas (NGAS).

Gemeinsam mit dem gesamten Energiesektor dominieren Erdgasfonds die Rangliste im Januar. Nach einem plötzlichen Rückgang der US-Erdgasproduktion zu Beginn des Jahres holperte die Produktion bis Ende Januar weiter und drohte den heimischen Markt kurz vor Beginn der kälteren Jahreszeit aus dem Gleichgewicht zu bringen: Da die Nachfrage nach gasbefeuerten Heizungen vor kurzem saisonale Höchststände erreichte, könnte die zunehmende Abhängigkeit von gespeichertem Gas ein neues Aufwärtsrisiko für die Preise im Jahr 2022 darstellen.

Die Schuldzuweisungen für den Anstieg der Erdgaspreise gehen in verschiedene Richtungen: das Wetter, die Pandemie, die allgemeine Gasproduktion, eine Verlangsamung der Flachbohrungen, die OPEC, geopolitische Spannungen und so weiter. "Aber die wahre Ursache für die drohende Krise ist die langfristige Unterinvestition in eine global diversifizierte, stabile Versorgungsbasis mit langfristigen Zyklen", so Nick Stansbury, Head of Climate Solutions bei Legal & General Investment Management LGIM, in einer aktuellen Analyse. "Die Ungewissheit wird wahrscheinlich die inländischen Investitionen, insbesondere in Europa niedrig halten, was mit der Zeit die Wahrscheinlichkeit längerer globaler Engpässe erhöht. Auf dem US-Gasmarkt könnten die politischen Auswirkungen zu einer erheblichen langfristigen Preisunterstützung führen und das in einer Zeit, in der wir eine globale Neuverknüpfung der Energiemärkte sehen."

"Ein Großteil der Krise in Europa ist unsere eigene Schuld", so Stansbury weiter. „Die Region hat lange Zeit zu wenig investiert und die heimische Gasversorgung verteufelt, während sie wenig getan hat, um die Nachfrage zu decken. Das hat ihre Abhängigkeit von ausländischen Gaslieferungen verstärkt. Wir gehen davon aus, dass diese Abhängigkeit weiter zunehmen wird, und zwar ziemlich schnell, mindestens bis 2030.“

Da auch der Rohölpreis steigt (sowohl Brent als auch WTI lagen Ende Januar um die USD 90 pro Barrel), zählen wir unter den 20 Top-Performern auf der Liste gleich zehn energieexponierten ETFs. Laut jüngstem Ölmarktbericht der Internationalen Energieagentur (IEA) wird die weltweite Ölnachfrage im Jahr 2022 das Niveau von vor der Pandemie übertreffen und 200.000 Barrel pro Tag erreichen. Die Analysten der IEA gehen davon aus, dass die von den Regierungen ergriffenen Maßnahmen zur Bekämpfung der Covid-19-Krise weniger schwerwiegend sein werden als in den vergangenen zwei Jahren und sich wesentlich weniger auf die Wirtschaftstätigkeit und den Verkehr auswirken werden.

Mit einem Anstieg des Spotpreises um 28% verzeichnete Palladium im Januar seinen besten Monat seit Februar 2008. Das Metall wird in Katalysatoren zur Verringerung von Schadstoffemissionen verwendet, und die Verschärfung der Umweltvorschriften zwingt die Automobilhersteller dazu, mehr davon in jedes Fahrzeug einzubauen. Darüber hinaus haben die Spannungen zwischen Russland und der Ukraine und ein möglicher Lieferstopp durch Moskau die Bewertungen des weißen Metalls in den ersten Wochen des Jahres wahrscheinlich unterstützt.

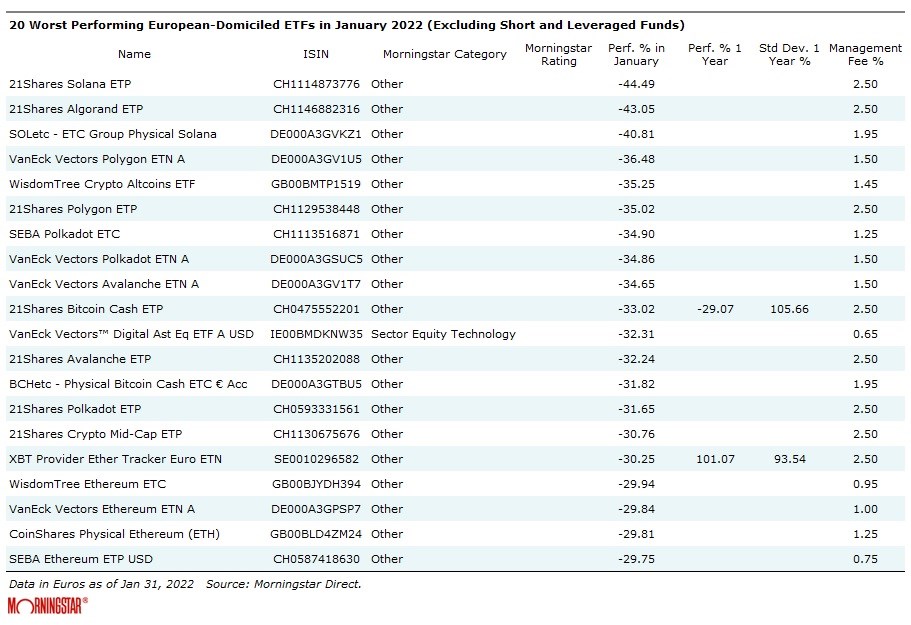

Die Nachzügler

Die größten Verlierer des letzten Monats waren Produkte für Kryptowährungen. Der 21Shares Solana ETP (ASOL) führte die Liste der Nachzügler an und verlor 44,5%. Das öffentliche Projekt, dessen digitaler Token mit innovativer Technologie für große Aufmerksamkeit gesorgt hat, behauptet, die schnellste Blockchain der Welt geschaffen zu haben. Obwohl Solana fast die Hälfte seines Wertes in einem Monat verbrannt hat, ist der Kurs im letzten Jahr um mehr als 1.600% gestiegen (in Euro, Stand: 4. Februar).

Tatsächlich haben seit Mitte November 2021 die meisten Kryptowährungen einen Wertverfall erlebt. Nur zwei Monate nach dem Erreichen eines Allzeithochs von fast USD 70.000 verlor Bitcoin beispielsweise die Hälfte seines Wertes und sank im Januar 2022 auf USD 35.000. Ethereum hatte den gleichen Verlauf und brach von fast USD 5.000 im November auf etwa USD 2.400 ein. Insgesamt vernichtete der große Kryptowährungs-Crash in dem Sektor USD 1,5 Billionen.

In den letzten Wochen wurde – ausgehend vom Weißen Haus – erneut über eine mögliche Regulierung der Kryptowelt durch die Behörden gesprochen. Berichten zufolge bereitet die Regierung Biden eine Durchführungsverordnung zu Kryptowährungen, Stablecoins und NFTs vor, die im Februar veröffentlicht werden soll.

Zweck einer verstärkten Finanzregulierung wäre der Schutz von Anlegern, die Verhinderung betrügerischer Aktivitäten, die Bereitstellung klarer Leitlinien und die Berücksichtigung von Umweltbelangen im Zusammenhang mit Krypto-Mining. Was auch immer die Regierungsbehörden entscheiden, wird letztendlich einen Domino-Effekt auf die beteiligten Krypto-Investoren und -Unternehmen haben.

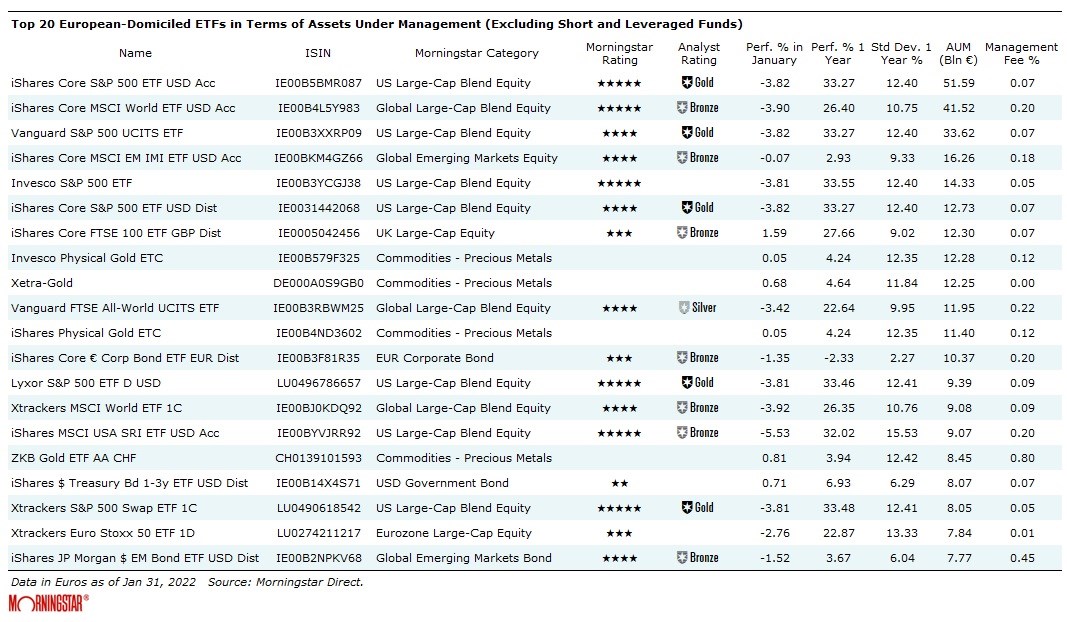

Die Größten

Monatliche Top- und Flop-Performer sind häufig sehr volatile und daher riskante Produkte, die eine Beimischung in Ihrem Portfolio sein sollten. Nachfolgend finden Sie eine Übersicht der – in Bezug auf das Vermögen – größten in Europa domizilierten ETPs, die eher zu den Kernbeständen gehören sollten. Die Wertentwicklung im Januar 2022 reicht von 1,59% beim iShares Core FTSE 100 UCITS ETF GBP (ISF) bis hin zum iShares MSCI USA SRI UCITS ETF USD (SUAS), der im vergangenen Monat 5,53% verlor.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.