Das globale Angebot an Themenfonds ist so umfangreich und breit gefächert wie nie zuvor. Die Fonds versuchen, säkulare Wachstumsthemen wie Technologie (etwa in Form Künstlicher Intelligenz), Generationentrends (wie die der Generation Z) oder physische Themen (z.B. im Zusammenhang mit erneuerbaren Energien oder Klimawandel) zu nutzen.

Seit Anfang 2020 haben Fondsgesellschaften das Angebot an solchen Nischenstrategien (und gelegentlich Gimmicks) ausgeweitet. Entsprechend fordern Anleger heute mehr Klarheit darüber, wie die Fonds aufgebaut sind und ob sie in ihre Portfolios passen - oder nicht.

Ende Dezember 2021 hatten in der globalen Datenbank von Morningstar 1.952 Fonds überlebt, die unserer Definition von Themenfonds entsprechen. In den drei Jahren bis Ende 2021 hat sich das weltweit in diesen Fonds verwaltete Vermögen von USD 255 Milliarden auf USD 806 Milliarden fast verdreifacht.

Ende 2021 machte das Volumen globaler Themenfonds 2,7% aller weltweit in Aktienfonds investierten Vermögenswerte aus, vor zehn Jahren waren es noch 0,8%.

Mit dem Zustrom von Vermögenswerten in Themenfonds hat sich auch das Angebot erweitert. 2021 wurden weltweit 589 neue Themenfonds aufgelegt, mehr als doppelt so viele wie beim vormaligen Rekord von 271 Fonds im Jahr 2020.

In unserem neuen Global Thematic Funds Landscape Report haben wir die Ergebnisse detailliert beschrieben. Im Folgenden gehen wir auf einige der wichtigsten Erkenntnisse des Berichts ein.

In Down Under dominiert Technologie

Ende 2021 war der australische Markt für Themenfonds USD 2,6 Milliarden groß. Von 2016 bis 2019 herrschte eine Nachfrageflaute und das verwaltete Vermögen stagnierte. Seit 2020 stiegen die Zuflüsse in Themenfonds sprunghaft an, weil ETF-Anbieter einzigartige Produkte auf den Markt brachten, von denen einige reißenden Absatz fanden. Technologiefonds konnten sich die höchsten Zuflüsse sichern.

Beachtenswerte neue Fonds trugen meist das Etikett Technologie, so etwa der VanEck Vectors Video Gaming and eSports ETF, der BetaShares Cloud Computing ETF und der BetaShares Crypto Innovators ETF. Andere trendige neue Fonds investierten in die Themen Nachhaltigkeit, Energiewende und Klima-Innovation.

Wachstum des verwalteten Vermögens australischer Themenfonds nach Thema (in Mio. USD)

Quelle: Morningstar Research. Daten zum 31. Dezember 2021

Passiv vor aktiv

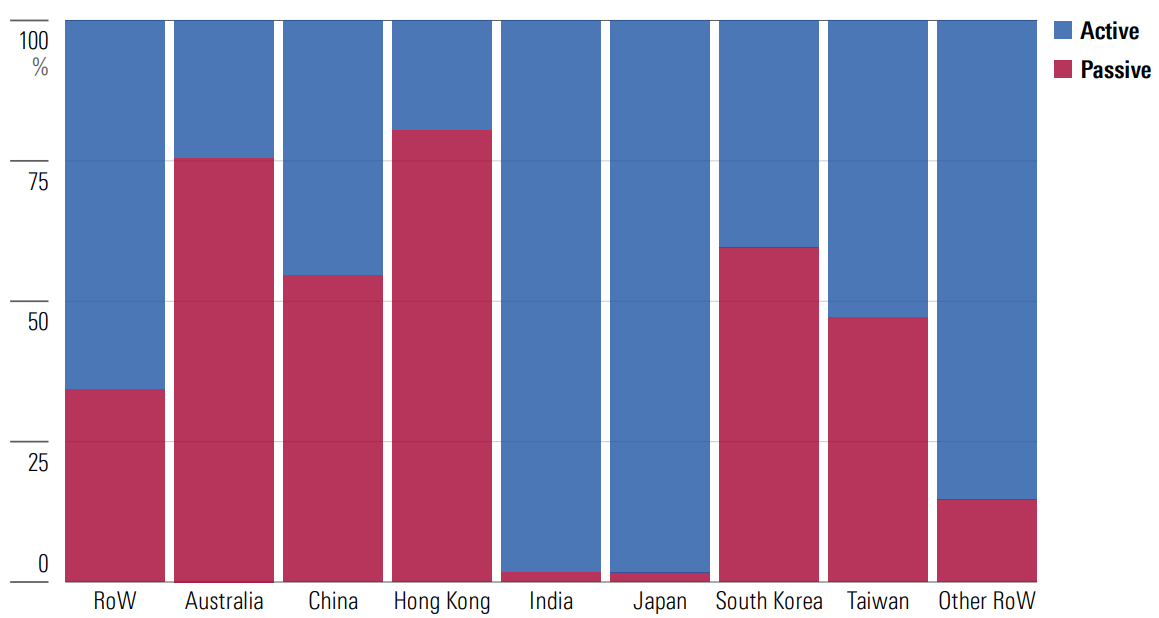

Im Rest der Welt entfielen Ende 2021 rund zwei Drittel des in Themenfonds investierten Vermögens auf aktiv verwaltete Fonds. Allerdings variierte die Aufteilung zwischen aktiv und passiv von Markt zu Markt.

In Japan und Indien dominieren aktiv verwaltete Themenfonds und machen in beiden Fällen etwa 98% der Vermögenswerte aus. In Australien, China, Hongkong und Südkorea entfielen dagegen 55% bis 80% der Vermögenswerte auf passiv verwaltete Themenfonds, hauptsächlich auf ETFs. In China wurden viele dieser an Indizes orientierten Themenfonds 2021 neu in das lokale Angebot aufgenommen.

Aktiv und passiv verwaltetes Vermögen in Themenfonds im Rest der Welt

Quelle: Morningstar Research. Daten per 31. Dezember 2021

Tech-Fonds erobern die Fantasie

Fonds für Technologiethemen sicherten sich im Verlauf des Jahres 2021 den größten Teil der Mittelzuflüsse und hielten damit die Hälfte aller in Themenfonds verwalteten Vermögenswerte weltweit.

Fonds für gleich mehrere Technologiethemen waren mit einem Vermögen von USD 105 Milliarden die weltweit beliebteste Art von Themenfonds. Hierzu zählt auch der weltweit größte Themenfonds: ARKK. Der äußerst beliebte, aktiv verwaltete börsengehandelte Fonds deckt eine Reihe von Technologiethemen ab, darunter Genomik, Finanztechnologie und das Internet der nächsten Generation.

Mit Vermögenswerten in Höhe von USD 98 Milliarden liegt das Thema Energiewende knapp dahinter auf Platz zwei der Beliebtheitsskala. Die Gruppe, die hauptsächlich aus Fonds für alternative Energien besteht, erhielt Ende 2020 enormen Auftrieb, als der neu gewählte US-Präsident Joe Biden Milliarden von Dollar an staatlicher Unterstützung für grüne Infrastrukturen zusagte.

Global verwaltetes Vermögen nach Themen (in Mrd. USD)

Quelle: Morningstar Research. Daten zum 31. Dezember 2021.

Ein Phänomen des US-Bullenmarktes

Nach einem explosionsartig verlaufenen Jahr 2020 stabilisierten sich 2021 die Vermögenswerte in US-Themenfonds trotz einer rekordverdächtigen Anzahl von Neuauflegungen. Mitte 2021 erreichte das insgesamt verwaltete Vermögen einen Höchststand von mehr als USD 180 Milliarden, aber die Zuflüsse hatten bereits begonnen, sich zu verlangsamen.

Mittelzuflüsse in US-Themenfonds stiegen im Verlauf des Jahres 2020 drastisch an und erreichten im ersten Quartal 2021 mit rund USD 36 Milliarden ihren Höhepunkt. In den restlichen drei Quartalen des Jahres 2021 lagen die Nettozuflüsse jeweils unter USD 5 Milliarden. Ende 2021 verwalteten in den USA domizilierte Themenfonds ein Vermögen von insgesamt USD 165 Milliarden.

In der Vergangenheit verlief die Auflegung von Themenfonds in der Regel in Zyklen. Neue Strategien werden meist in Zeiten mit starker Performance eingeführt, wie z. B. um die Jahrtausendwende und Mitte der 2000er Jahre. In Abschwungphasen nehmen sie dagegen tendenziell ab. Das deutet darauf hin, dass sich das Interesse der Anleger an solchen Strategien und der Wunsch der Anbieter, sie anzubieten, in der Regel synchron mit dem breiteren Markt entwickeln.

Die Auflegung von Themenfonds ist ein Phänomen des Bullenmarktes. Das zeigt die Fülle neuer Anlagelösungen, die in den letzten Jahren auf den Markt kamen. In der zweiten Hälfte des Jahres 2020 wurden fast so viele neue Fonds aufgelegt wie im gesamten Jahr 2019; 2021 war mit 90 Neuauflagen ein weiteres Rekordjahr. Fast die Hälfte der neuen Fonds kam im vierten Quartal 2021 auf den Markt.

US-Themenfonds liefen 2021 unterdurchschnittlich

2021 schnitten mehr als zwei Drittel der Themenfonds schlechter ab als der Morningstar Global Markets Index. Das ist eine krasse Kehrtwende im Vergleich zu ihrem ausgezeichneten Ergebnis im Jahr 2020 und verdeutlicht die Volatilität, die mit thematischen Investments einhergeht.

Über längere Zeiträume haben diese Fonds gegenüber breiten Marktindizes im Allgemeinen schlecht abgeschnitten. Ein unterstützender Markt für Wachstumsstrategien hat Themenfonds in den letzten drei Jahren generell geholfen, sich gut zu entwickeln, aber die Erfolgsquote sinkt, je weiter wir in die Vergangenheit zurückgehen.

In den zehn Jahren bis Ende 2021 wurden fast 60% der US-Themenfonds geschlossen, nur 22% überlebten und übertrafen den Morningstar Global Markets Index. Die nachstehende Abbildung zeigt, wie schlecht die Chancen der Anleger stehen, einen erfolgreichen Themenfonds auszuwählen.

Auf der Jagd nach dem Glitzer

Themenfonds regen die Fantasie der Anleger an, aber Käufer sollten sich vorsehen. Die Konzepte solcher Fonds orientieren sich meist mehr an ihrer Verkaufbarkeit als an ihrer Angemessenheit. Viele überschreiten die Grenze zur Effekthascherei.

Beispiele gibt es viele. Whiskey ETF, The Kids Fund und StockJungle.com Pure Play Internet sind nur einige, die im Laufe der Jahre gekommen und gegangen sind. Die Anleger sind oft genau zum falschen Zeitpunkt in diese Fonds eingestiegen und wurden enttäuscht. Anleger, die über thematische ETFs nachdenken, sollten sich genau überlegen, ob ein bestimmtes Thema langfristig Vorteile bietet.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

.PNG)

.PNG)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg)