Oft wird argumentiert, dass aktive Fonds es schwer haben, Indexfonds oder ETF in Zeiten von Bullenmärkten zu schlagen.

Das zeigt auch unser Aktiv/Passiv-Barometer, in dem wir aktiv gemanagte Fonds mit dem Durchschnitt passiver Fonds vergleichen.

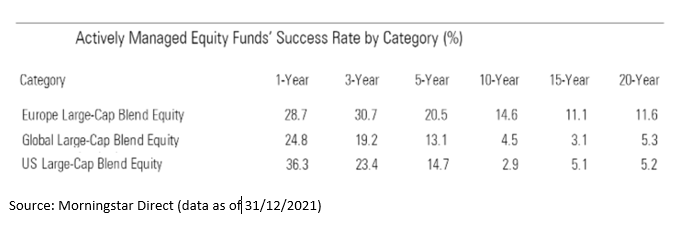

Für die wichtigsten Fondskategorien (Europe Blend Equity, Global Blend Equity und US Blend Equity) ist die Success Rate – der Prozentsatz aktiver Fonds, die passive Fonds schlagen – in allen analysierten Zeiträumen (ein Jahr, drei Jahre, fünf Jahre, 10 Jahre, 15 Jahre und 20 Jahre) immer deutlich unter 50%.

Aber was passiert in Bärenmärkten – können aktive Fonds in diesen Zeiten passive Fonds schlagen? Das Hauptargument für aktiv verwaltete Fonds ist, dass sie defensiver sein können als passive Fonds, indem sie einen Teil ihres Portfolios in Barmittel investieren, was passive Fonds nicht können (ein Aktienfonds könnte durchaus 20% seines Portfolios in Cash halten, was bei Indexfonds oder ETFs nicht der Fall ist).

Aktive Fonds können ihre Portfolios auch in viel größerem Umfang auf defensivere Unternehmen umschichten als passive Fonds. Letztere rotieren ihre Portfolios ebenfalls, jedoch schrittweise. In der obigen Grafik sehen wir zum Beispiel, wie das Gewicht des Technologiesektors im S&P 500 im Jahr 2022 gesunken ist, einfach weil der Sektor schlechter abgeschnitten hat als der Index insgesamt.

ETF-Vergleiche

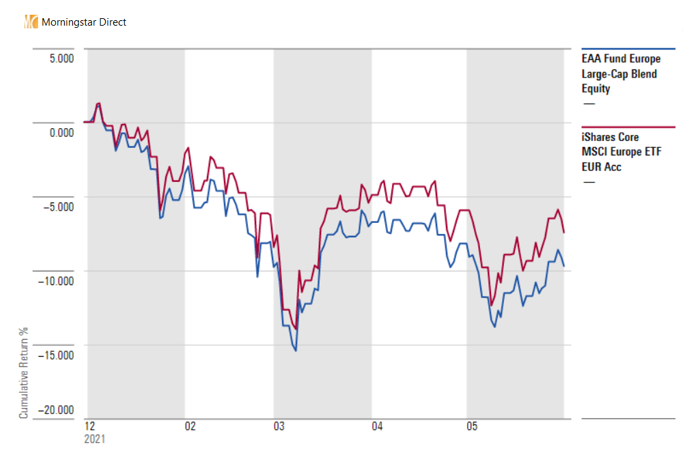

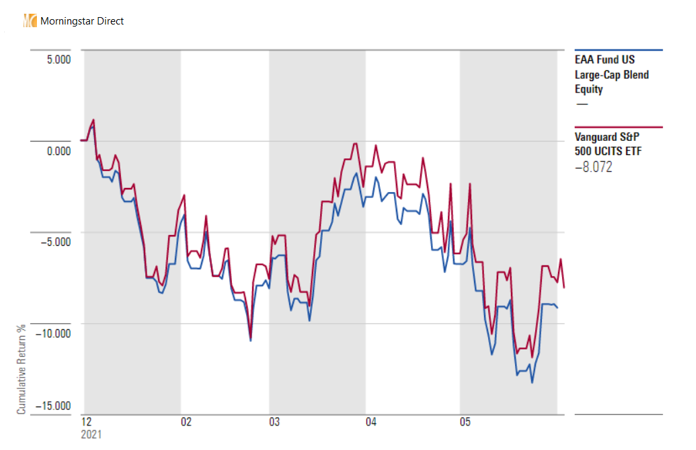

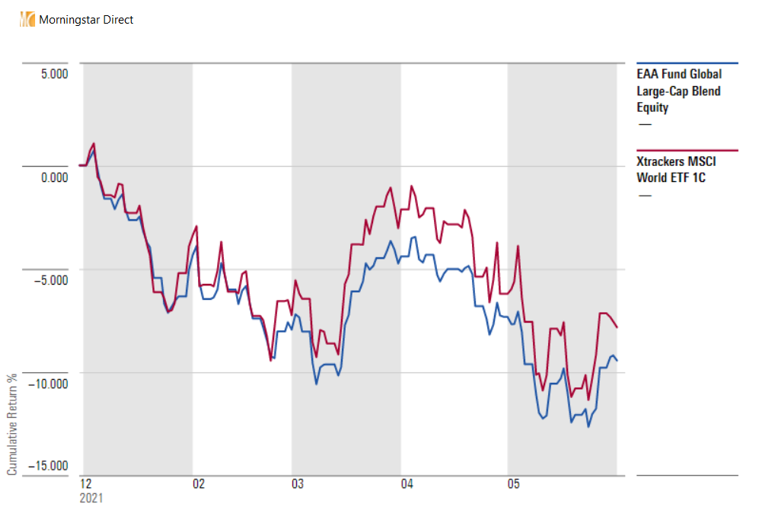

Ob dieses Argument stichhaltig ist, können wir überprüfen, indem wir vergleichen, wie sich die Durchschnittswerte der drei Kategorien (Europe Equity Blend, Global Equity Blend und US Equity Blend) in den ersten fünf Monaten dieses Jahres gegenüber ETFs entwickelt haben, die entsprechende Indizes nachbilden. Zugegebenermaßen ist dies ein kurzer Zeitraum - doch sicherlich einer, in dem die Märkte stark gefallen sind. Und Managern ist in diesem Fünfmonatszeitraum theoretisch genügend Zeit geblieben, ihre Risikoniveaus zu reduzieren, wenn sie dies denn für angemessen hielten.

Im Fall der Kategorie Europe Large Cap Blend Equity haben wir den Kategoriedurchschnitt (in Blau) mit dem iShares Core MSCI Europe ETF EUR Acc (in Rot) verglichen. Von Januar bis Mai ist der Durchschnitt um 9,2% in Euro gefallen, gegenüber -6,6 % für den ETF.

Für die Kategorie US Large Cap Blend Equity haben wir den Kategoriedurchschnitt (in Blau) mit dem Vanguard S&P 500 UCITS ETF (in Rot) verglichen. In den ersten fünf Monaten des Jahres ist der Durchschnitt um 8,8% in Euro gefallen, gegenüber einem Rückgang von 7,5% beim ETF.

Schließlich haben wir für die Kategorie „Global Large Cap Blend Equity“ den Kategoriedurchschnitt (in Blau) mit dem Xtrackers MSCI World ETF 1C (in Rot) verglichen. In den ersten fünf Monaten des Jahres ist der Durchschnitt um 9,2% in Euro gefallen, gegenüber einem Rückgang von 7,6% beim ETF.

Die Schlussfolgerung ist klar: Aktive Fonds haben in diesem jüngsten Marktabschwung nicht besser abgeschnitten als ihre passiven Pendants. Zudem sind sie natürlich teurer als passive Fonds.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.