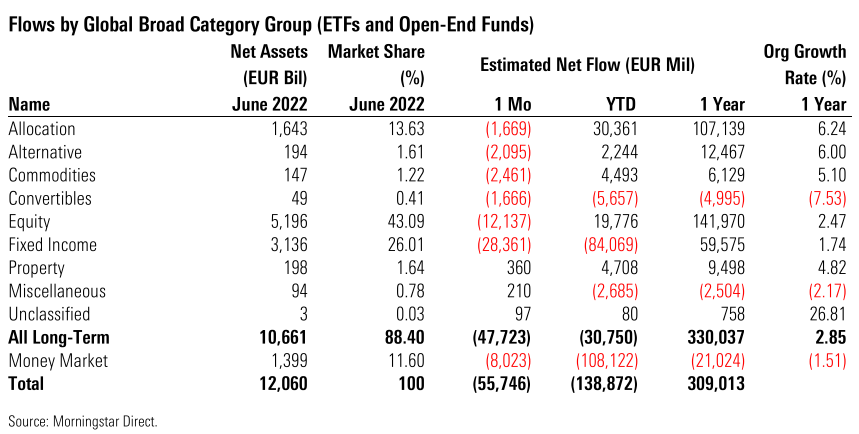

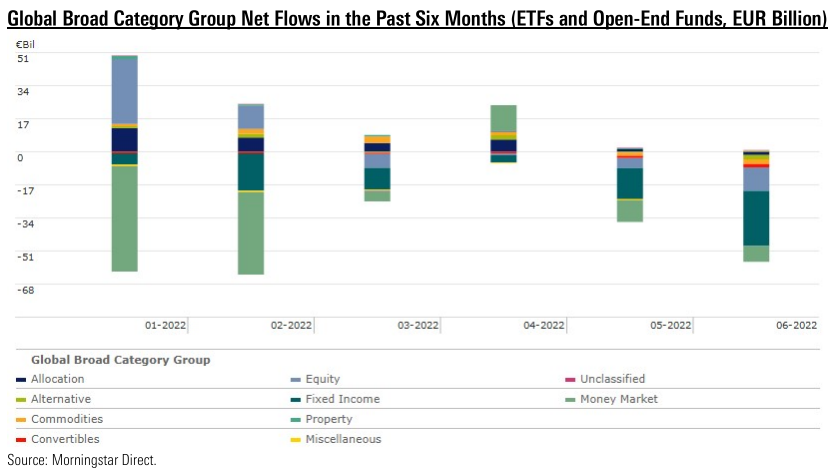

Der Inflationsschub, Spannungen in der Lieferkette, wachsende Rezessionsängste und die große Unsicherheit im Zusammenhang mit dem Krieg in der Ukraine trüben die Anlegerstimmung. Langfristige Fonds mit Sitz in Europa verloren im Juni 47,7 Milliarden Euro, das schlechteste monatliche Ergebnis seit März 2020. Keine der großen Anlageklassen blieb im vergangenen Monat von Abflüssen verschont.

Im Juni zogen Anleger 28,4 Milliarden Euro aus Rentenfonds ab – der fünfte negative Monat in Folge und das zweitschlechteste Monatsergebnis seit Ausbruch der Pandemie. Die meisten dieser Abflüsse betrafen Fonds, die in Euro-Anleihen mit sehr kurzer Laufzeit engagiert sind, Hochzinsanleihen und in Dollar begebene globale Schwellenländeranleihe-Fonds. Am anderen Ende des Spektrums waren britische Pfund-Staatsanleihenfonds im Juni die beliebteste Kategorie im Rentenuniversum, gefolgt von US-Dollar-Staatsanleihenfonds.

Mit 84 Milliarden Euro Nettoabflüssen war die erste Hälfte des Jahres 2022 absolut gesehen das schlechteste Halbjahr aller Zeiten für festverzinsliche Fonds und das siebtschlechteste in Bezug auf das organische Wachstum (wir müssen in die zweite Hälfte des Jahres 2011 zurückgehen, um das schlechteste Halbjahr zu finden).

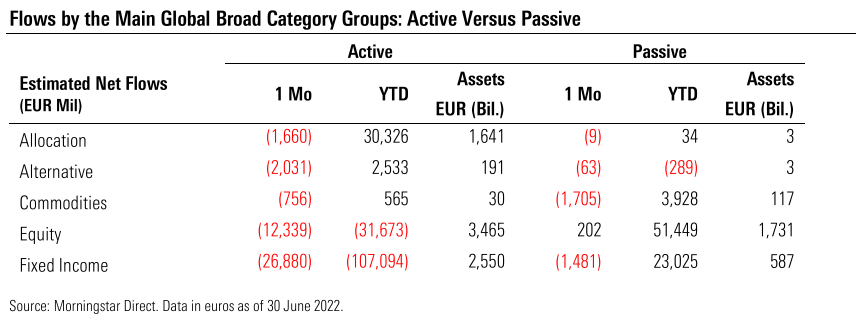

Mittelflüsse in aktive Aktienfonds weiter rückläufig

Andererseits hatten Aktienfonds mit 12,1 Mrd. EUR Nettorücknahmen den vierten negativen Monat in Folge – und das schlechteste Monatsergebnis seit März 2020. Globale Schwellenländer-Aktienfonds und britische Large Cap-Aktienfonds waren die mit den stärksten Rückgängen. Rücknahmen sind seit Jahresbeginn ausschließlich auf aktive Strategien zurückzuführen.

Trotz eines schwierigen zweiten Quartals (18 Milliarden Euro Verlust zwischen April und Juni) gelang es den Aktienfonds, im ersten Halbjahr 20 Milliarden anzuziehen.

In Rohstoffe engagierte Fonds hatten ein positives erstes Halbjahr, aber einen negativen Monat Juni (2,5 Milliarden Nettoabflüsse). Nach einer langen Phase positiver Zuflüsse (ab April 2020) verzeichneten Mischfonds im Juni 1,7 Milliarden Nettorücknahmen. Alternative Fonds verloren im Monat 2,1 Milliarden. Gleichzeitig verzeichneten Geldmarktfonds Nettomittelabflüsse in Höhe von 8 Mrd. Euro.

Schließlich fiel das Vermögen der in Europa domizilierten langfristigen Fonds Ende Juni 2022 auf 10,661 Milliarden Euro, verglichen mit 11,329 Milliarden Euro am 31. Mai.

Aktien-ETFs ziehen weiter Neugelder an

Langfristige Indexfonds verzeichneten im Juni Abflüsse in Höhe von 3,6 Milliarden Euro, verglichen mit 44,7 Milliarden Nettoabflüssen bei aktiv verwalteten Fonds. Auf der aktiven Seite ließen alle Anlageklassen Federn.

Aktiv verwaltete Rentenfonds verzeichneten den sechsten Monat in Folge Nettoabflüsse mit einem Nettoumsatz von 26,9 Milliarden (das schlechteste Monatsergebnis seit März 2020). Während aktive Aktienfonds 12,3 Milliarden verloren, zogen Aktienindexfonds 202 Millionen Euro an Netto-Neugeldern an (diese Gruppe verzeichnet seit Mai 2020 positive monatliche Zuflüsse).

Der Marktanteil langfristiger passiver Fonds stieg von 21,16% im Juni 2021 auf 23,04 % im Juni 2022.

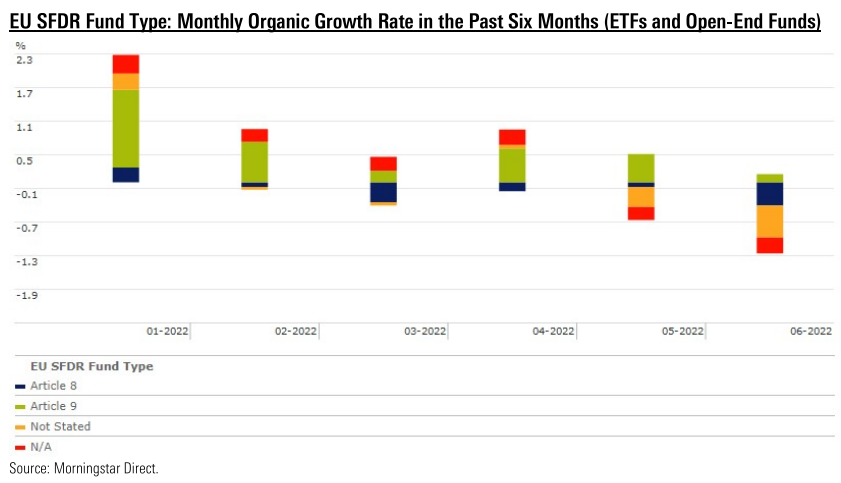

Artikel 9-Fonds mit Zuflüssen, Artikel 8 sieht Abflüsse

Trotz des allgemeinen „Risk-Off“-Umfelds steckten die Anleger weiterhin Geld – 686 Millionen – in „dunkelgrüne“ Fonds, d. h. jene Vehikel, die in den Anwendungsbereich von Artikel 9 der europäischen Verordnung SFDR fallen. Auf der anderen Seite verloren die als Artikel 8 eingestuften Fonds (auch „hellgrüne“ Fonds genannt) im vergangenen Monat 17 Milliarden Euro.

Unter dem Gesichtspunkt des organischen Wachstums weisen die Artikel 9-Fonds als einzige im zweiten Quartal des Jahres eine positive durchschnittliche Wachstumsrate von 1,25% auf. Produkte, die in die Artikel-8-Gruppe fallen, weisen indes eine durchschnittliche organische Wachstumsrate von -0,63 % auf. Im zweiten Quartal verzeichneten die Fonds, die nicht als Artikel 8 oder Artikel 9 gelten, durchschnittliche organische Wachstumsraten zwischen -0,23 % und -0,84 % auf.

Asset Manager: Wer hat die Nase vorne?

Nachfolgend sind die zehn Verwaltungsgesellschaften aufgeführt, die im Juni mehr bzw. weniger eingenommen haben.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.