Bärenmärkte schaffen es immer wieder, Untergangsstimmung zu wecken.

Ein Großteil der Debatte in diesem Jahr konzentriert sich auf die Frage, ob die Wirtschaft auf eine Rezession zusteuert, und wenn ja, ob diese mild oder schwer ausfallen wird. Und oben drauf gibt es eine noch düsterere Diskussion: Eine mögliche Finanzkrise.

Die nervösen Stimmen mehren sich, insbesondere nach den Turbulenzen auf dem britischen Staatsanleihenmarkt, welche die Bank of England zu Notmaßnahmen gezwungen haben.

Es wird befürchtet, dass das beispiellose Tempo, mit dem die US-Notenbank die Leitzinsen erhöht, unbeabsichtigte Folgen für die globalen Finanzmärkte haben könnte. Zu den Sorgen gehören ein "Liquiditätsereignis" auf den Kreditmärkten, bei dem ein Akteur nicht in der Lage sein könnte, seine Schulden auf den Finanzmärkten zu refinanzieren. Oder eine Krise auf makroökonomischer Ebene, die durch den sprunghaften Anstieg des US-Dollars ausgelöst wird, was andere Währungen unter Druck setzt und zu Zahlungsausfällen bei auf Dollar denominierten Schulden führt. So war es in den 1990er Jahren in den Schwellenländern geschehen.

Der ehemalige US-Finanzminister Lawrence Summers reiht sich ein unter diejenigen, die diese Bedenken äußern und in einem kürzlich erschienenen Interview vor einem "Beben" auf den Märkten warnte. "Wir leben in einer Zeit erhöhter Risiken, und Erdbeben kommen nicht plötzlich. Zuerst gibt es Erschütterungen", sagt er. Er betonte, dass er keine Finanzkrise vorhersagt, aber "so wie die Menschen im August 2007 ängstlich wurden, denke ich, dass dies auch ein Moment ist, in dem man sich Sorgen machen sollte."

Für die Anleger stellt sich nun die Frage, ob die Fed in der Lage sein wird, ihr Ziel der Preisstabilität durch Zinserhöhungen zu erreichen, oder ob sie gezwungen sein wird, den Kampf gegen die Inflation aufzugeben, um die Finanzstabilität zu gewährleisten.

"Die Finanzkrise ist ein neuer Fokus", sagt John Canavan, leitender Analyst bei Oxford Economics. "Es scheint, dass die zunehmenden Risiken für die Finanzstabilität die Möglichkeit eröffnen, dass die Fed auf die Sorgen um die Finanzstabilität reagieren muss, bevor sie ihre Inflationsziele erreicht hat."

All dies ist kein Grund für Anleger, in Panik zu geraten. Die Fed verfügt über Instrumente, die schnell eingesetzt werden können, um die Märkte zu stabilisieren, wenn es nötig ist. Seit der großen Finanzkrise hat sie zwei neue Fazilitäten eingerichtet: Die ständige Repo-Fazilität (Standing Repo Facility, SRF) und die "Foreign and International Monetary Authorities (FIMA) Repo Facility", die es den Market Makern ermöglichen, vorübergehend US-Schatzpapiere gegen US-Dollar zu tauschen. Beide Mechanismen wurden allerdings noch nicht getestet.

Die neuen Fazilitäten wurden geschaffen, um ein großes Ungleichgewicht zwischen Angebot und Nachfrage zu beheben, das im September 2019 auftrat und im März 2020 zu einem übermäßigen Anstieg der Zinssätze und einer Verschlechterung der Liquiditätsbedingungen infolge der Pandemie führte.

Was sind die Warnzeichen?

Die Anzeichen für wachsende Spannungen auf den globalen Finanzmärkten sind das ganze Jahr über leise vorangeschritten, haben sich aber in den letzten Wochen deutlich verschärft - und zwar, als die britische Zentralbank (BOE) gezwungen war, wiederholt in den Markt für britische Staatsanleihen (Gilts) einzugreifen.

Obwohl niemand vorhersagt, dass sich die USA in einer ähnlichen Situation befinden werden, mahnen Marktstrategen, dass eine verminderte Liquidität auf dem Markt für US-Staatsanleihen beobachtet werden kann - und dies in einer Zeit, in der die Schuldenlast extrem hoch ist und die Fed angesichts des Inflationsniveaus womöglich nicht uneingeschränkt reagieren kann. Illiquide Verhältnisse treten auf, wenn es keine Käufer für Vermögenswerte gibt und die Nachfrage wegbricht. Das drückt die Preise nach unten und führt zu mehr Volatilität und Verwerfungen auf den Märkten.

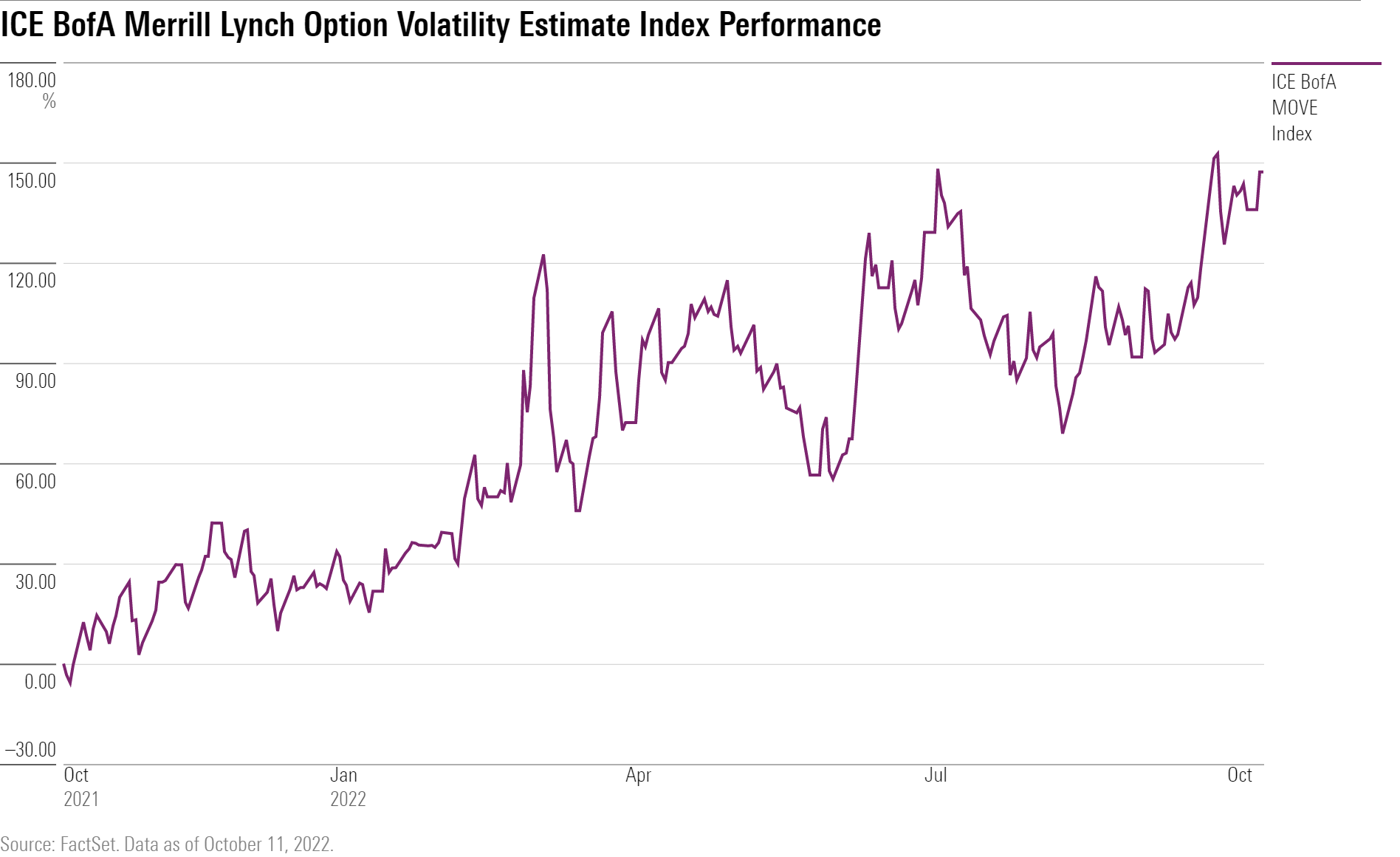

"Die Volatilität an den Märkten für Staatsanleihen hat zugenommen, da die Liquiditätsbedingungen vor dem Hintergrund höchst unsicherer makroökonomischer und zinspolitischer Aussichten weiterhin beeinträchtigt sind", schrieb Canavan in einem aktuellen Bericht. "Die treibenden Kräfte hinter diesen Trends zeigen keine Anzeichen eines Nachlassens."

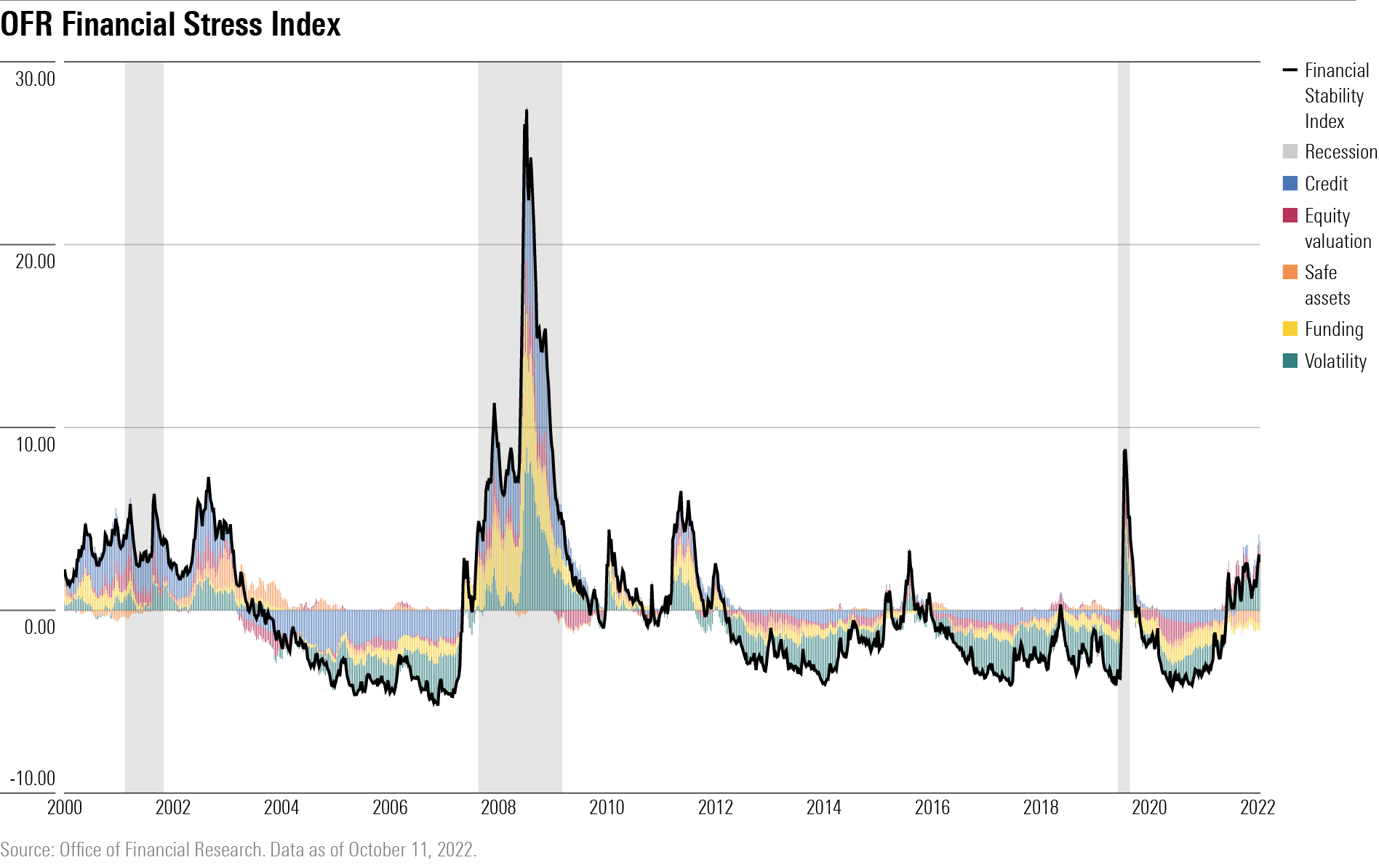

Der Finanzstress-Index des Office of Financial Research des Finanzministeriums hat den höchsten Stand seit 2010 erreicht, abgesehen vom Anstieg im Jahr 2020 im Zusammenhang mit den COVID-19-Lockdowns. Der Index misst den Stress auf den globalen Finanzmärkten anhand von 33 verschiedenen Variablen wie Renditespannen, Aktienbewertungen, Finanzierungsaktivitäten und Zinssätzen.

"Ich denke, es ist übertrieben, aber es ist eine Warnung", sagt Ralph Axel, Zinsstratege bei der Bank of America, über die geringe Liquidität auf den US-Schatzmärkten. "Niemand hat Vertrauen in die Entwicklung der Zinssätze. Es besteht die Möglichkeit, dass sie auf 8% steigen. Niemand will unter diesen Bedingungen Anleihen kaufen und halten."

Er weist darauf hin, dass die Fed neben ihrer Aufgabe, die wirtschaftlichen Bedingungen aufrechtzuerhalten, die stabile Preise und ein maximales Beschäftigungsniveau ermöglichen, noch ein drittes Mandat hat, nämlich als Kreditgeber der letzten Instanz dafür zu sorgen, dass die Märkte reibungslos funktionieren und Kredite weiterhin fließen.

"Die Fed trägt eine große Last und Verantwortung auf ihren Schultern", sagt Axel. "Es ist bedauerlich, dass sie das größte Inflationsproblem seit den 70er Jahren hat. Beides passt nicht gut zusammen."

Was hat diese neuen Ängste ausgelöst?

Der britische Markt für Staatsanleihen geriet Ende September in Aufruhr, als die Rendite der 30-jährigen Staatsanleihe an vier aufeinander folgenden Tagen um 1,60% auf einen Höchststand von 5,14% stieg, bevor sie an einem Tag auf 4% fiel. Die Anleiherenditen bewegen sich umgekehrt zu den Kursen; solche enormen Ausschläge sind auf den Staatsanleihemärkten der Industrieländer unüblich.

Das Pfund, das bereits durch den starken US-Dollar geschwächt war, stürzte weiter ab, nachdem die neue konservative Regierung Großbritanniens einen Haushalt vorgeschlagen hatte, der ungedeckte Steuersenkungen vorsah, die das Defizit weiter erhöht und Anreize geschaffen hätten in einer Zeit, in der die Zentralbank versucht, die Inflation einzudämmen. Die Verwerfungen zwangen die BOE am 28. September einzugreifen und Anleihen zu kaufen, um die Märkte am Laufen zu halten und die vom Zusammenbruch bedrohten Rentenfonds zu stabilisieren.

Inzwischen hat sie ihr Kaufprogramm beendet. In einer Erklärung sagte die BOE: "Dysfunktionalität in diesem Markt und die Aussicht auf eine sich selbst verstärkende 'Ausverkaufs'-Dynamik stellen ein wesentliches Risiko für die Finanzstabilität des Vereinigten Königreichs dar."

Britische Pensionsfonds, die während des außergewöhnlich langen Niedrigzinsumfelds als Teil von so genannten Liability-Driven-Investments (LDI)-Strategien stark in Derivate investiert hatten, mussten gerettet werden. Durch die Hebelung der LDIs wurden Barmittel freigesetzt, so dass Pensionsfonds in riskantere, aber ertragreichere Anlagen wie Aktien, Immobilien und Private Equity investieren konnten.

Die Strategie ging nach hinten los, als die BOE angesichts der steigenden Inflation und der Abwertung des Pfunds begann, die Zinssätze zu erhöhen. Dies führte zu Verlusten bei den LDI-Investitionen, die durch Nachschussforderungen (Margin Calls) noch verschlimmert wurden. Margin Calls werden fällig, wenn Konten unter einen bestimmten Wert fallen und die Kreditgeber veranlassen, Rückzahlungen zu verlangen. Dies führt zu Zwangsverkäufen von Vermögenswerten und setzt so einen Teufelskreis in Gang.

"Liquiditätsereignisse entstehen in der Regel durch Überraschungen", sagt Dan Kemp, Global Chief Investment Officer bei Morningstar Investment Management. "Das britische Mini-Budget war eine große Überraschung. Wenn alle gleichzeitig Richtung Ausgang strömen, entsteht ein Liquiditätsproblem."

Schocks im Finanzsystem entstehen oft durch Zinsänderungen, die die Anleger unvorbereitet treffen und Schwachstellen und Verflechtungen zwischen den Finanzinstituten aufdecken, die nicht unbedingt offensichtlich sind. Seit der großen Finanzkrise von 2007-2009 hat man sich nicht mehr so intensiv mit der Möglichkeit eines systemischen Finanzschocks beschäftigt.

Während die Banken gut kapitalisiert sind und seither einer stärkeren aufsichtsrechtlichen Kontrolle unterliegen, haben sich die Risiken auf Nicht-Banken wie Hedgefonds, Pensionsfonds und Vermögensverwalter verlagert, die nicht den gleichen aufsichtsrechtlichen Beschränkungen unterliegen wie Banken.

"Die Banken sind gut kapitalisiert und die britischen Märkte sind ausreichend gestützt", sagt Kemp. "Aber das ändert nichts an der Tatsache, dass wir in ziemlich schockierenden Zeiten leben und die Wahrscheinlichkeit eines Liquiditätsereignisses ist erhöht."

Was wird die Fed tun?

Der Vorsitzende der Fed, Jerome Powell, hat wiederholt erklärt, dass die Zentralbank ihre aggressive Haltung beibehalten wird, bis es deutliche Anzeichen dafür gibt, dass die Inflation unter Kontrolle ist. Die Gouverneure der Fed haben sich in den letzten Wochen der hawkishen Haltung angeschlossen. Die vom CME FedWatch Tool ermittelten Futures-Aktivitäten lassen eine 80-prozentige Chance auf eine weitere Anhebung des Leitzinses um 0,75 Prozentpunkte im November erkennen, wenn der Offenmarktausschuss der US-Notenbank das nächste Mal zusammentritt.

Mit der Rückkehr der Zinssätze auf ein normaleres Niveau - von Zinssätzen nahe oder zeitweise sogar unter Null - hatten die Märkte Schwierigkeiten, sich an die neue Normalität anzupassen, sagt Canavan. Das hat zur Volatilität beigetragen.

"Die Märkte haben die Falkenhaftigkeit der Fed und ihre Entschlossenheit, die Inflation zu bekämpfen, durchweg unterschätzt", sagt er.

Canavan prognostiziert für die nächste Fed-Sitzung im November eine Zinserhöhung um 0,75 Prozentpunkte und im Dezember um 0,50 Prozentpunkte. Für das neue Jahr rechnet er nicht mit weiteren Zinserhöhungen, aber erwartet, dass die Fed das Tempo der quantitativen Straffung beibehält. Und er sagt eine leichte Rezession in der ersten Hälfte des Jahres 2023 und eine Verbesserung in der zweiten Hälfte voraus.

Wann wird den Anleger Entwarnung gegeben werden können?

"Was wir erleben, ist ein wirtschaftlicher Impuls, der durch die Pandemie ausgelöst wurde", sagt Kemp von Morningstar. "Manches, was dauerhaft zu sein scheint, wird vergänglich sein. Die Anleger müssen für eine Reihe von möglichen Ergebnissen planen und sich für die Zukunft positionieren. Wir möchten die Anleger ermutigen, die Märkte differenzierter zu betrachten."

Die Anleger sollten ihre Portfolios "von unten nach oben" aufbauen, anstatt zu versuchen, sie entsprechend den makroökonomischen Kräften zu gestalten, sagt er. Sie sollten sich auf bestimmte Unternehmen, Sektoren, Branchen und Regionen konzentrieren, die gute Kaufgelegenheiten darstellen. Investieren Sie mit einer langfristigen Perspektive und bleiben Sie investiert, rät Kemp.

Die Märkte werden wahrscheinlich so lange unter Druck bleiben, bis sich die Liquidität auf den Staatsanleihemärkten verbessert, die Volatilität zurückgeht und der Dollar nachgibt.

"All das wird schwer zu erreichen sein, bis wir ein klares Ende des strafferen Kurses der Fed sehen", sagt Canavan von Oxford Economics und merkt an, dass ein grünes Licht erfolgen würde, wenn die Fed ein Enddatum für ihr quantitatives Straffungsprogramm vorschlagen würde.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

.png)