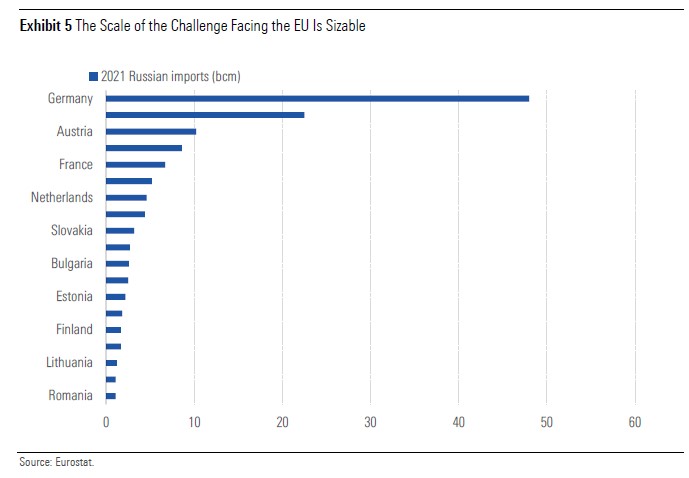

Ziel des REPowerEU: Ab 2027 sollen die Mitgliedsländer kein Gas mehr aus Russland beziehen. Eine Herkulesaufgabe, schließlich lagen die Einfuhren aus dem Land im Jahr 2020 noch bei 43%. An der Spitze der Abhängigkeit lag mit großem Abstand Deutschland:

Ziel des REPowerEU: Ab 2027 sollen die Mitgliedsländer kein Gas mehr aus Russland beziehen. Eine Herkulesaufgabe, schließlich lagen die Einfuhren aus dem Land im Jahr 2020 noch bei 43%. An der Spitze der Abhängigkeit lag mit großem Abstand Deutschland:

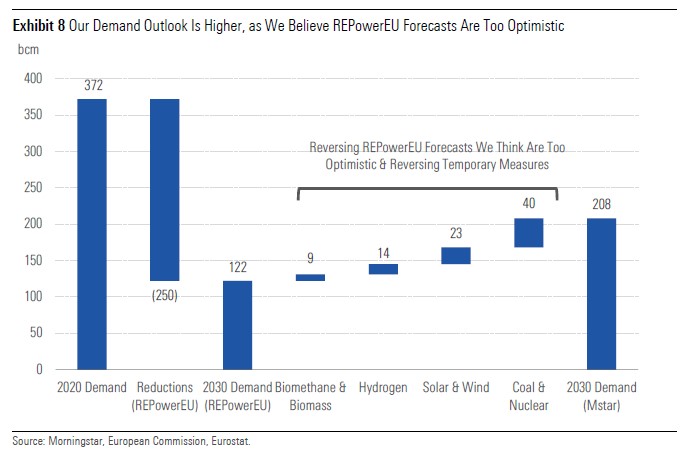

Zudem sieht der Plan auch einen deutlichen Rückgang des Gasverbrauchs in Europa bis 2030 vor. Konkret soll der Verbrauch von 372 Milliarden Kubikmeter (cbm) im Jahr 2020 auf 197 Milliarden cbm im Jahr 2027 fallen. 2030 soll der Bedarf dann bei nur noch 122 Milliarden cbm liegen.

Der REPowerEU enthält zahlreiche Initiativen, um diese Ziele zu erreichen. Viele Anleger sind jedoch zurecht skeptisch, ob der Plan aufgeht. Morningstar geht zwar davon aus, dass der Gasverbrauch in der EU höher sein wird, als im Plan erwartet. Das liegt vor allem daran, dass die Maßnahmen bei erneuerbaren Energien, Wasserstoff und Biomethan nicht ausreichen dürften.

Doch Stephen Ellis, Senior Equity Analyst bei Morningstar, betont hinsichtlich der Importunabhängigkeit: „Obwohl wir einen höheren Gasverbrauch erwarten als der REPowerEU-Plan, liegt unsere Base-Case-Prognose deutlich unter den Erwartungen der Investoren, gemessen an den weit verbreiteten IEA-Prognosen. Investoren und die IEA unterschätzen den Grad des Erfolgs des Plans in Bezug auf viele unserer Ansicht nach realistische Ziele und dem daraus resultierenden starken Rückgang des EU-Gasverbrauchs in den nächsten Jahren“, so Ellis im aktuellen Energy Observer. „Auf lange Sicht wird die EU ohne russisches Gas auskommen – und generell weniger Gas verbrauchen.“

Konktret geht Ellis davon aus, dass die EU den Import von russischem Gas zwei Jahre früher – also schon im Jahr 2025 – einstellen könnte.

Die folgende Tabelle zeigt im Detail, wie Analyst Ellis die Nachfrageentwicklung sieht und wo die EU aus seiner Sicht zu optimistisch ist:

Diversifizierung der Quellen

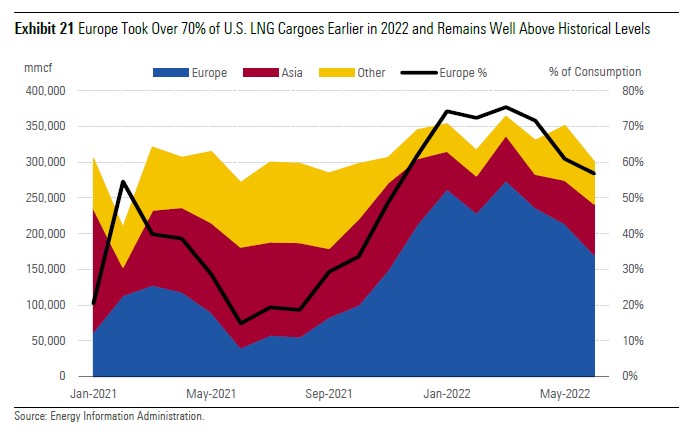

Um sich von russischem Gas zu befreien, kann die Eurozone jedoch nicht nur auf die Verringerung des Verbrauchs zählen, sondern muss auch die Bezugsquellen diversifizieren. In dieser Hinsicht hat sie bereits Fortschritte erzielt, insbesondere durch die Erhöhung der Lieferungen von Flüssigerdgas (LNG) von den Vereinigten Staaten.

So hat Europa 2022 weit höhere Mengen US-LNG eingeführt als im historischen Schnitt. Laut Ellis dürfte diese Situation aber nicht dauerhaft sein. Bis 2030 wird es zu einem Nachfragerückgang seitens der EU kommen.

„Es gibt nur wenige Anzeichen dafür, dass die US-LNG-Lieferungen langfristig die europäische Nachfrage bedienen werden, da neue Verträge hauptsächlich auf asiatische Märkte abzielen", schreibt er. So haben US-amerikanische LNG-Exporteure in diesem Jahr fast 80% ihrer Verträge mit Kunden ii Asien - allen voran China - abgeschlossen. Nur 15% sind für den europäischen Markt bestimmt.

Darüber hinaus ist Europa auf schwimmende Regasifizierungsspeichereinheiten (FSRUs) angewiesen, um Gas auf die EU-Märkte zu bringen, und diese Bezugsverträge sind größtenteils befristet. Das deutet ebenfalls darauf hin, dass die Nachfrage nicht dauerhaft sein wird, sagt Ellis. „Investoren könnten wirklich zu optimistisch sein, dass die Nachfrage nach amerikanischem LNG dauerhaft ist.“

Chancen für Investoren

Diese Einschätzung hat Implikationen für die Bewertung von US-Exporteuren, allen voran Cheniere (LNG). Doch es gibt auch Anlagechancen.

„Der Pessimismus in Bezug auf REPowerEU hat Investitionsmöglichkeiten geschaffen“, sagt Ellis. Mehrere Energieunternehmen und Versorgungsunternehmen könnten von erhöhten Wettbewerbsvorteilen als Ergebnis des Plans profitieren. Dazu gehören Equinor, Shell, RWE, Centrica, SSE und Orsted. Auch Anbieter von Solarstromsystemen wie SolarEdge Technologies haben solide Wachstumsperspektiven. Im Industriesektor setzt Morningstar auf Energieeffizienzunternehmen wie Honeywell, deren Produkte und Dienstleistungen für die Reduzierung des Verbrauchs unerlässlich sind.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.