Die Europäische Kommission will bis 2050 Klimaneutralität erreichen. Mit diesem Ziel hat sie einen 10-Punkte-Plan – den so genannten EU-Aktionsplan – ins Leben gerufen. Hiermit soll erreicht werden, dass private Finanzmittel mobilisiert werden, um für Europa ein nachhaltiges Wirtschaftswachstum zu erreichen. Zudem sollen Risiken aus Umwelt-, Sozial- und Governance-Faktoren (ESG) gemanagt werden.

Die Europäische Kommission will bis 2050 Klimaneutralität erreichen. Mit diesem Ziel hat sie einen 10-Punkte-Plan – den so genannten EU-Aktionsplan – ins Leben gerufen. Hiermit soll erreicht werden, dass private Finanzmittel mobilisiert werden, um für Europa ein nachhaltiges Wirtschaftswachstum zu erreichen. Zudem sollen Risiken aus Umwelt-, Sozial- und Governance-Faktoren (ESG) gemanagt werden.

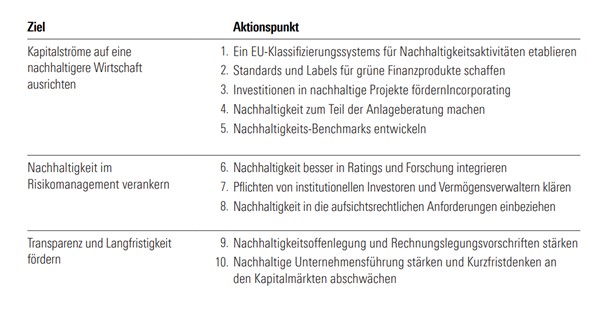

Konkret schlägt die Kommission im Rahmen des Aktionsplans zehn Reformen vor, die auf drei zentralen Nachhaltigkeitszielen basieren. Die Punkte 1 und 2 werden durch die Taxonomie-Verordnung und die Offenlegungs-Verordnung (Verordnung über die Offenlegung nachhaltiger Finanzprodukte, Sustainable Finance Disclosure Regulation - SFDR) adressiert:

EU-Aktionsplan

Taxonomie-Verordnung: Herzstück des EU-Aktionsplans

Die Taxonomie-Verordnung ist ein Klassifizierungsinstrument und ist damit ein wichtiges Hilfsmittel für Anleger: Denn sie gibt Orientierung, welche Wirtschaftstätigkeiten als ökologisch nachhaltig gelten und welche nicht. Mit der Taxonomie werden zudem EU-weite Standards für Reporting und Kennzeichnung nachhaltiger Finanzprodukte entwickelt. Sie ist am 12. Juli 2020 in Kraft getreten.

In der Taxonomie-Verordnung sind sechs Umweltziele definiert:

- Abschwächung des Klimawandels

- Anpassung an den Klimawandel

- Nachhaltige Nutzung und Schutz von Wasser- und Meeresressourcen

- Übergang zu einer Kreislaufwirtschaft, Abfallvermeidung und Recycling

- Vermeidung von Verschmutzung

- Schutz von Ökosystemen und Biodiversität

Anhand von drei Hauptkriterien wird geprüft, ob die wirtschaftlichen Aktivitäten mit den Zielen der Taxonomie-Verordnung übereinstimmen. So gelten Aktivitäten als nachhaltig, die:

- Erheblich zu mindestens einem der sechs oben genannten Umweltziele beiträgt

- Keines der anderen Umweltziele signifikant beeinträchtigt

- Mindestschutzmaßnahmen einhält, die negative Auswirkungen auf gesellschaftliche Interessengruppen vermeiden sollen.

Die Auswirkungen der Verordnung werden sich schrittweise konkretisieren. Der Geltungsbereich wird immer weiter ausgedehnt, bis hin zur vollständigen Implementierung in den kommenden Jahren.

Artikel 8, Artikel 9 - oder doch nur eine 6: Notenvergabe à la Offenlegungs-Verordnung

Auch die SFDR ist ein wichtiges Kernstück des EU-Aktionsplans: Sie soll Standards und Label für grüne Finanzprodukte definieren. Konkret verpflichtet sie Fondsgesellschaften dazu, die Zielsetzung ihrer Fonds nach Nachhaltigkeits-Kriterien in den Fondsprospekten niederzulegen. Sie müssen offenlegen, wie sie Nachhaltigkeitsrisiken in ihrem Anlageprozess berücksichtigen und welche Metriken sie zur Bewertung von ESG-Faktoren verwenden. Zudem müssen sie darstellen, wie sie zu Anlageentscheidungen stehen, die sich negativ auf die Nachhaltigkeitsfaktoren auswirken könnten –im Jargon der Regulierungsbehörden formuliert: Principal Adverse Impacts (PAI).

Zu den obligatorischen Indikatoren gehören die Treibhausgasemissionen, die Exposition gegenüber fossilen Brennstoffen und die Geschlechtervielfalt im Vorstand. Zu den optionalen Indikatoren zählen etwa aufbereitetes und wiederverwendetes Wasser, Bodendegradation und Vorfälle von Diskriminierung.

Für die Offenlegung gelten strenge Mindeststandards, die ein „Greenwashing“ verhindern sollen. Die SFDR ist im Dezember 2019 in Kraft getreten und ist seit 10. März 2021 verbindlich. Man spricht von folgenden drei Gruppen: Fonds nach Artikel 6, Artikel 8 oder Artikel 9.

Was ist ein Artikel 8-Fonds? Eine Definition

Artikel 8-Fonds werden auch hellgrün genannt, weil sie weniger strikte Auflagen verfolgen als Artikel 9-Produkte. Bei Artikel 8-Produkten muss angegeben werden, ob sie einen Anteil in nachhaltige Anlagen investieren. Die Anlagen sollten generell dazu beitragen, die beworbenen ökologischen oder sozialen Eigenschaften zu fördern. Wenn Fonds ein umweltbezogenes Merkmal bewerben, müssen sie zusätzlich die Übereinstimmung mit der EU-Taxonomie offenlegen. Konkret handelt es sich um Produkte, die:

- ökologische oder soziale Merkmale bewerben, ohne eine wirkungsbezogene Nachhaltigkeitsstrategie zu verfolgen

- Umwelt- und Sozialaspekte fördern und nachhaltig in Aktivitäten investieren, die nicht der EU-Taxonomie entsprechen

- Umweltmerkmale fördern und nachhaltige Anlagen in Aktivitäten, die mit der EU-Taxonomie übereinstimmen

Und was sind Artikel 9-Fonds?

Für die dunkelgrünen Produkte sind die Anforderungen etwas strikter. So dürfen sie grundsätzlich nur in “nachhaltige Anlagen” investieren. Fonds mit einer umweltbezogenen Zielsetzung müssen darüber hinaus die Übereinstimmung mit der EU-Taxonomie offenlegen. Artikel 9-Produkte lassen sich wie folgt beschreiben:

- Produkte mit einer nachhaltigen Anlagestrategie in Aktivitäten, die der EU-Taxonomie entsprechen

- Produkte mit einer nachhaltigen Anlagestrategie in Aktivitäten, die nicht der EU-Taxonomie entsprechen

Alle anderen Produkte werden als Artikel 6-Fonds bezeichnet.

Strengere Regeln für Fondsnamen

Die Europäische Wertpapier- und Marktaufsichtsbehörde ESMA erhöht den Druck: Künftig müssen Fonds, die in ihren Namen ESG- oder nachhaltigkeitsbezogene Begriffe verwenden, entweder die neuen Portfolio-Anforderungen erfüllen oder ihre Namen ändern. Das gibt die finale Leitlinie für Fondsnamen vor, die die ESMA kürzlich veröffentlichte.

"Obwohl es unmöglich ist, den vollen Einfluss dieser Richtlinie vorherzusagen, erwarten wir, dass sie erhebliche Auswirkungen haben wird. Sie hat das Potenzial, die ESG-Fondslandschaft in Europa komplett umzugestalten, weil möglicherweise Tausende von ESG-Fonds von den neuen Vorgaben betroffen sind“, schreibt Hortense Bioy, Head of Sustainable Investing Research bei Morningstar Sustainalytics, in ihrem aktuellen Bericht EU Guidelines on ESG Funds' Names: A Great Reshuffle Ahead.

Gleichzeitig warnt sie vor übereilten Schlussfolgerungen: „Es ist verlockend anzunehmen, dass die bevorstehende große Umstrukturierung bedeutet, viele ESG-Fonds hätten möglicherweise Greenwashing betrieben. Die Realität ist jedoch, dass es bisher keine Standards gab und dass es sich um ein komplexes Thema handelt, so Bioy. „Die Leitlinie hat den Vorteil, dass sie Mindeststandards für ESG-Produkte festlegt und den Anlegern hoffentlich mehr Klarheit darüber verschafft, in was sie investieren."

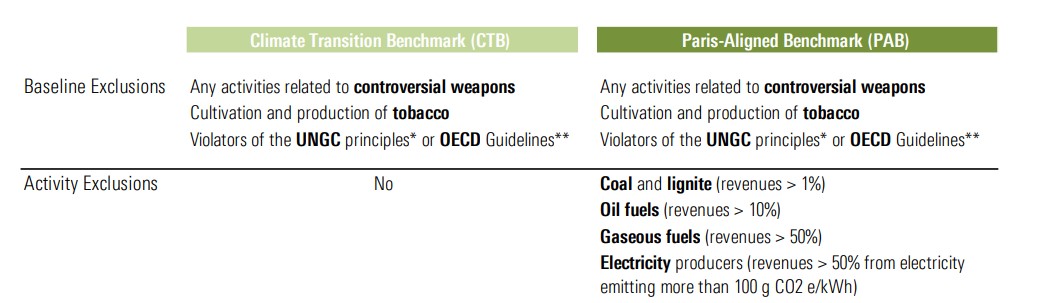

ESG-Fonds: Aktien verkaufen oder Image ändern

In dem Bericht haben Bioy und ihr Team rund 4.300 Fonds mit ESG- oder nachhaltigkeitsbezogenen Begriffen in ihrem Namen identifiziert, die in den Anwendungsbereich der neuen Richtlinie fallen könnten. Von den 2.500 Fonds, über die Daten zu Aktienbeständen vorliegen, sind mehr als 1.600 in mindestens einer Aktie investiert, die möglicherweise gegen die Ausschlussregeln der Paris-Aligned Benchmark (PAB) und der Climate Transition Benchmark (CTB) verstößt.

Quelle: EU Guidelines on ESG Funds' Names: A Great Reshuffle Ahead.

„Das heißt, rund zwei Drittel der von uns identifizierten Fonds müssen sich möglicherweise entscheiden, ob sie sich entweder von diesen Titeln trennen oder ihr Image ändern“, so Bioy am 19. Juni 2024. „Würden alle diese Fonds ihre Namen behalten und sich stattdessen von nicht-nachhaltigen Aktien trennen, könnte das zu Verkäufen im Wert von bis zu 40 Milliarden US-Dollar führen.“

Potenzielle Veräußerungen könnten insbesondere in den Sektoren Energie, Industrie – etwa Eisenbahnen und Verteidigung – sowie bei Grundstoffen erfolgen. Gemessen am Marktwert würden die Verkäufe in den USA, Frankreich und China am stärksten ins Gewicht fallen, gemessen an der Zahl der Unternehmen in China, den USA und Indien.

Zu den am stärksten betroffenen Aktien gehören TotalEnergies, Tencent Holdings, Ecolab und Shell. Die restlichen 44 Prozent der Fonds müssten ihre Allokation in nachhaltigen Investments erhöhen, ihre nachhaltige Anlagemethode anpassen oder sich umbenennen.

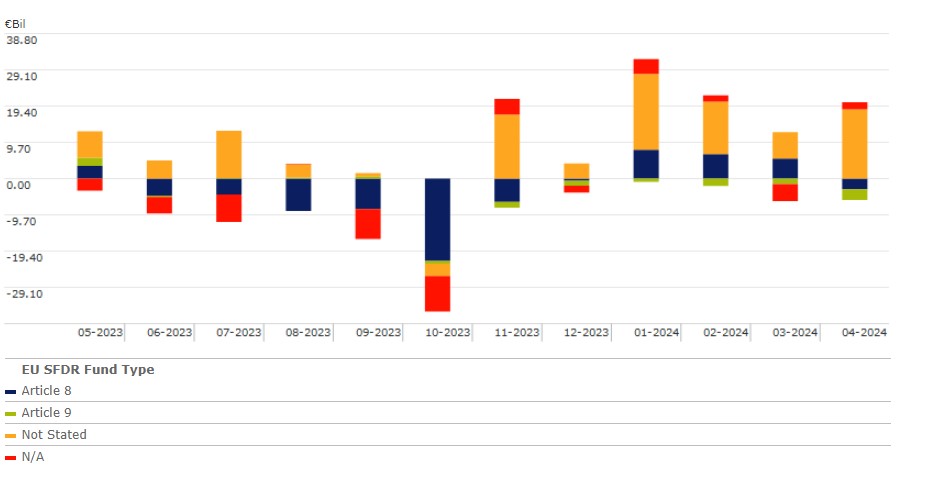

Artikel 8-Fonds verzeichnen wieder Zuflüsse

Insgesamt verzeichneten in Europa domizilierte langfristige nachhaltige Fonds in den ersten vier Monaten des Jahres 2024 Nettozuflüsse, nachdem sie im Jahr 2023 zu kämpfen hatten. Wie auch auf dem Gesamtmarkt profitierten nachhaltige Fonds vom Appetit der Anleger auf festverzinsliche Strategien, während Aktien- und Mischfonds leer ausgehen.

Allerdings sammelten nur Artiklel 8-Fonds frisches Geld ein. Diese Fonds verzeichneten seit Jahresbeginn Nettozuflüsse in Höhe von 16,85 Mrd. EUR, obwohl der April nach drei positiven Monaten ins Minus drehte. Vorläufige Daten deuten darauf hin, dass auch der Mai ein positiver Monat für Artikel 8-Fonds war - die endgültigen Daten für Mai werden im Laufe dieser Woche veröffentlicht.

Artikel 9-Fonds verzeichneten vier Monate in Folge Abflüsse, so dass sich die Nettorücknahmen seit Jahresbeginn auf 7,13 Mrd. EUR belaufen, so die Daten in Morningstar Direct.

Kapitalflüsse nach SFDR-Fonds-Typ: 1 Jahr

Quelle: Morningstar Direct. Daten per 12. Juni 2024.

Das Artikel 8- und Artikel 9-Fondsuniversum umfasst offene und börsengehandelte Fonds. Geldmarktfonds, Dachfonds und Feeder-Fonds sind ausgeschlossen. Fonds, die keine ESG-Merkmale aufweisen, werden als Artikel 6 ("nicht angegeben" in Morningstar Direct) eingestuft.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)