Biodiversität ist definiert als die Vielfalt aller Lebensformen auf der Erde, ob tierisch oder pflanzlich. Sie umfasst die Anzahl der Arten, ihre genetischen Variationen und die Interaktion dieser Lebensformen innerhalb komplexer Ökosysteme.

Gesunde Ökosysteme versorgen uns mit lebenswichtigen Dingen, die wir für selbstverständlich halten: Pflanzen wandeln beispielsweise Sonnenenergie um und machen sie für andere Lebensformen verfügbar; Bakterien und andere Lebewesen bauen organisches Material in Nährstoffe ab, die den Pflanzen einen gesunden Boden zum Wachsen bieten. Und so weiter.

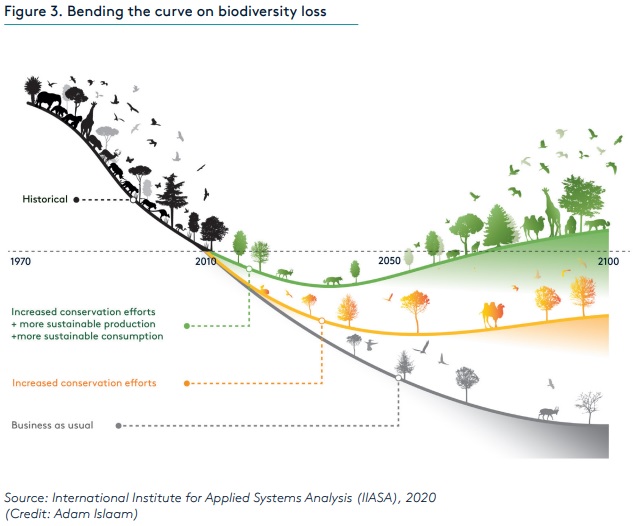

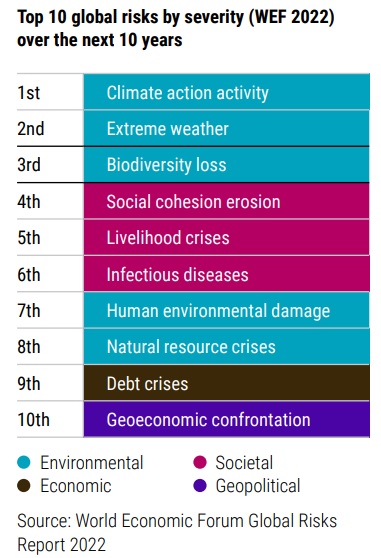

Nach Angaben des Weltwirtschaftsforums hängt die Hälfte des weltweiten BIP (d. h. rund USD 44 Billionen) von der Natur und gesunden Ökosystemen ab. Aus diesem Grund ist ein radikaler Wandel erforderlich. Bis heute sind 75% der natürlichen Ökosysteme der Welt durch menschliche Aktivitäten geschädigt worden, und der Anstieg der Weltbevölkerung wird die Situation weiter verschlimmern.

Biodiversität im Meer und auf dem Land zu erhalten, ist daher für das Leben auf unserem Planeten und für alle Lebewesen unerlässlich. Schon seit Jahren wird vor dem Verlust der Artenvielfalt gewarnt. In einem 2019 veröffentlichten UN-Bericht sagten Wissenschaftler das mögliche Aussterben von einer der geschätzten acht Millionen Arten voraus, von denen viele innerhalb weniger Jahrzehnte zu verschwinden drohen. Einige Forscher glauben sogar, dass wir vor dem sechsten Massenaussterben in der Geschichte des Planeten Erde stehen.

Ein neues Investmentthema

Vor diesem Hintergrund und mit dem wachsenden Bewusstsein der Anleger für ESG-Themen hat sich ein neues Investmentthema herauskristallisiert.

"Die Realität wird die Gemeinschaft der Anleger einholen; wer stark in Unternehmen investiert ist, die in hohem Maß Biodiversitätsrisiken ausgesetzt sind, wird irgendwann feststellen, dass sich das Risiko in finanzielle Schmerzen verwandelt", bekräftigt Thijs Huurdeman, ESG Research Manager bei Morningstar Sustainalytics. "Denken Sie zum Beispiel an Unternehmen aus dem Lebensmittelsektor. Hier ist besteht ein doppeltes Risiko: Die Regulierungsbehörden und/oder die Nachfrage der Verbraucher werden die Unternehmen in ihren Aktivitäten einschränken, die der Biodiversität schaden, wie etwa der übermäßige Einsatz von Düngemitteln und Pestiziden, die Abholzung von Wäldern und die Änderung der Landnutzung. Der Verlust der Biodiversität führt aber auch zu einem Produktivitätsverlust, da unser globales Nahrungsmittelsystem auf gesunde Böden, Bestäubung und andere Leistungen des Ökosystems angewiesen ist, um uns mit Nahrungsmitteln zu versorgen. Der Verlust der biologischen Vielfalt führt zu einem Verlust der Produktivität der Natur, von der unser Lebensmittelsystem abhängig ist", sagt er.

Termine wie die COP15 - der UN-Gipfel zur Biodiversität, der im Dezember 2022 in Montreal stattfand - sind wichtig, aber nicht ausreichend. "Der Finanzsektor muss eine aktivere Rolle spielen", schreibt Laurent Ramsey, geschäftsführender Gesellschafter der Pictet-Gruppe, in einer Mitteilung. "Weil die Branche auf globaler Ebene große Summen an Kapital verwaltet, ist sie in einer wichtigen Position, um beim Aufbau einer Wirtschaft zu helfen, die mit (und nicht gegen) die Natur arbeitet. Der Finanzsektor kann einen positiven Wandel für die Natur erleichtern, indem er die Art und Weise ändert, wie er Kapital an Unternehmen vergibt, und neue Modelle entwickelt, um Risiken und Chancen im Zusammenhang mit der Biodiversität genauer zu bewerten.

Das Programm Finance to Revive Biodiversity (FinBio), an dem Pictet als Partner unter der Leitung des Resilience Centre der Universität Stockholm beteiligt ist, hilft beispielsweise Forschungen voranzutreiben, die den Finanzsektor dabei unterstützen, die derzeitigen Praktiken (vor allem Wachstum oft auf Kosten der Biodiversität zu belohnen) in neue Modelle umzuwandeln. Diese Modelle sollen die Eigenschaften eines Unternehmens im Verhältnis zur Natur analysieren und ihnen einen wirtschaftlichen Wert zuweisen.

Investitionsmöglichkeiten in die Biodiversität beruhen im Wesentlichen auf drei Faktoren: Nachfrage, Regulierung und Innovation. Die Aktivitäten können sehr unterschiedlich sein, sind aber im Allgemeinen durch Innovation und Technologie miteinander verbunden. Dazu gehören Unternehmen, die eine umweltfreundliche Landwirtschaft betreiben, solche, die ökologisch nachhaltige städtische Räume bauen, und solche, die eine Kreislaufwirtschaft ermöglichen.

"Investoren können sich dem Thema Biodiversität in Form einer Risikobetrachtung nähern - wie wirkt sich der Verlust der Biodiversität direkt oder indirekt auf das Ergebnis der Unternehmen in meinem Portfolio aus - oder in Form einer Impact-Betrachtung, bei der man sich als Investor darauf konzentriert, negative Auswirkungen auf die biologische Vielfalt abzumildern/zu beseitigen oder vielleicht sogar einen positiven Netto-Impact für die biologische Vielfalt anzustreben", erklärt Huurdeman.

"Um die besten Möglichkeiten zu finden, müssen wir zunächst die wahren Ursachen für den Rückgang der biologischen Vielfalt untersuchen", heißt es in einem von der UBP (Union Bancaire Privée) veröffentlichten Weißbuch. "Der Klimawandel und die Umweltverschmutzung, die die Ökosysteme destabilisieren, sind entscheidende Faktoren, ebenso die Entwaldung und andere Landnutzungsänderungen (insbesondere für die Landwirtschaft), die zum Verlust von Lebensräumen und zur Übernutzung natürlicher Ressourcen beitragen, deren offensichtlichste Form die intensive Fischerei ist."

Das Datenrätsel

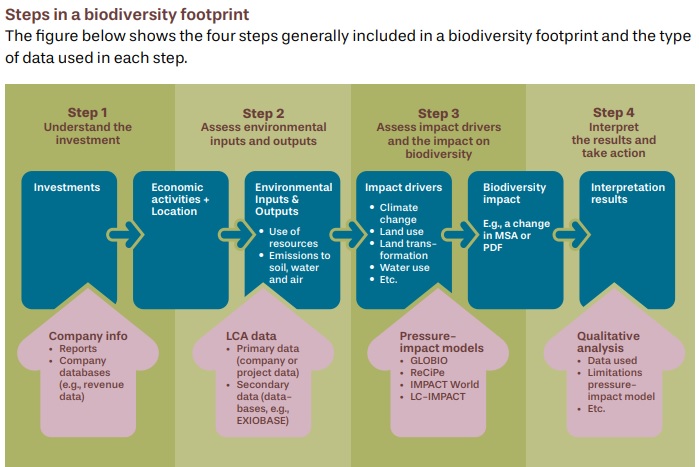

Die größte Herausforderung in diesem Bereich ist die Suche nach zuverlässigen Daten und gemeinsamen Standards. "Für alle Impact Investing-Strategien ist die Beschaffung standardisierter, geprüfter nicht-finanzieller Daten eine echte Herausforderung", heißt es in der UBP-Analyse weiter. "Dieser Mangel an Daten wird durch die Tatsache verstärkt, dass es keine anerkannte Methode zur Messung des Nettogewinns an biologischer Vielfalt gibt, um den Fortschritt zu bestimmen."

Um wirksam zu sein, muss ein Ansatz verwendet werden, der präzise und systematisch ist und in verschiedenen Sektoren und geografischen Gebieten sowohl von Unternehmen als auch von Investoren wiederholt werden kann. Im Fall des Klimawandels wurde das Volumen der Kohlenstoffemissionen als Hauptfaktor identifiziert, wenn es darum geht, die Auswirkungen zu messen. Beim Verlust der Biodiversität aber ist die Situation deutlich komplexer, da sie von einer Vielzahl von Einzelfaktoren abhängt.

Während es für einen Manager oder Analysten reicht zu wissen, wie viele Bäume in einem bestimmten Gebiet in einem bestimmten Zeitraum gefällt wurden, ist es viel komplexer, die Auswirkungen des Verlusts an Biodiversität mit den Unternehmen zu verknüpfen, die die Bäume gefällt haben, um die besten Investmentmöglichkeiten zu ermitteln. In einer globalen Wirtschaft ist es zudem sehr schwierig, genau zu wissen, was in der gesamten Lieferkette geschieht, um herauszufinden, wo es zu Verstößen gegen die Biodiversität kommt.

Fonte: PBAF (2022a)

"In den letzten zwei Jahren haben wir uns mit unseren akademischen Partnern darauf konzentriert, die Datenanbieter zu überprüfen, um die bestmögliche Analyse zu erhalten", sagt Lucian Peppelenbos, Climate & Biodiversity Strategist bei Robeco. "Wir haben mit dem Aufbau eines Investmentrahmens begonnen, um ihn in unseren Portfolios anwenden und Emittenten tatsächlich mit ihren Auswirkungen auf die Biodiversitöät in Verbindung bringen zu können. Auf diese Weise identifizieren wir die Unternehmen, die besser abschneiden als die anderen."

"Wir verfügen bereits über satellitengestützte Echtzeit-Emissionsdaten, verwenden für unsere Portfolios aber immer noch zwei Jahre alte Daten", sagt Peppelenbos. "Wenn man zwei Jahre vorspult, werden viele dieser Daten zur Verfügung stehen. Es ist keine perfekte Wissenschaft, wichtig ist es, die Verantwortung dafür zu übernehmen.

Investments in börsennotierte Wertpapiere zur Förderung der Biodiversität befinden sich noch in einem frühen Stadium; es mangelt nicht an Hindernissen, aber auch nicht an Chancen.

In diesem Sinn wurde auf der COP15 im Dezember 2022 ein erster wichtiger Schritt nach vorn getan - mit der Verabschiedung des Globalen Biodiversitätsrahmens (GBF) von Kunming und Montreal, der Maßnahmen, Kontrollen und Finanzierungen vorsieht, um den Verlust der biologischen Vielfalt aufzuhalten und umzukehren.

In Europa verfügbare Fonds und ETFs

Fondsgesellschaften, die wegen ihrer Kapitalallokationen eine zentrale Rolle spielen, haben erkannt, dass das Erreichen der Netto-Null-Ziele nicht vom Schutz der biologischen Vielfalt getrennt werden kann und dass es ihre Aufgabe ist, Unternehmen bei diesem Übergang zu begleiten.

In jüngster Zeit hat sich daher die Zahl der Fonds und ETFs vervielfacht, die Anlagelösungen mit dem Ziel anbieten, die Biodiversität zu erhalten. Nach Angaben von Morningstar sind derzeit in Europa 14 davon domiziliert.

Mit Ausnahme des PAM Europe Biodiversité C, der 2008 vom französischen Anbieter Pléiade aufgelegt wurde (und nur in Frankreich vertrieben wird), wurden die anderen 13 Fonds alle nach 2020 aufgelegt, insbesondere 2022. Im Allgemeinen scheinen die französischen Fondsgesellschaften in diesem Bereich am aktivsten zu sein. Zu den Unternehmen, die mindestens einen Biodiversitätsfonds aufgelegt haben, gehören neben Pléiade auch AXA, Tocqueville, Financière de l'Echiquier, BNP Paribas, Ossiam/Natixis und Federal Finance Gestion.

Beachten Sie jedoch, dass es sich um eine sehr heterogene Gruppe von Anlagestrategien handelt. Die Portfolios können sich in Bezug auf Stil und Sektorgewichtung sowie die Art der verfolgten Ziele unterscheiden, und daher kann auch das Risiko-Rendite-Verhältnis sehr unterschiedlich sein.

"Generell würde ich sagen, dass sich Anleger auf Unternehmen konzentrieren sollten, die über solide Strategien und Programme in Bezug auf Biodiversität und Entwaldung sowie über effektive Managementsysteme zur Umsetzung dieser Strategien und Programme verfügen", sagt Huurdeman von Morningstar Sustainalytics. "Für Unternehmen, die Rohstoffe beziehen, die mit Abholzung und Verlust der biologischen Vielfalt verbunden sind (Rindfleisch, Palmöl, Soja und viele andere), ist zudem eine sorgfältige Prüfung der Lieferkette von entscheidender Bedeutung. Bei den Geschäftsaktivitäten könnten sich Anleger auf Unternehmen konzentrieren, die sich mit erneuerbaren Energien, Energieeffizienz, Wassereinsparungen, biologischer oder pflanzlicher Lebensmittelproduktion und Lebensmittelinnovationen befassen, die zu weniger Landverbrauch, Pestiziden und Düngemitteln bei der Produktion von Lebensmitteln führen.

Gemessen am verwalteten Vermögen ist der AXA IM ACT Biodiversity Equity UCITS ETF (ABIE), der nach Artikel 8 der SFDR klassifiziert ist, der größte. Es handelt sich um einen aktiv verwalteten börsengehandelten ETF, d. h. er hat keine spezifische Benchmark, sondern Fondsmanager Charles Lewandowski wählt für das Portfolio Aktien von Unternehmen aus, die sich für die Verwirklichung der Ziele für nachhaltige Entwicklung der Vereinten Nationen (SDGs) einsetzen, insbesondere für sauberes Wasser und sanitäre Einrichtungen (Ziel 6), verantwortungsvollen Konsum und verantwortungsvolle Produktion (Ziel 12), Leben unter Wasser (Ziel 14) und Leben auf der Erde (Ziel 15).

Zu den wichtigsten Titeln des Portfolios (insgesamt sind es 85) gehören etwa das amerikanische Unternehmen Ecolab (ECJ), das Dienstleistungen, Technologien und Systeme für die Aufbereitung, Reinigung, Säuberung und Hygiene von Wasser in einer Vielzahl von Anwendungen anbietet, oder Agilent Technologies (AG8), ein führendes Unternehmen für Life Sciences und Diagnostik.

Ein weiterer aktiv verwalteter ETF, der Ossiam Food for Biodiversity UCITS ETF Class 1A (F4DE), konzentriert sich auf den Agrar- und Ernährungssektor. Die Aktien werden nach einem Optimierungsverfahren gewichtet, das die Auswirkungen des Portfolios auf die biologische Vielfalt minimiert (basierend auf Daten aus dem Vorjahr zu den Auswirkungen auf die biologische Vielfalt) und gleichzeitig die gesamten Treibhausgasemissionen um 30 Prozent reduziert.

Das auf Analysen spezialisierte Unternehmen Iceberg Data Lab erstellt Biodiversitäts-Ratings für Unternehmen, die als Corporate Biodiversity Footprints bezeichnet werden. Unternehmen können ihre Biodiversitäts-Ratings verbessern, indem sie ihre Praktiken bei einem der vier gemessenen Faktoren verbessern: Kohlenstoffemissionen, Landnutzung, die wertvollen Raum von natürlichen Lebensräumen wegnimmt, Bodenverunreinigung durch Stickoxide in Düngemitteln und Verschmutzung von Süßwasser.

Das Portfolio besteht aus rund 50 Titeln, darunter vor allem Lebensmittel- und Restaurantriesen wie Costco Wholesale (CTO), Starbucks (SRB), Nestlé (NESN) und Unilever (UNVB).

Bei den ETFs gibt es dann noch den BNP Paribas Easy ESG Eurozone Biodiversity Leaders PAB UCITS ETF (ASRV), der versucht, das Investmentthema Biodiversität mit den Zielen des Pariser Abkommens von 2015 zur Verringerung der Treibhausgasemissionen in Einklang zu bringen. Der Fonds repliziert den Euronext ESG Eurozone Biodiversity Leaders PAB Index , der aus dem Universum des Mutterindexes Euronext Eurozone 300 mit den 300 größten börsennotierten Unternehmen des gemeinsamen Währungsraums entstanden ist . Auch hier werden Analysen von Iceberg Data Lab verwendet.

Unter den traditionellen aktiv verwalteten Fonds zielt beispielsweise der UBAM Biodiversity Restoration Fund der Union Bancaire Privée darauf ab, Unternehmen zu identifizieren und in sie zu investieren, die durch ihre Produkte und Lieferketten die Arten und natürlichen Lebensräume unseres Planeten schützen und wiederherstellen. Der Fonds investiert in sieben Themen, darunter die nachhaltige Bewirtschaftung natürlicher Ressourcen, grüne Städte und eine nachhaltige Nahrungsmittelproduktion. Im Vergleich zum Durchschnitt der Morningstar-Kategorie Global Small/Mid-Cap Equity tendiert die Strategie zu größeren, wachstumsstärkeren Unternehmen und hielt fortwährend einige Unternehmen mit relativ geringem Handelsvolumen. Auf der anderen Seite hat das Managementteam in den letzten Jahren qualitativ hochwertige Aktien bevorzugt, die zu einem höheren Schutz vor Abwärtsrisiken beitragen.

Die größten Namen des Portfolios (insgesamt sind es 47) sind die weltweit führenden Hersteller von Landwirtschaftsmaschinen Deere & Co (DCO) und AGCO (AGJ) sowie Arcadis (HIJ2), ein in Amsterdam ansässiges, weltweit führendes Unternehmen für Design-, Engineering- und Beratungslösungen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.