Dies waren die nach Marktkapitalisierung größten, in den USA notierten Aktien im Dezember 1986:

Dies waren die nach Marktkapitalisierung größten, in den USA notierten Aktien im Dezember 1986:

Sechsunddreißig Jahre später befindet sich nur noch eins der Unternehmen unter den zehn größten Werten des S&P 500. (Können Sie erraten, welches? Die Antwort folgt gleich.)

Das Schicksal der anderen Unternehmen reicht vom relativ erfolgreichen Abschneiden von Merck [MRK], das nun den 21. Platz im Index belegt, bis hin zum schrecklichen Schicksal von General Motors [8GM], das seine Aktionäre 2009 in den Bankrott trieb.

Hier ist die aktuelle Liste.

Die Antwort auf die oben gestellte Frage lautet: Exxon Mobil [XONA]. Die Aktie lieferte von 1987 bis 2022 nur die zweitbeste Performance (hinter der von Merck), aber weil Exxon Mobil dreimal so groß war wie Merck, konnte das Unternehmen dank seines Polsters in der Rangliste bleiben.

Die Geschichte der Neueinsteiger ist vielfältig: Zwei waren große Unternehmen, die noch größer wurden, vier weitere waren kleinere Unternehmen, die auf dem Vormarsch waren, und drei waren Ende 1986 noch gar nicht nicht geboren.

Größer als je zuvor

Heute wird die Liste von Apple [APC] und Microsoft [MSF] angeführt, die ein Achtel des S&P 500 ausmachen. Ihr gemeinsames Index-Gewicht ist 60% größer als das von IBM und Exxon Mobil im Jahr 1986, als sie die beiden größten Positionen im Index waren.

Beim Rest der aktuellen Top 10 geht es genau so weiter. Jede Position hat eine höhere Gewichtung als ihr 1986er Pendant. Die Reichen sind noch reicher geworden.

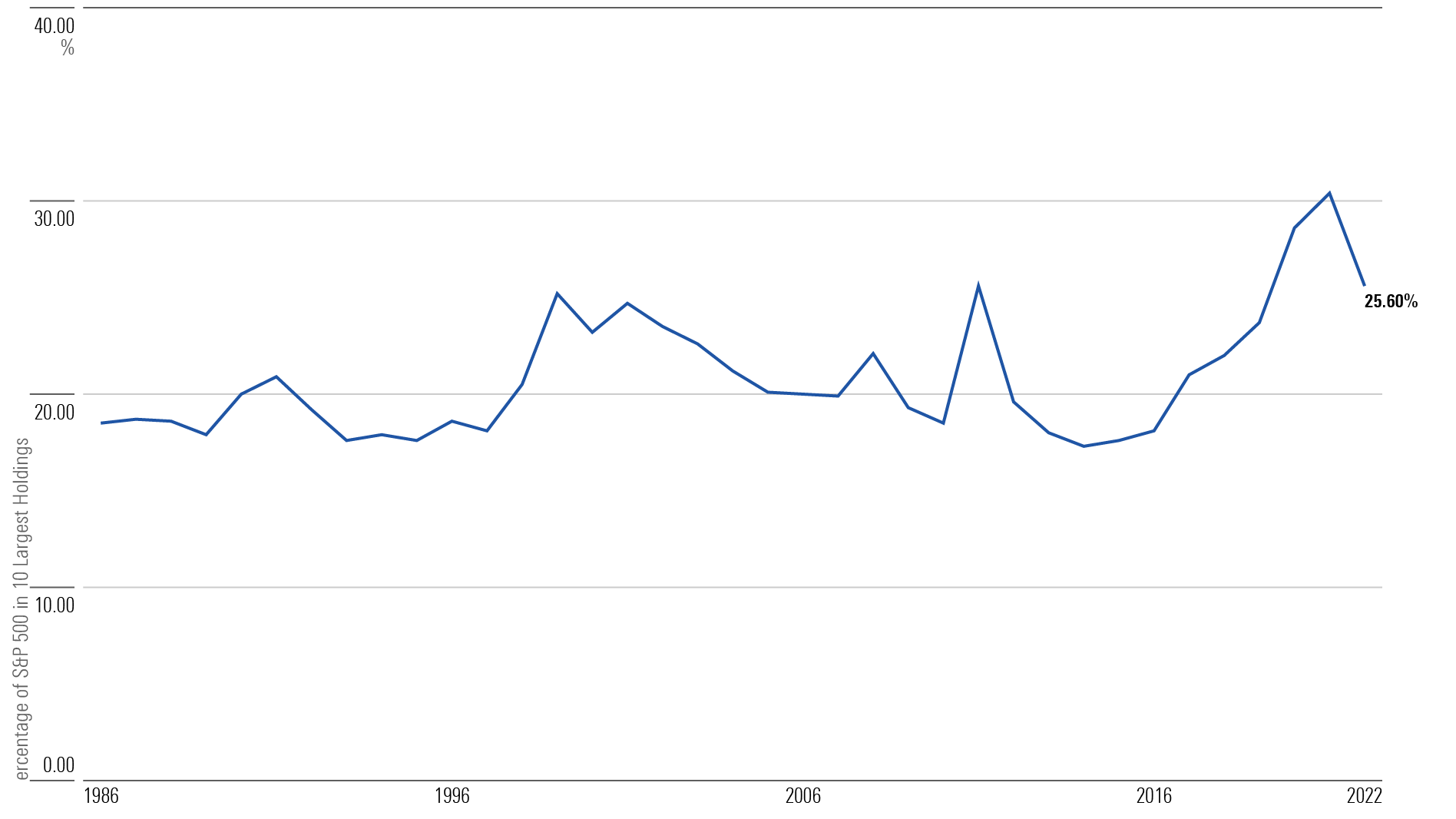

Bis Ende der 1990er Jahre lag der Anteil der Marktkapitalisierung der zehn größten Unternehmen des S&P 500 bei 18%. Dann stieg er bis Dezember 1999 auf 25%, bevor er in den folgenden 15 Jahren wieder auf das alte Niveau sank. In jüngster Zeit stieg er wieder und erreichte Rekordhöhen.

Der Aufstieg der Technologie

Die Erklärung dafür ist kein Geheimnis. Der steigende Marktanteil der zehn größten Index-Positionen fällt mit zwei großen Booms bei US-Wachstumsaktien zusammen. Der erste fand Mitte bis Ende der 1990er Jahre statt und erreichte im März 2000 seinen Höhepunkt. Der zweite ist jüngeren Datums. Von 2017 bis Ende 2021 überflügelten Wachstumsunternehmen ihre Value-Pendants deutlich.

Wachstumsaktien gedeihen, wenn der Markt optimistisch ist. In solchen Zeiten vergessen Anleger kollektiv ihre Sorge, dass es mit den größten Unternehmen nur abwärts gehen kann.

Ihre tiefste Überzeugung, dass die Starken stärker werden, zeigte sich 2021, als die vier Unternehmen Apple, Microsoft, Alphabet [ABEA] und Amazon.com [AMZ] zusammen fast 21% des S&P 500 ausmachten.

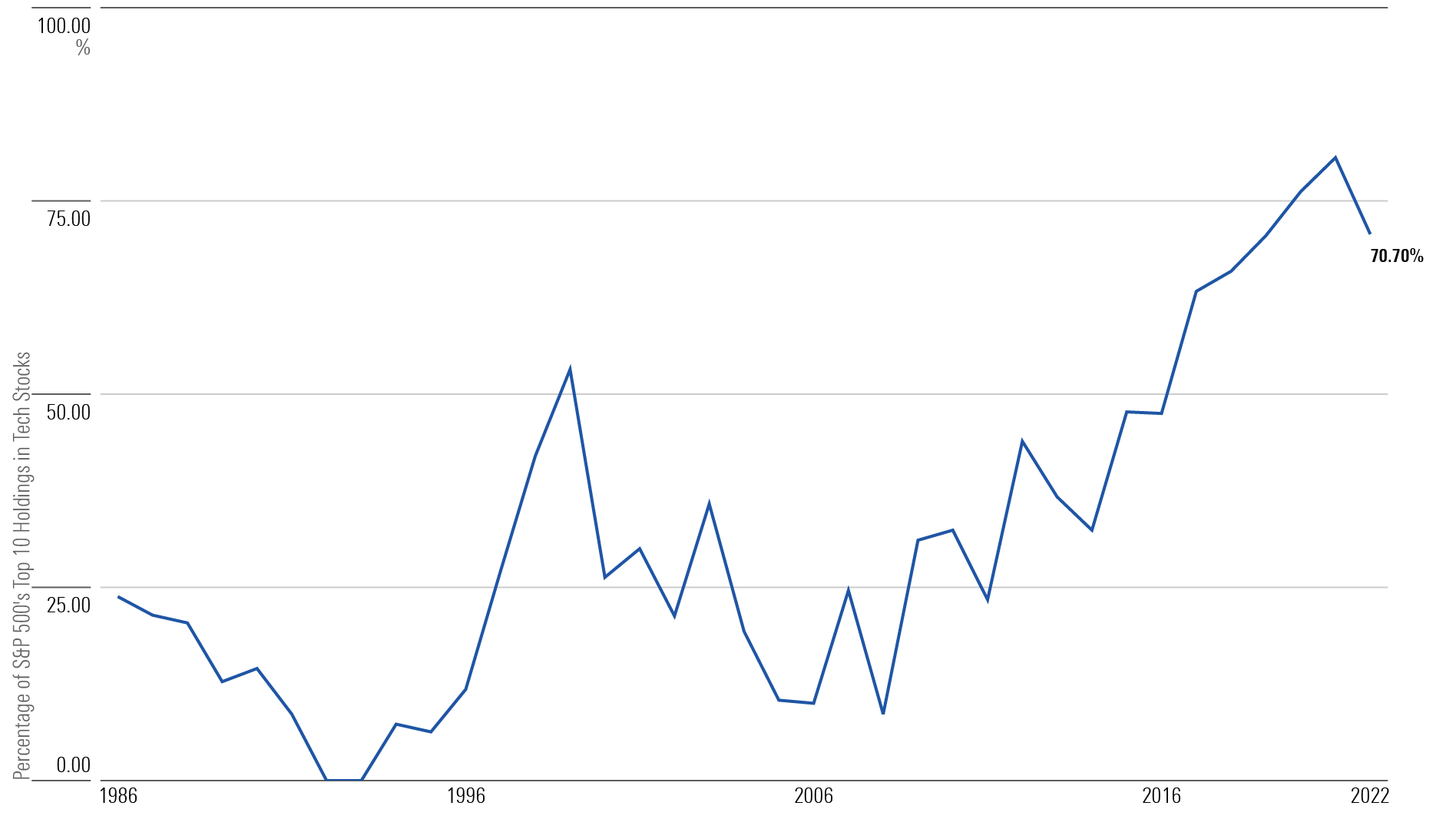

Alle vier Unternehmen sind in der Technologiebereich tätig, was zu der zweiten großen Veränderung bei den Top-Positionern im Index führt: dem Aufstieg der Technologiewerte. 1986 war IBM das einzige Tech-Unternehmen, das es in die Top 10 schaffte und 25% des Portfoliogewichts der Branche ausmachte.

Heute stammen mehr als 70% der Top 10-Werte im Index aus dem Technologiesektor. (Offiziell kategorisiert Morningstar Amazon als Konsumgüterunternehmen, aber für diese Kolumne habe ich es dem Technologiesektor zugeordnet, weil die Aktie in der Regel wie diese Branche gehandelt wird).

Die Belege scheinen die landläufige Behauptung zu stützen, dass der S&P 500 wie andere breite US-Aktienmarktindizes ein Synonym für Wachstumsaktien geworden ist. In gewissem Maß gilt das sogar für globale Aktienindizes, in denen US-amerikanische Aktien mehr als die Hälfte ausmachen. Also habe ich die These getestet.

Rollierende Korrelationen

Dazu habe ich die monatlichen Gesamterträge des S&P 500 mit denen der Morningstar US Growth und Morningstar US Value Indizes verglichen. (Ich habe die Morningstar-Benchmarks verwendet, um bei der Bewertung einen unabhängigen Blick auf die Anlagestile zu werfen.)

Beginnend im Juni 2000, dem frühesten Datum, für das Morningstar-Zahlen vorlagen, habe ich die Korrelation der einzelnen Vergleiche über die letzten 36 Monate gemessen. Die Ergebnisse sind unten aufgeführt.

Die Grafik zeigt drei verschiedene Zustände. Zu Beginn des Zeitraums (zur Verdeutlichung: die Daten in der Grafik stellen den Abschluss der 36-Monats-Zeiträume dar, nicht den Beginn) war der S&P 500 deutlich stärker mit Wachstumsaktien korreliert als mit Value-Aktien. Ich weiß nicht mehr, ob die Kritiker von Indexfonds in den späten 1990er Jahren darüber schimpften, dass der S&P 500 ein verkappter Wachstumsaktienfonds sei, aber wenn ja, dann war ihre Beschwerde berechtigt.

Das Verhalten spiegelte die extreme und ungewöhnliche Divergenz zwischen den beiden Anlagestilen in den späten 1990er und frühen 2000er Jahren wider, als Wachstumsaktien häufig stiegen, während Value-Aktien fielen oder umgekehrt. Einige Jahre nach Beginn der 2000er Jahre begannen Growth- und Value-Aktien jedoch im Gleichschritt zu marschieren. Alles war eins.

In den letzten Jahren entwickelten sich die beiden Anlagestile wieder auseinander. Die Auswirkungen der Trennung blieben jedoch gedämpft, weil beide Stile weiterhin eine relativ hohe Korrelation mit dem S&P 500 aufweisen. Folglich wäre die Behauptung, dass der S&P 500 ein Index für Value-Aktien ist, fast genauso zutreffend wie die Behauptung, dass er wie ein Index für Wachstumswerte gehandelt wird. Jede Behauptung wäre eine Halbwahrheit.

Fazit

Es zeigt sich, dass die größten US-Aktien nicht repräsentativ für die breite Masse sind.

Obwohl der Technologiesektor die zehn größten Positionen im S&P 500 dominiert, entfallen auf ihn nur etwa 12% der übrigen Positionen. Die Spitze der Aktienmarktpyramide ist zwar mit Wachstumsunternehmen überladen. Doch dies wird durch den Rest des Indexes ausgeglichen, bei dem es sich größtenteils um Value-Aktien handelt.

Kurz gesagt: Trotz der scheinbar überzeugenden Sachlage wurden Indexfonds auf den S&P 500 nicht wirklich Wachstumsaktienfonds. Ihre größten Positionen schon, aber nicht das gesamte Portfolio.

Dieser Artikel wurde für deutschsprachige Lerser überarbeitet und neu veröffentlicht, nachdem er ursprünglich auf Morningstar.com erschienen war. John Rekenthaler besitzt keine Aktien der in diesem Artikel erwähnten Unternehmen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.