Die gute Nachricht vorneweg: Europa wird im nächsten Winter vermutlich gut dastehen. Nach Angaben von Gas Infrastructure Europe (GIE) belief sich Ende Juni der Stand aller Erdgasspeicher in der EU auf 853 Terawattstunden (TWh) oder 75,8% der Gesamtkapazität. Der langfristige durchschnittliche Füllstand liegt zu dieser Jahreszeit bei etwa 58%.

Das einzige Mal, dass Europa im Frühsommer mehr Gas in seinen Speichern hatte, war 2020, als der Einbruch der weltweiten Nachfrage in Folge der Covid-Pandemie die Terminkontrakte für den ersten Monat auf unter 9 Euro gedrückt hatte, weniger als ein Drittel des heutigen Wertes.

Schwankendes Angebot

Nach einem stetigen Rückgang vom letztjährigen Höchststand bei 340 Euro auf nur noch 23 Euro Anfang Juni schienen die europäischen Gaspreise plötzlich aus dem Ruder zu laufen. Der Argus TTF-Frontmonats-Volatilitätsindex erreichte ein Achtmonatshoch, als die Preise am 15. Juni auf 50 Euro kletterten.

Hauptursache des jüngsten Mini-Schocks war die vorübergehende Abschaltung wichtiger Erdgasanlagen in Norwegen, dem größten europäischen Gaslieferanten seit dem Ende von Nord Stream.

In Equinor's (EQNR) LNG-Exportanlage Hammerfest trat ein Gasleck auf, so dass die Anlage in der ersten Junihälfte abgeschaltet werden musste. Zwei Wochen später musste Shell (R6C0) den Betrieb der norwegischen Aufbereitungsanlage Nyhamna einstellen, weil das Kühlsystems ausgefallen war. Die Wiedereröffnung von Nyhamna musste kürzlich auf den 15. Juli verschoben werden, was zu Unsicherheiten führt, die der Preisstabilität nicht zuträglich sind.

Zusätzlich zu den Ausfällen trugen eine erwartete Hitzewelle in Europa und der daraus resultierende Energiebedarf für Klimaanlagen und Kühlsysteme zum Preisanstieg im Juni bei.

Schwankende Nachfrage

Alles deutet darauf hin, dass die Gasnachfrage in der zweiten Jahreshälfte steigt. Nach einer Analyse der Internationalen Energieagentur (IEA) wird der Gasverbrauch in der EU in diesem Jahr auf 395 Milliarden Kubikmeter (bcm) steigen, gegenüber 360 bcm im Jahr 2022.

"Die Risiken zeigen jetzt nach oben", heißt es in einer aktuellen Studie der Banca Intesa. Deren Analysten sagen, dass Preise unter 30 Euro/MWh "nicht mit den strukturellen Veränderungen vereinbar sind, die in den letzten zwei Jahren bei Angebot und Nachfrage stattgefunden haben." Als Basisszenario prognostizieren sie einen Preis von etwa 60 Euro/MWh im vierten Quartal 2023, wobei die besten und schlechtesten Szenarien zwischen 40 und 160 Euro liegen.

Laut Massimo Nicolazzi, Professor für die Ökonomie von Energieträgern an der Universität Turin, ist es schwierig vorherzusagen, wie es weitergeht. "Kurz gesagt, die TTF scheint wieder normal zu funktionieren, was für einen Rückgang der Volatilität der innereuropäischen Spreads spricht. Aber nichts sagt uns etwas über die zukünftigen Preistrends auf den verschiedenen regionalen Märkten".

"Das Hinzufügen neuer Regasifizierungskapazitäten und andere Interventionen haben die Situation offenbar normalisiert. Die Entwicklung der TTF befindet sich jetzt im Einklang mit dem Henry Hub und mit den Preisen, die für den so genannten Marktkorrekturmechanismus erfasst werden. Dabei handelt es sich um einen auf europäischer Ebene eingerichteten Mechanismus, der mögliche Bedingungen für die Anwendung der Preisobergrenze überprüfen soll", erklärt der Professor.

Erinnern Sie sich an Russland?

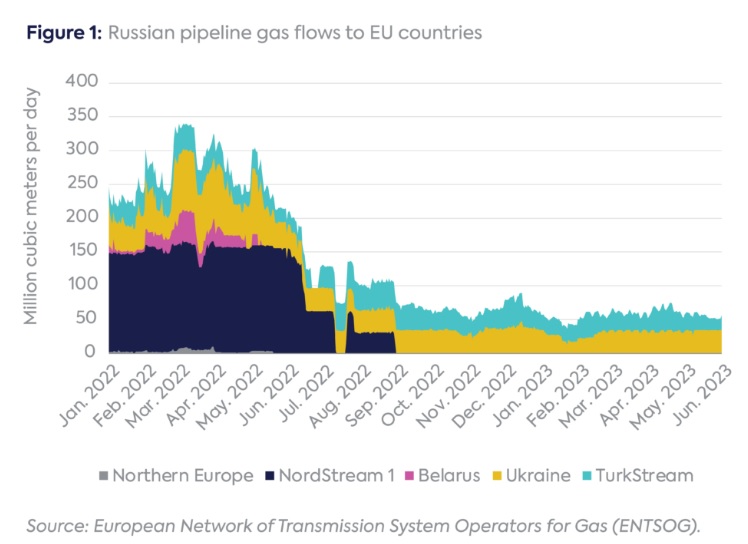

Entgegen der landläufigen Meinung fließt weiterhin russisches Erdgas über Pipelines in der Ukraine und der Türkei in die EU. Im März wurden Importe im Wert von 2,7 Milliarden Euro getätigt, im Vergleich zu 21,4 Milliarden Euro ein Jahr zuvor, als Nord Stream 1 noch in Betrieb war. Die verbliebenen Importe haben sich als widerstandsfähig erwiesen - paradoxerweise fließt trotz des Krieges weiterhin russisches Gas durch ukrainische Pipelines und versorgt Drehkreuze in Österreich, Italien, Ungarn und der Slowakei.

Die Uhr für diese Länder tickt allerdings. Gazproms hart erkämpfter Transitvertrag mit der Ukraine aus dem Jahr 2019 läuft Ende 2024 aus.

Die jährlichen Gaslieferungen Russlands in die EU gingen im ersten Quartal 2023 auf 10,8 Milliarden Kubikmeter zurück, verglichen mit 74,4 Milliarden Kubikmetern im Gesamtjahr 2022 und 150,2 Milliarden Kubikmetern im Jahr 2021. Das zeigen Daten der Europäischen Kommission.

Wenn der Vertrag zwischen Gazprom und der Ukraine ohne Verlängerung ausläuft, wird die letzte verbleibende Pipelineverbindung zu den russischen Gasfeldern Turkstream sein, die in Bulgarien die EU erreicht und Gas nach Serbien und Ungarn weiterleitet. Andere EU-Mitglieder werden die Lücke durch den Zukauf von LNG schließen müssen, wobei sie mit den globalen Abnehmern zu höheren Preisen konkurrieren.

Die Launen der Nachfrage aus Übersee

Kurzfristiger Ersatz für russisches Gas kann nur in Form von LNG erfolgen, und kurzfristige LNG-Kapazitäten können nur in Form von schwimmenden Terminals bereitgestellt werden. Aus diesem Grund hat Europa in kürzester Zeit ein Dutzend schwimmende Regasifizierungsanlagen gekauft, darunter vier in Deutschland und zwei in den Niederlanden und Italien. Die meisten von ihnen werden bis Ende 2023 betriebsbereit sein.

Die brandneuen Importkapazitäten werden im kommenden Winter auf die Probe gestellt, vor allem wenn die asiatische LNG-Nachfrage anzieht und die Prognosen für einen europäischen Winter nach dem El-Niño-Wettermuster zutreffen. Der Preisanstieg im Jahr 2022 war zu einem großen Teil darauf zurückzuführen, dass die europäischen Käufer sich mit den asiatischen Konkurrenten um die Ladungen streiten mussten.

S&P Global Commodity Insights stellte Anfang Juni ein "erhöhtes Kaufinteresse an Terminlieferungen, insbesondere in Nordasien" fest. "Der Preisvorteil von Pipelinegas gegenüber Spot-LNG schwindet, was das Kaufinteresse asiatischer Importeure anregen dürfte, die nicht über ausreichend langfristige Verträge verfügen", heißt es in dem Bericht. Außerdem könnten steigende Preise in China für inländisches Pipeline-Gas einen gewissen Anreiz für nachgelagerte Industrien bieten, auf LNG umzusteigen".

Da mehr LNG-Tanker wegen des Preisaufschlags im Vergleich zum Anlandepreis in Europa nach Asien fahren, könnten höhere Preise an der TTF die Situation ausgleichen.

Eine solche Rallye kann jedoch nicht unbedingt allein China angelastet werden, da die TTF-Gaspreise auch an die Nachfrage in den USA gebunden sind. Dort könnte bald ein weiterer Faktor wegfallen, der die europäischen Gaspreise drückt, erklärt Professor Nicolazzi. "Sollte sich die US-Wirtschaft erholen und aus der Stagnation der Industrieproduktion der letzten Monate herauskommen oder die Schiefergasproduktion zurückgehen, könnte der Preis wieder steigen, ohne dass es einen Anstoß aus Asien gibt, sondern ausschließlich wegen des US-Binnenmarktes".

Steigende Preise

Die anziehende Nachfrage aus Übersee wirkt sich auch auf die LNG-Preise aus, da die Transportkosten nach oben gehen. Aufgrund der Knappheit an Tankern sind die Frachtraten für LNG im Atlantikbecken für Lieferungen im Juli um 64% gestiegen und könnten sich im August noch einmal verdoppeln, wie Daten der Plattform Spark Commodities zeigen.

Laut Spark-Preiskurve dürften die Frachtraten in diesem Monat durchschnittlich 49.750 US-Dollar pro Tag betragen, im Juli auf 72.750 US-Dollar pro Tag und im August auf 107.500 US-Dollar pro Tag steigen und im Dezember sogar 259.500 US-Dollar pro Tag erreichen.

Europas Anfälligkeit für diese Faktoren wird sich zwangsläufig verringern, wenn die globale Energiewirtschaft in ihre neue Struktur hineinwächst, in der Europa den brutalen Krieg Russlands nicht mehr jeden Monat mit Milliarden von Dollar subventioniert. Bis dahin wird es sich in unsichereren Gewässern bewegen müssen, als es das gewohnt ist.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.