Dennoch war der Juni für die globalen Aktienmärkte ein weitgehend positiver Monat, in dem sich alle wichtigen Regionen von den Verlusten im Mai erholen konnten. Die Inflation schwächt sich in Europa und den USA ab. Die Federal Reserve legte sogar eine Pause bei den Zinserhöhungen ein.

Dennoch war der Juni für die globalen Aktienmärkte ein weitgehend positiver Monat, in dem sich alle wichtigen Regionen von den Verlusten im Mai erholen konnten. Die Inflation schwächt sich in Europa und den USA ab. Die Federal Reserve legte sogar eine Pause bei den Zinserhöhungen ein.

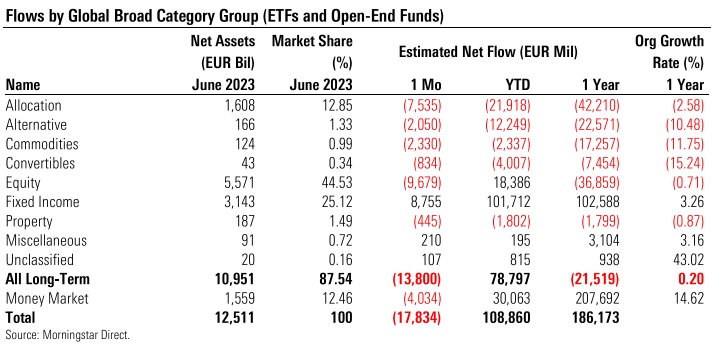

Anleihen einzige große Asset-Klasse mit Zuflüssen

Aktienfonds verzeichneten im vergangenen Monat Nettoabflüsse in Höhe von 9,7 Mrd. EUR, das schlechteste Monatsergebnis seit Oktober 2022. Das Halbjahresergebnis ist für Aktienstrategien aber immer noch positiv: zwischen Januar und Juni sind rund 18,3 Mrd. EUR in Aktienfonds geflossen. Anders als in den letzten Monaten waren diesmal sowohl aktive als auch passive Produkte von den Rücknahmen betroffen. Besonders galt dies für europäische Large-Cap-Blend-Aktienfonds, die 2 Mrd. EUR einbüßten. Auf der anderen Seite des Spektrums zogen globale Large-Cap-Blend-Fonds im Berichtsmonat 4 Mrd. EUR an.

Rentenfonds verzeichneten den achten Monat in Folge positive Mittelzuflüsse, mit 9 Mrd. EUR an Netto-Neuzeichnungen, womit sich der Halbjahreswert auf 102 Mrd. EUR erhöht. Der Großteil der Zuflüsse entfiel im vergangenen Monat auf Fonds, die in Anleihen mit fester Laufzeit investieren (die Portfolios dieser Fonds enthalten Anleihen, deren Verfallsdatum mit dem angestrebten Fälligkeitsdatum des Fonds übereinstimmt, und alle Anleihen werden bis zur Fälligkeit gehalten). Auch Staatsanleihenfonds in EUR und GBP verzeichneten hohe Zuflüsse.

Allokationsstrategien waren mit Nettoabflüssen in Höhe von 7,5 Mrd. EUR der andere große Verlustbringer des Monats. Diese Fonds hatten seit Mai 2022 nur zwei positive Monate, was die Zuflüsse angeht. Im Juni waren flexible Allokationsstrategien in GBP und moderate Strategien in Euro, die weltweit investieren, am stärksten betroffen. Die alternativen Fonds wiederum verzeichneten den 14. Monat in Folge Nettorücknahmen.

Auch die Rohstofffonds hatten einen sehr negativen Monat: Sie verloren im Juni 2,3 Mrd. EUR. Dies ist hauptsächlich auf die 1,7 Mrd. EUR zurückzuführen, die aus Edelmetallprodukten abgezogen wurden. Die meisten davon waren börsengehandelte Rohstoffe auf Gold.

Geldmarktfonds verzeichneten im vergangenen Monat Nettoabflüsse in Höhe von 4 Mrd. EUR. Das Vermögen langfristiger Fonds mit Sitz in Europa stieg Ende Juni auf 10,951 Billionen EUR, gegenüber 10,697 Billionen EUR am 31. Mai 2023.

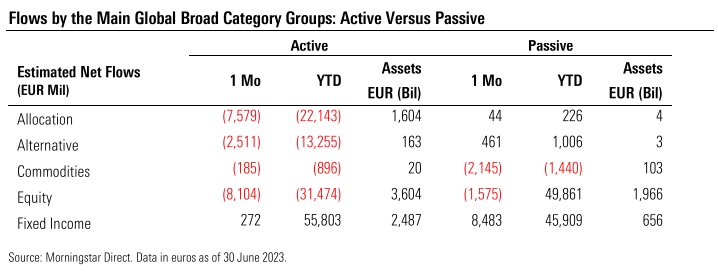

ETFs mit Zuflüssen, aktive Fonds verlieren

Langfristige Indexfonds verzeichneten im Juni Zuflüsse von 5,3 Mrd. EUR, während aktiv verwaltete Fonds Nettoabflüsse von 14,9 Mrd. EUR hinnehmen mussten. (Die nachstehende Tabelle enthält nur die wichtigsten großen Kategorien.) Im vergangenen Monat verzeichneten Rohstoff- und Aktienfonds sowohl bei passiven als auch bei aktiven Strategien Abflüsse.

Der Marktanteil langfristiger Indexfonds stieg im Juni 2023 auf 25,10 % gegenüber 23,24 % im Juni 2022. Unter Einbeziehung der Geldmarktfonds, die eine Domäne der aktiven Manager sind, lag der Marktanteil der Indexfonds bei 21,98 %, gegenüber 20,53 % 12 Monate zuvor.

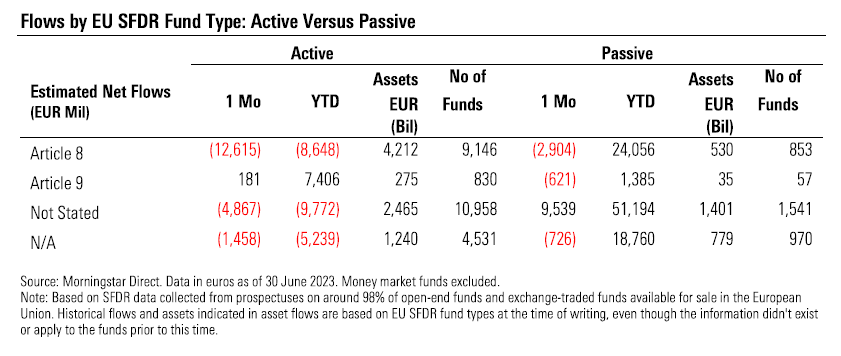

Zuflüsse in Artikel 8- und Artikel 9-Fonds

Artikel 8-Fonds verzeichneten im Juni Nettoabflüsse in Höhe von 15,5 Mrd. EUR - das schlechteste Monatsergebnis der letzten acht Monate. Aktien- und Allokationsprodukte waren die größten Verlierer. Interessant ist jedoch, dass innerhalb dieser Gruppe auch Rentenfonds Nettoabflüsse verzeichneten (2 Mrd. EUR). Ein Grund könnten laut José Garcia-Zarate, Associate Director für passive Strategien bei Morningstar, die soliden Zuflüsse in Staatsanleihen sein. Denn bei dieser Asset-Klasse ist die Integration von ESG-Prinzipien nicht so weit verbreitet ist wie in anderen Anlageklassen.

Zudem gingen im Juni 440 Mio. EUR aus Fonds ab, die unter Artikel 9 fallen.

Globale und US Large Cap Blend-Aktien vorne

Wie schon im Mai waren auch im Juni globale Large-Cap-Blend-Aktien der Topseller. Während das Interesse der Anleger an Aktien insgesamt nachließ, verzeichneten diese gemischte Aktienfonds mit hoher Marktkapitalisierung noch Zuflüsse - ebenso wie solche Strategien, die auf den US-Märkten engagiert sind.

Fondsanbieter: iShare wieder vorne, KLP hinten

Einmal mehr führte iShares die Liste der Vermögenssammler an. Drei ETFs des Vermögensverwalters waren im Juni in den Top-Ten-Listen vertreten. M&G zog im Juni 4,6 Mrd. EUR an, wobei vor allem der M&G (Lux) Asian Local Currency Bond Fund Zuflüsse verzeichnete - vermutlich, weil Großanleger Mittel aus einer anderen Strategien umschichteten.

KLP, der größte Pensionsfonds Norwegens, führte die Liste der Abflüsse im Juni an, gefolgt von Eastspring Investments. Zwei große Anteilsklassen des Eastspring Inv Asian Local Bond Fund wurden im Juni liquidiert.

Die Credit Suisse verzeichnete weitere Mittelabflüsse, ebenso wie die UBS, die aber im 1. Halbjahr noch ein kleines Plus an Zuflüssen verzeichnen kann.

Der Eastspring Investments Asian Local Bond Fund verzeichnete im Juni Abflüsse in Höhe von 4,5 Mrd. EUR, während der Asian Local Currency Bond Fund von M&G (beide Fonds investieren in dieselbe Anlageklasse) Zuflüsse etwa in gleicher Höhe verzeichnete.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg)