Die Aktienkurse europäischer Banken gewannen zuletzt an Zugkraft: sie legten seit Jahresbeginn um 19% zu und übertrafen damit den breiteren europäischen Aktienmarkt, der im gleichen Zeitraum um 11,8% gewann.

Die Aktienkurse europäischer Banken gewannen zuletzt an Zugkraft: sie legten seit Jahresbeginn um 19% zu und übertrafen damit den breiteren europäischen Aktienmarkt, der im gleichen Zeitraum um 11,8% gewann.

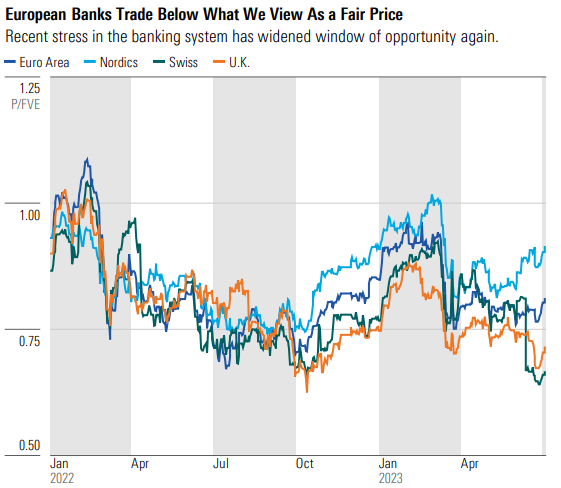

Doch trotz der Preiserholung wird der Sektor immer noch mit einem erheblichen Abschlag gegenüber dem Rest des Marktes und gegenüber Morningstars Fair Value-Schätzungen (FVE) gehandelt.

„Angesichts der Tatsache, dass die Rentabilität europäischer Banken strukturell zunimmt, nachdem sie mehr als ein Jahrzehnt lang unter extrem niedrigen Zinssätzen gelitten haben, hätten wir mit einer Erhöhung der Bewertungsmultiplikatoren gerechnet“, schreiben die Morningstar-Analysten Niklas Kammer und Johann Scholtz in ihrem European Banks Pulse für das zweite Quartal 2023.

"Während wir davon ausgehen, dass die Finanzierungskosten für europäische Banken aufgrund der Turbulenzen im Bankensektor steigen werden, gehen wir davon aus, dass die Nettozinsmargen im Vergleich zur jüngsten Vergangenheit strukturell höher bleiben werden", betonten die Analysten.

Seit der Finanzkrise 2008 und der Schuldenkrise in der Eurozone in den Jahren 2011 und 2012 mussten europäische Banken tiefgreifende Umstrukturierungen und einen Schuldenabbau durchlaufen und Teile ihrer Finanzmarktaktivitäten aufgeben, um sich auf stabilere, vorhersehbarere Verbrauchergeschäfte zu konzentrieren. Zudem mussten sie mit sinkenden Zinsen und dem daraus resultierenden Rückgang der Nettozinsmargen klarkommen.

Während der Zinsanstieg sowohl in den USA als auch in Europa dazu beitrug, dass die Banken bei der Rentabilität wieder etwas Boden gut machten, brachte er auch neue Herausforderungen mit sich.

Auf mehreren Wohnungsmärkten sowie bei Gewerbeimmobilien auf dem gesamten Kontinent sind neue Risiken entstanden. Und die Credit Suisse wurde im Juni vom Wettbewerber UBS übernommen, nachdem das US-Bankensystem angespannt war.

Trotz stärkerer Bilanzen, besserer Risikomanagementpraktiken und einer geringeren Abhängigkeit von Investmentbanking-Aktivitäten fällt es den europäischen Banken schwer, ihre Bewertungsmultiplikatoren zu erhöhen.

„Der Markt wendet eine zu hohe Risikoprämie an. Obwohl sich gezeigt hat, dass europäische Banken nicht unter den Finanzierungsproblemen leiden, mit denen US-Regionalbanken zu kämpfen haben, preist der Markt immer noch ein hohes Maß an Risiko ein“, sagen die Morningstar-Analysten.

„Die Zinssätze für Interbankkredite zeigen keine Anzeichen einer angespannten Liquidität. Die Bilanzen europäischer Banken sind solide und verfügen über reichlich Liquidität und robuste Kapitalpuffer“, fügen sie hinzu.

Europäische Bankenaktien: Auf lange Sicht eine gute Wahl

Für geduldige Anleger sind europäische Banken auf lange Sicht daher eine gute Wahl: Sie bieten attraktive Dividendenrenditen mit Potenzial für Aktienrückkäufe. „Die Rückführung überschüssigen Kapitals bleibt ein Thema und viele europäische Banken haben Aktienrückkaufprogramme oder erhöhte Dividendenausschüttungen angekündigt“, so Klammer und Scholtz.

Als beste Ideen im Sektor empfehlen sie die niederländische Bank ING (ING), die mit einem Abschlag von 26% gegenüber der Fair Value-Schätzung (FVE) gehandelt wird, und die britische Lloyds (LLDTF), deren Abschlag bei 44% liegt. Beides sind Namen mit einem „Narrow Moat“-Rating.

ING "bietet den Anlegern ein angemessenes Maß an Ergebnistransparenz, da ihre Zinsabsicherungsstrategie die Auswirkungen höherer Zinsen im Vergleich zu anderen europäischen Banken erst mit Verzögerung in ihre Gewinn- und Verlustrechnung einfließen lässt. Wir glauben nicht, dass der Markt in vollem Umfang anerkennt, dass ING, sobald sie den vollen Nutzen aus den höheren Zinssätzen gezogen hat, strukturell profitabler sein wird als die durchschnittliche europäische Bank", so die Morningstar-Analysten.

Lloyds indes sollte "überproportional von den höheren Zinsen in Großbritannien profitieren. Die starke Einlagenbasis, die Lloyds in den letzten zehn Jahren wenig genützt hat, sollte wieder ein stärkeres Unterscheidungsmerkmal zwischen Lloyds und seinen Konkurrenten werden". Die Aktie wird derzeit zum 0,8-fachen des Buchwerts gehandelt.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

.jpg)

.jpg)

.jpg)