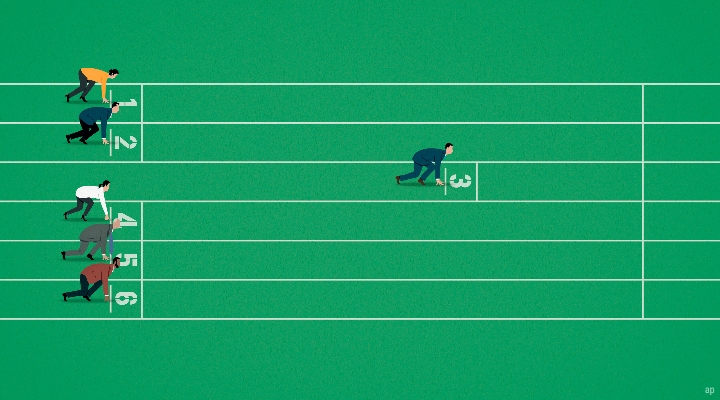

Aktiv gemanagte Fonds für chinesische Aktien stehen vor einer gewaltigen Herausforderung, wenn sie versuchen, ihre Benchmark zu schlagen.

In diesem Jahr waren bisher nur drei von 29 China-Aktienfonds besser als den MSCI China Index, der um 5,5% fiel. Das zeigen Daten von Morningstar. Die beiden Value-orientierten Fonds Fidelity China Focus und BOCIP China Value übertrafen den Index sowohl in der ersten Jahreshälfte 2023 als auch im Gesamtjahr 2022.

Von den 16 Greater China-Fonds, die in der Regel in Aktien aus Hongkong, dem chinesischen Festland und Taiwan investieren, erzielte nur der PineBridge FS - Greater China Eq eine Überrendite gegenüber dem MSCI Gold Dragon, der Benchmark der Kategorie. Der Index schaffte in den ersten sechs Monaten des Jahres 2023 eine Rendite von 0,9%. Im gleichen Zeitraum blieb der BGF Systematic China A-Shr Opps A2 trotz seiner flachen Rendite die einzige Strategie für A-Aktien, die im grünen Bereich lag und den MSCI China A Onshore Index schlagen konnte.

Wendet sich das Blatt gegen Wachstumsfonds?

Die positive Rendite zweier Value-Fonds geht auf die günstige Rallye in Value-Sektoren wie Finanzwerten und Energie zurück. Gleichzeitig entwickelte sich jedoch die anhaltende Outperformance von Value-Aktien zu einem erheblichen Gegenwind für eine größere Anzahl von Fonds.

Claire Liang, Senior Manager Research Analystin bei Morningstar, sagt: "Viele chinesische Aktienfonds sind wachstumsorientiert, weil die sich hier bietenden Chancen im Einklang mit dem Wachstumspfad der Wirtschaft stehen. Sie investieren in Internet-Aktien, innovative Arzneimittelhersteller sowie in Unternehmen, die vom Trend der letzten Jahre hin zu mehr Konsum profitieren."

Growth dagegen litt unter den regulatorischen Aufräumarbeiten. Vielmehr entwickelten sich die Sektoren Energie, Finanzen und Telekommunikation am besten. Viele Manager für chinesische Aktien hielten sich von diesen Bereichen aber fern und bevorzugten stattdessen Internet, Gesundheitswesen und Konsum.

Darüber hinaus handelt es sich bei den Outperformern wie Banken und Telekommunikationsbetreibern um staatliche Unternehmen, die von ausländischen Fondsgesellschaften eher gemieden werden. "Chinesische Offshore-Aktienmanager sind vorsichtig bei staatlichen Unternehmen, weil sie Unternehmen mit starken Managementteams, operativer Effizienz und solider Unternehmensführung bevorzugen, die sie verstärkt bei privaten Unternehmen finden", sagt Liang.

Die glanzlose Performance chinesischer Wachstumswerte wirkte sich zudem auf regionale Fonds aus. Laut Liang litten sogar Bottom-up-Strategien für Aktien aus Asien (ohne Japan) darunter. "Einige der von uns analysierten regionalen Fonds verzeichneten in den letzten Jahren einen negativen Beitrag ihrer chinesischen Aktien für das Portfolio", fügt sie hinzu.

Die Growth- und Value-Zyklen drehen sich weiter - keiner von beiden hält ewig

Auch wenn die Outperformance von Value-Aktien verführerisch sein mag und es verlockend ist, Renditen hinterherzujagen, sollten Investoren die langfristigen Anlageaussichten der chinesischen Aktienmärkte und die Eigenschaften der einzelnen Fondsvehikel berücksichtigen. Im Rückblick erinnert sich Liang daran, dass Value-Aktien 2019 unbeliebt waren, während Growth-Titel florierten.

Obwohl die jüngste Value-Rallye unter Anlegern viel diskutiert wurde, rät Liang davon ab, Entscheidungen ausschließlich auf der Grundlage der Vorhersage zu treffen, wann die Rallye enden wird oder Wachstumsaktien wieder in der Gunst der Anleger steigen. Sie sagt: "Es ist schwierig, den Markt zu timen, und noch schwieriger ist es, den Zeitpunkt einer Stilrotation korrekt vorherzusagen."

Ein Beispiel ist der Outperformer Fidelity China Focus, der mit Neutral bewertet ist. "Der Fonds profitierte in der Tat vom Rückenwind des Anlagestils und übertraf sowohl den Referenzindex als auch viele der Mitbewerber aus seiner Kategorie. Erwähnenswert ist zudem der kürzlich erfolgte Wechsel des Fondsmanagers", sagt Liang und führt an, dass Nitin Bajaj im Oktober letzten Jahres die Leitung der Strategie von Jing Ning übernommen hat.

"In der erst kurzen Amtszeit von Bajaj war die Performance sehr gut, und die Strategie übertraf sowohl den MSCI China Index als auch ihre Konkurrenten bei weitem. Das ist zwar ermutigend, aber Bajaj steht noch am Anfang", sagt Liang.

Zwar ist der Anlagestil nach wie vor auf Value ausgerichtet, aber der Wechsel des Managers führt laut Liang zu einigen Vorbehalten hinsichtlich der Investmentfähigkeit des Neuen im Bereich chinesischer Large-Cap-Aktien.

"China war ein wichtiger Alpha-Treiber von Bajijs regionaler Small-Cap-Strategie, aber seine Erfahrung mit chinesischen Large-Cap-Titeln ist begrenzt - und die sind nun einmal das wichtigste Marktsegment für den Fidelity China Focus", fügt sie hinzu. Infolgedessen wurden das People- und das Process-Rating des Fidelity China Focus im August von überdurchschnittlich auf durchschnittlich herabgestuft.

Investieren in China: Sind aktive Fonds immer noch der richtige Weg?

Trotz der kurzfristigen Wertentwicklung glaubt Liang, dass aktive Manager gut positioniert sind, um langfristig Überrenditen zu erzielen, insbesondere auf dem A-Shares-Markt des chinesischen Festlandes.

Bei der Bewertung eines Fonds brücksichtigt die Morningstar-Methode die drei Säulen People, Process und Parent, wobei die Komponente People für chinesische Aktienfonds besonders wichtig ist.

Liang sagt: "Wir sind nach wie vor der Meinung, dass es angesichts der Breite und Tiefe des Marktes viele Chancen für Überrenditen in China gibt, die aktive Manager entdecken können. Am deutlichsten ist das am Onshore-Markt für A-Aktien zu beobachten". In jüngster Zeit haben einige ausländische Manager ihre Kapazitäten im Investment-Research aufgestockt, um bei weniger beachteten Aktien mit geringerer Marktkapitalisierung nach Möglichkeiten für Alpha zu suchen.

Im Juli gab es fünf Fonds mit einer Top-Bewertung durch unsere Analysten.

Bei chinesischen Aktien haben der Schroder ISF China Opps und der FSSA China Growth ein Gold-Rating. Grund sind ihre hohen People- und Process-Ratings. Der JPM China A (dist) hat ein Silber-Rating, unterstützt durch ein überdurchschnittliches People- und Process-Rating.

Bei Aktienfonds für Greater China ist der mit Gold bewertete Schroder ISF Greater China die am besten bewertete Strategie mit Top-Ratings für People und Process. Von den mit Silber bewerteten FSSA Greater China Growth und FSSA Regional China ist das Morningstar Manager Research Team ebenfalls überzeugt.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.