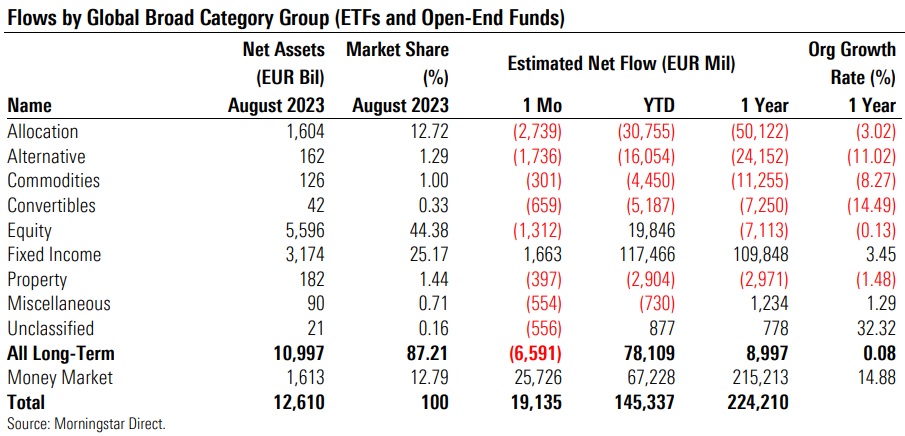

Nach positiven Mittelflüssen im Juli verzeichneten die in Europa domizilierten langfristigen Fonds im August Nettoabflüsse in Höhe von 6,6 Mrd. EUR, was die negative Stimmung der Anleger widerspiegelt, die durch die wirtschaftliche Unsicherheit und die Inflation verursacht wird.

Globale Aktien fielen im August aufgrund von Sorgen über eine erneute Schwäche des chinesischen Immobiliensektors. Auch die chinesischen Wirtschaftsdaten enttäuschten weiterhin, und die Schwellenländer entwickelten sich schlechter als die Industrieländer. Gleichzeitig stiegen die Renditen von Staatsanleihen, so dass die Kurse fielen.

Im vergangenen Monat verzeichneten Aktienfonds Nettoabflüsse in Höhe von 1,3 Mrd. EUR, das zweitschlechteste Monatsergebnis seit Oktober 2022 (auf Jahressicht nahmen Aktienstrategien immer noch 19,9 Mrd. EUR ein). Wie bereits in den letzten Monaten (mit Ausnahme des Monats Juni) zu beobachten, waren die Abflüsse ausschließlich aktiv verwalteten Produkten zuzuschreiben, die 11,8 Mrd. EUR verloren, während passive Aktienfonds beeindruckende 10,5 Mrd. EUR anzogen.

Besonders betroffen waren chinesische Aktienfonds und chinesische A-Aktien-Fonds, die jeweils 1,1 Mrd. EUR verloren. Andererseits zogen US-amerikanische Large-Cap-Mischfonds in diesem Monat 6,4 Mrd. EUR an.

Rentenfonds verzeichneten den zehnten Monat in Folge positive Zuflüsse, wenngleich diese im August gegenüber den Vormonaten stark rückläufig waren (1,7 Mrd. EUR Nettozuflüsse gegenüber einer Spanne von 9 bis 17 Mrd. EUR in den letzten vier Monaten). Im August betrafen die meisten dieser Zuflüsse Fonds, die in Euro- und Dollar-Staatsanleihen sowie in globalen Anleihen engagiert waren.

Mischfonds-Strategien wurden im August am stärksten in Mitleidenschaft gezogen, und die Anleger zogen 2,7 Mrd. EUR ab. Diese Fonds hatten seit Mai 2022 nur drei Monate mit positiven Nettozuflüssen zu verzeichnen. Im August waren moderate ausgewogene und flexible Euro-Strategien, die weltweit investieren, am stärksten betroffen. Alternative Fonds verzeichneten den 16. Monat in Folge Nettorücknahmen.

Auch Rohstofffonds hatten einen schlechten Monat: Sie verloren im August 301 Mio. EUR. Dies war hauptsächlich auf die 369 Mio. EUR zurückzuführen, die aus Edelmetallprodukten abgezogen wurden, bei denen es sich größtenteils um börsengehandelte Rohstoffe (ETC) auf Gold handelt.

Das Vermögen langfristiger Fonds mit Sitz in Europa ging Ende August auf 10,997 Billionen Euro zurück, gegenüber 11,146 Billionen Euro am 31. Juli.

Aktiv

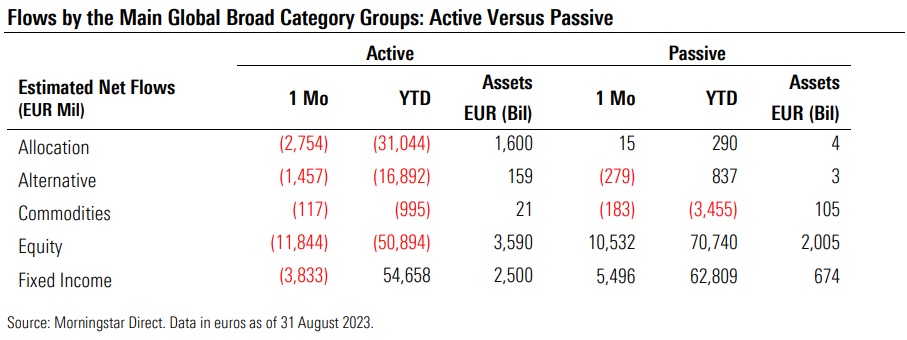

Aktiv versus passiv

Langfristige Indexfonds verzeichneten im August Zuflüsse in Höhe von 14,8 Mrd. EUR, während aktiv verwaltete Fonds Nettoabflüsse in Höhe von 21,6 Mrd. EUR hinnehmen mussten. (Die nachstehende Tabelle enthält nur die wichtigsten großen Kategorien.) Im vergangenen Monat verzeichneten nur Rohstoff- und alternative Fonds sowohl bei passiven als auch bei aktiven Strategien Abflüsse.

Der Marktanteil langfristiger Indexfonds stieg im August 2023 auf 25,65% gegenüber 23,52% im August 2022. Unter Einbeziehung der Geldmarktfonds, die eine Domäne der aktiven Manager sind, lag der Marktanteil der Indexfonds bei 22,38%, gegenüber 20,79% 12 Monate zuvor.

Die Welle des nachhaltigen Investierens

Fonds, die in den Anwendungsbereich von Artikel 8 der Verordnung über die Offenlegung nachhaltiger Finanzprodukte fallen, verzeichneten im August Nettoabflüsse in Höhe von 10,8 Mrd. EUR, das zweitschlechteste Monatsergebnis der letzten 10 Monate. Aktien- und Allokationsprodukte waren dabei die größten Verlierer.

Gleichzeitig verzeichneten Fonds, die unter Artikel 9 (dunkelgrüne" Strategien) fallen, im August Nettozuflüsse in Höhe von 200 Mio. EUR.

Was das organische Wachstum betrifft, so verzeichneten die Artikel 9-Fonds im bisherigen Jahresverlauf eine organische Wachstumsrate von 3,26%. Die Produkte der Gruppe der Artikel 8 verzeichneten im gleichen Zeitraum ein organisches Wachstum von 0,10%, ein geringeres Ergebnis als bei den nicht nachhaltigen Fonds (laut SFDR). Zwischen Januar und August verzeichneten Fonds, die nicht unter Artikel 8 oder Artikel 9 fallen, durchschnittliche organische Wachstumsraten zwischen 0,49% und 1,51%.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

.jpg)

.jpg)