Mehr als ein Drittel der aktiven Aktienmanager schnitten im letzten Einjahreszeitraum besser ab als ihre passiven Pendants. Aktive Rentenmanager schnitten sogar noch besser ab: 62,7 % übertrafen im Durchschnitt ihre passive Alternative.

Dies zeigt das aktuelle Morningstar Active/Passive Barometer, das halbjährlich erscheint. Untersucht wird die Performance von in Europa domizilierten aktiven Fonds im Vergleich zu ihren passiven Pendants in den jeweiligen Morningstar-Kategorien Europa, Asien und Afrika. Die Studie umfasst fast 26.000 aktive und passive Fonds mit Sitz in Europa, die rund 6,3 Billionen Euro an Vermögenswerten verwalten, was etwa der Hälfte des gesamten europäischen Fondsmarktes entspricht.

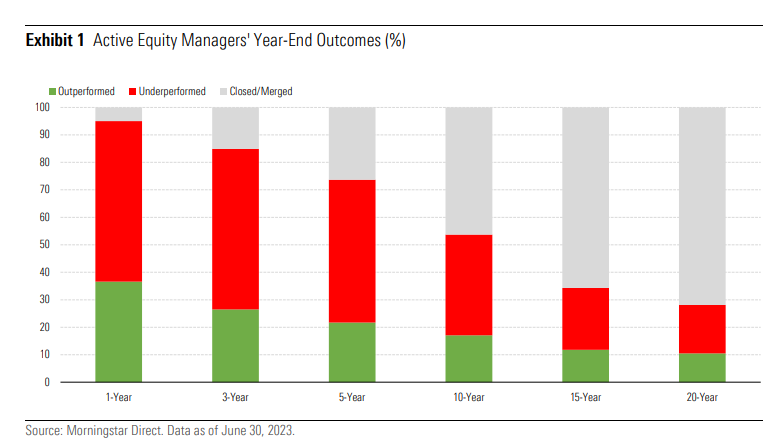

Die erste Hälfte des Jahres 2023 war für die Aktienmärkte der Industrieländer positiv, während die Schwellenländer zurückblieben. Im Durchschnitt übertrafen 36,6 % der aktiven europäischen Aktienmanager in den 43 von Morningstar analysierten Aktienkategorien den durchschnittlichen passiven Fonds im Einjahreszeitraum bis Ende Juni 2023. Dies war ein Anstieg gegenüber 33,6% zum Jahresende 2022 und 30,4% ein Jahr zuvor.

"Typischerweise sind die Erfolgsquoten aktiver Manager in Aktienkategorien, die sich auf das Mid-Cap- und Small-Cap-Segment des Spektrums konzentrieren, höher als in Large-Cap-Kategorien", sagt Dimitar Boyadzhiev, Senior Analyst von Morningstar Passive Strategies Research in Europa. "Aktive Fonds haben auch höhere Erfolgschancen in Aktienkategorien, in denen das durchschnittliche Engagement der passiven Peers strukturell auf einen bestimmten Wirtschaftssektor ausgerichtet oder bei einzelnen Namen kopflastig ist."

Nicht alle aktiven Fondsmanager konnten sich allerdings im vergangenen Jahr an den höheren Erfolgsquoten beteiligen. Nur 19,4 % der aktiven Manager in der Kategorie der Large Cap-Fonds der Eurozone erzielten im Zwölfmonatszeitraum bis Ende Juni 2023 eine bessere Performance als ihre passiven Konkurrenten, ein deutlicher Rückgang gegenüber 44,1 % im Jahr zuvor. Das Jahr 2023 begann für die Eurozone vielversprechend, angetrieben von der Dynamik des Technologiesektors. Doch mit den Zinserhöhungen der Europäischen Zentralbank verlagerte sich das Geschehen auf die Risiken einer wirtschaftlichen Abschwächung, und die Portfolio-Manager gerieten in unruhiges Fahrwasser.

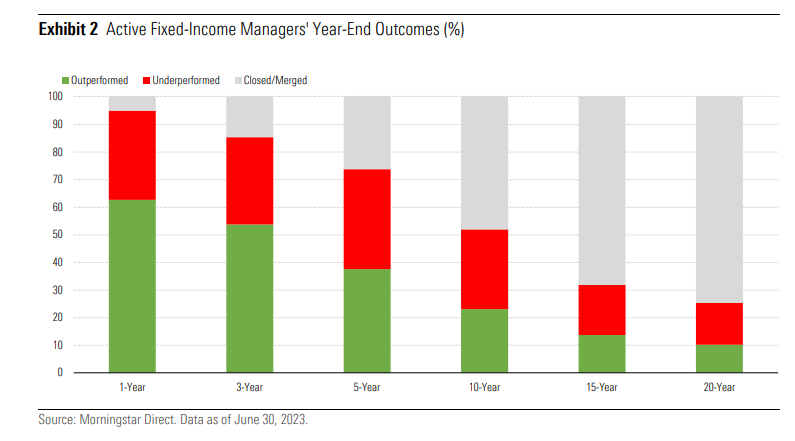

Aktive Anleihemanager schneiden noch besser ab

Auch die Anleihemärkte gewannen in der ersten Jahreshälfte 2023 wieder an Stärke, wobei steigende Renditen die Nachfrage nach Staatsanleihen der Industrieländer und Unternehmensanleihen mit Investment-Grade-Rating antrieben. Die Marktteilnehmer begannen auch, sich auf einen möglichen Höchststand der Zinssätze einzustellen. Infolgedessen verlagerte sich der Schwerpunkt der Anleger vom kurzen zum längeren Ende des Laufzeitenspektrums. Vor diesem Hintergrund übertrafen 62,7% der aktiven Anleihemanager in den 24 von Morningstar analysierten Kategorien im Einjahreszeitraum bis Ende Juni ihre passive Alternative, gegenüber 55,5% Ende 2022 und 46,2% im Jahr zuvor.

In der Kategorie der EUR-Staatsanleihen stieg die einjährige Erfolgsquote der aktiven Fondsmanager von 38 % im Vorjahr auf 66,3 %, und in der Kategorie der EUR-Unternehmensanleihen lag die einjährige Erfolgsquote bei 78,7 % und damit deutlich höher als im Vorjahr (27,1 %). Auch ihre Pendants in den Kategorien GBP-Staats- und Unternehmensanleihen verbesserten sich.

Passive Fonds sind immer noch die langfristigen Gewinner

"Während der allgemeine Anstieg der kurzfristigen Erfolgsquoten aktiver Manager ermutigend ist, bleibt das langfristige Bild eindeutig zugunsten passiver Fonds", so Boyadzhiev. "Im Durchschnitt gelang es nur 17,1 % der aktiven Aktienmanager und 23,1 % der aktiven Rentenmanager, ihre passive Alternative im Zehnjahreszeitraum bis Ende Juni 2023 zu schlagen."

Außerdem zeigt das Morningstar Active/Passive Barometer, dass passive Fonds tendenziell länger überleben. In der 10-Jahres-Spanne bis Ende Juni 2023 überlebten durchschnittlich 53,7 % der aktiven Aktienfonds, während 63 % der indexnahen Fonds überlebten. Ein ähnlicher Trend zeigt sich bei den festverzinslichen Wertpapieren, wo 52 % der aktiven Fonds überlebten, gegenüber 60,8 % der passiven Fonds. Die Überlebenswahrscheinlichkeit eines Fonds hängt eng mit seiner Erfolgsquote zusammen. "Der Hauptgrund, warum die meisten aktiven Fonds scheitern, ist ihre kurze Lebensdauer, die oft auf eine unterdurchschnittliche Performance zurückzuführen ist", so Bojadschiew.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.