Das Wichtigste in Kürze:

- Die Gesamtzuflüsse in ETFs stiegen im dritten Quartal.

- Bei den Aktien wurden Strategien für die USA, globale Märkte und Energie bevorzugt.

- ARK betritt den europäischen Markt.

- Aktive ETFs gewinnen an Fahrt.

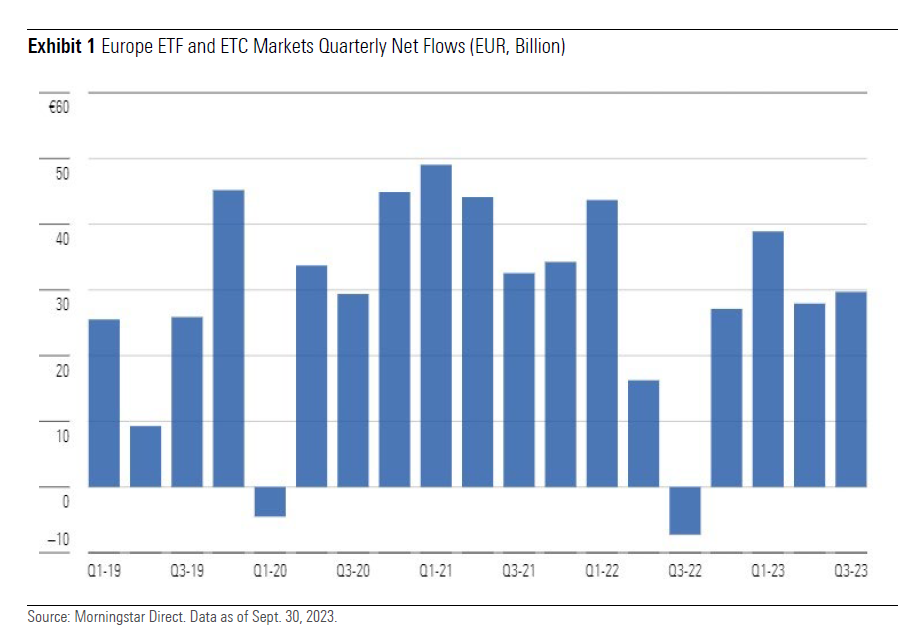

Der europäische Markt für Exchange Traded Funds (ETFs) und Exchange Traded Commodities (ETCs) hat dem Stimmungsumschwung an den Kapitalmärkten standgehalten. Im dritten Quartal 2023 waren die Nettozuflüsse mit 29,7 Milliarden Euro positiv und verzeichneten einen Anstieg im Vergleich zweiten Quartal (27,9 Milliarden). Aufgrund der Rückgänge bei Aktien und Anleihen veränderte sich das Gesamtvermögen jedoch kaum von 1,49 Milliarden auf nun 1,5 Milliarden Euro.

Im Laufe des Quartals zeichneten sich einige Trends ab, die den ETF-Markt in der zweiten Jahreshälfte beeinflussen könnten, wobei jedoch der Konflikt in Israel und die dadurch verursachte Unsicherheit die Lage ändert. Insgesamt haben wir sechs Trends identifiziert:

1) Die Zuflüsse in Aktien-ETFs haben zugenommen, obwohl die Märkte gefallen sind.

2) Anleger tendieren zu Aktien aus dem Energiesektor, während sie aus Finanzwerten aussteigen.

3) Unter den börsengehandelten Rentenfonds haben Staatsanleihen den Vorrang.

4) Auf dem ETF-Markt erscheinen vermehrt Fonds mit fester Laufzeit.

5) Die Zuflüsse in nachhaltige ETFs gehen zurück, es besteht jedoch Interesse an grünen Anleihen.

6) Neue Player konzentrieren sich auf aktive ETFs.

1) Aktien-ETFs sind gefragt

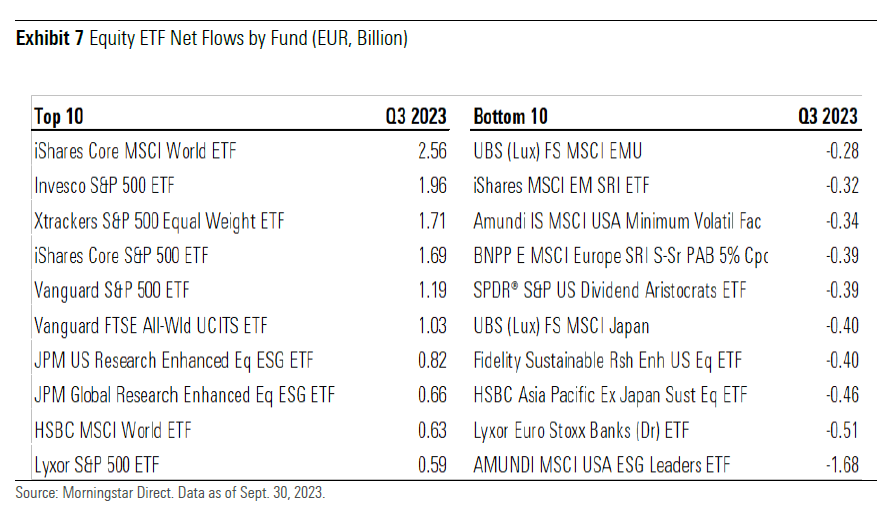

Im dritten Quartal sammelten Aktien-ETFs netto 19 Milliarden ein, mehr als in den vorangegangenen drei Monaten (12,5 Milliarden), obwohl der globale Aktienmarkt die Periode mit einem Rückgang abschloss (-0,36 % in Euro laut Morningstar Global Index). Eine besondere Präferenz zeigten Anleger für börsengehandelte Fonds, die auf die US-amerikanischen und globalen Märkte spezialisiert sind.

2) Rein in Energie und raus aus Banken

Auf Sektorebene konzentrierten sich die Anleger auf Aktienfonds im Energiesektor (+50 Milliarden Euro), in einer Zeit, in der die Kurse der Ölunternehmen durch den Anstieg des Rohölpreises beeinflusst gewannen. Allerdings ist es wichtig, sich an die Korrelation zu erinnern: Zwischen dem Aktienkurs und der Entwicklung des Rohölpreises kann es erhebliche Unterschiede geben.

Bei den auf Finanztitel spezialisierten Fonds kam es dagegen im dritten Quartal zu Abflüssen in Höhe von 1,1 Milliarden Euro. „Rasch steigende Zinssätze haben zur soliden Leistung des Bankensektors im vergangenen Jahr beigetragen, aber die Anleger scheinen sich jetzt mehr Sorgen über die negativen Auswirkungen einer längeren Phase hoher Zinssätze auf die Kreditnachfrage zu machen“, kommentiert José Garcia-Zarate, stellvertretender Direktor für die Forschung zu passiven Strategien bei Morningstar.

3) Staatsanleihen-ETFs

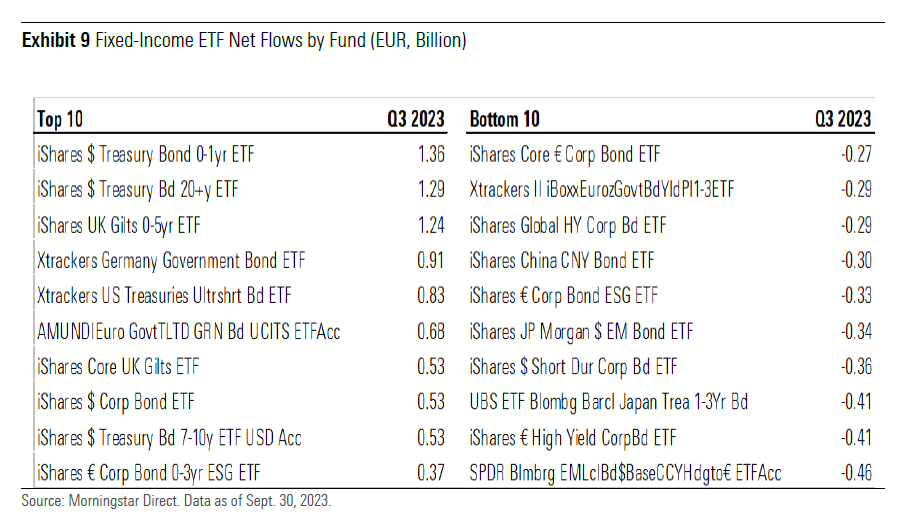

Anleihen-ETFs haben im dritten Quartal 12,2 Milliarden Euro eingesammelt, weniger als in den drei Monaten zuvor. Der Großteil der Zuflüsse floss in passive Fonds, die auf Staatsanleihen in Euro (3,2 Milliarden) und US-Dollar (3,2 Milliarden) spezialisiert waren.

„In einem allgemeinen Kontext des wachsenden Pessimismus und der Revision der geldpolitischen Erwartungen versuchten Anleger, sich im kürzesten Segment der Zinskurve zu positionieren. Tatsächlich sind viele der führenden Anleihen-ETFs des Quartals Alternativen zu Bargeld.“

4) ETF mit fester Laufzeit

Unter den Top 10 der Anleihekategorien finden wir Laufzeit-ETFs mit Zuflüssen von 300 Millionen. Ähnlich wie Laufzeitfonds haben diese Instrumente eine feste Laufzeit, die auf die Anleihen im Portfolio abgestimmt ist. Bei Fälligkeit erhalten die Zeichner einen Betrag, der dem Wert des Anteils entspricht. Darüber hinaus besteht die Möglichkeit regelmäßiger Kupons. In den USA gibt es sie bereits seit einem Jahrzehnt, nun sind sie auch in Europa angekommen. Im August brachte iShares seine erste Serie mit dem Namen iBonds auf den Markt.

5) Weniger Zuflüsse in ESG-ETFs

Die Zuflüsse in nachhaltige ETFs sanken von 10,6 Mrd. EUR im zweiten Quartal auf 7,2 Mrd. EUR Ende September. Auf sie entfielen 24,3 % der gesamten Indexfondszuflüsse, gegenüber 38 % im vorigen Dreimonatszeitraum. Der Zeichnungsrückgang betraf sowohl Aktien als auch Anleihen, aber bei letzteren ist es interessant, dass auf Euro lautende Staatsanleihen etwa eine Milliarde anzogen, von denen 700 Millionen auf den Amundi Euro Government Tilted Green Bond ETF entfielen. Der Fonds bildet einen Index nach, der zu mindestens 30 Prozent aus grünen Anleihen besteht.

"Die Integration von ESG-Kriterien in den Markt für Staatsanleihen ist nach wie vor eine Herausforderung. Daher ist es nicht überraschend, dass Anleger grüne Anleihen als Alternative nutzen, um ihrer Staatsanleihenallokation einen nachhaltigen Fußabdruck zu verleihen", kommentiert Garcia-Zarate.

6) Neue Player für aktive ETFs

Im September wurde die europäische ETF-Branche von der Tatsache aufgerüttelt, dass Ark Invest, das von Cathie Wood gegründete Unternehmen, durch den Kauf von Rize in den europäischen Markt einsteigt. Dies wird es dem amerikanischen Unternehmen ermöglichen, eine OGAW-Reihe aktiv verwalteter thematischer ETFs zu schaffen und sich dabei auf das Vertriebs- und Regulierungs -Know-how von Rize zu verlassen.

Aktive ETFs scheinen heute die praktikabelste Strategie auf dem europäischen Markt zu sein. "Obwohl es sich hier immer noch um einen Nischenbereich handelt, der etwa 2 Prozent des gesamten in europäische ETFs investierten Vermögens ausmacht, werden aktive ETFs immer beliebter. Tatsächlich sehen Manager, die auf dem alten Kontinent Fuß fassen wollen, aktive ETFs wahrscheinlich als den offensichtlichen Einstiegspunkt in einen Markt, in dem der Platz für klassischere passive Anbieter eher begrenzt ist", erklärt Garcia-Zarate. "Im September kündigte Robeco beispielsweise an, dass es 2024 auf dem europäischen ETF-Markt debütieren und sich auf aktive Strategien konzentrieren wird, die auf seiner Expertise in nachhaltigen Anlagen basieren."Ein weiterer Vermögensverwalter, der sich auf aktive ETFs spezialisiert hat, ist JPMorgan. Sie verzeichneten im dritten Quartal einen Anstieg der Mittelzuflüsse auf 2,1 Mrd. gegenüber 1,1 Mrd. Euro in den vorangegangenen drei Monaten. JPMorgan kündigte außerdem kürzlich Pläne zur Erweiterung der Produktpalette an.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.