Wasserstoff wird als Energiequelle in den nächsten Jahren exponentiell wachsen, aber ist jetzt der richtige Zeitpunkt, um einzusteigen?

Nach den Prognosen des Hydrogen Council wird Wasserstoff bis 2050 18% des weltweiten Energiebedarfs decken, was eine Verachtfachung des weltweiten Wasserstoffmarktes bedeutet. Die Internationale Energieagentur schätzt, dass Wasserstoff bis 2050 10% des weltweiten Energiebedarfs decken wird, was eine Verdreifachung gegenüber dem heutigen Stand bedeuten würde.

Warum ist das Interesse an Wasserstoff so groß? Einer der Hauptgründe sind Umweltaspekte. Ziel des Pariser Abkommens ist es, die weltweiten Treibhausgasemissionen deutlich zu reduzieren, um die Erderwärmung auf weniger als 2°C im Vergleich zum vorindustriellen Niveau zu begrenzen. Wasserstoff hat das Potenzial, die globalen CO2-Emissionen zu reduzieren, insbesondere die des Verkehrssektors.

Die Morningstar-Analysten erwarten ein weiterhin starkes Wachstum der Investitionen in sauberen Wasserstoff, sind aber weniger optimistisch als der Konsens. Sie sind der Meinung, dass einige Hindernisse beseitigt werden müssen, um den Übergang zu einer Wasserstoffwirtschaft zu erleichtern, wie z. B. die hohen Kosten für die Herstellung und den Vertrieb von sauberem Wasserstoff.

Damit sauberer Wasserstoff kostenmäßig im Wettbewerb bestehen kann, bedarf es außerdem eines erheblichen Ausbaus der Wasserstoffinfrastruktur und politischer Unterstützung. Auch wenn sie glauben, dass Wasserstoff einen Weg zur Dekarbonisierung der Wirtschaft bietet, betonen sie den Unterschied zwischen den verschiedenen Wasserstofftypen. Dekarbonisierung erfordert eine Verlagerung weg von grauem hin zu blauem und grünem Wasserstoff.

Billiger machen

"Sauberer Wasserstoff ist zu einem Schlüsselelement der Dekarbonisierungsstrategien vieler Regierungen geworden", sagt Krzysztof Smalec, Aktienanalyst bei Morningstar.

Die Europäische Union schätzt, dass sich die kumulierten Investitionen in Wasserstoff bis 2050 auf €180 bis €470 Milliarden belaufen könnten, und China erwartet, dass Wasserstoff bis 2050 10% seines Energieversorgung ausmachen wird. Die Vereinigten Staaten haben sich zwar noch nicht auf eine offizielle Strategie auf Bundesebene festgelegt, aber Smalecs ist der Meinung, dass ihre künftigen Infrastrukturausgaben auch Investitionen in Wasserstoff umfassen könnten.

Die erste Herausforderung, um Wasserstoff wettbewerbsfähig zu machen, ist die Senkung der Produktionskosten, fügt er hinzu. Grüner Wasserstoff, der aus erneuerbaren Energiequellen wie Sonne oder Wind erzeugt wird, ist mindestens zwei- bis dreimal so teuer wie grauer Wasserstoff, der aus fossilen Brennstoffen hergestellt wird. Blauer Wasserstoff hingegen ist bei der Produktion etwa genaus so teuer und bietet je nach Technologie zur Kohlenstoffabscheidung eine Emissionsreduzierung von 60% bis 95%.

Ausgehend von diesen Überlegungen besteht die beste Möglichkeit, von dem langfristigen Trend zu profitieren, nach Ansicht der Morningstar-Analysten darin, auf Industriegasunternehmen zu setzen, weil sie etablierte Akteure in der Produktion und im Vertrieb von konventionellem Wasserstoff sind.

Die von uns analysierten Aktien der Gasindustrie entwickelten sich im Jahr 2023 unterschiedlich. Das französische Unternehmen Air Liquide ist um 28% gestiegen (Stand: 27. November in EUR) und wird nun zu einem Kurs/Fair Value-Verhältnis (P/FV) von 1,15 gehandelt. Die Aktien von Linde verzeichneten einen Kursanstieg von 29% (in USD) und entsprechen nun fast unserer Bewertung, während Air Products and Chemicals in Bezug auf seinen fairen Wert von $314 einen Abschlag von mehr als 10% aufweist, nachdem die Aktien im bisherigen Jahresverlauf um 115% (in USD) gefallen sind.

Hier die Meinung von Krzysztof Smalec, Aktienanalyst bei Morningstar, zu drei Aktien des Sektors:

Air Products and Chemicals (APD)

Mit einem Umsatzanteil von mehr als 20% im Bereich Wasserstoff ist Air Products and Chemicals der größte Wasserstofflieferant der Welt und das Unternehmen mit dem höchsten Wasserstoffanteil unter den drei von uns beobachteten Unternehmen. Wir gehen davon aus, dass das Wasserstoff-Engagement von Air Products deutlich zunehmen wird, da das Unternehmen mehrere milliardenschwere Megaprojekte für blauen und grünen Wasserstoff angekündigt hat, die in den nächsten Jahren in Betrieb gehen sollen. Bis 2035 könnte Wasserstoff 70% bis 80 % seines Umsatzes ausmachen.

Wir gehen davon aus, dass die neuen Investitionen zu einem starken Wachstum führen und dem Unternehmen helfen werden, seinen bereinigten Gewinn pro Aktie in den nächsten fünf Jahren mehr als zu verdoppeln. Wir sind übrigens der Meinung, dass sich der Markt zunehmend von der Ankündigung neuer Projekte auf deren Ausführung konzentrieren wird und die Unsicherheit bei Verzögerungen die Aktie belasten könnte.

Air Liquide (AI)

Air Liquide erwirtschaftete im Jahr 2022 einen Umsatz von rund €30 Milliarden und beliefert eine Vielzahl von Branchen, darunter Chemie, Energie, Gesundheitswesen, Lebensmittel, Getränke und Elektronik.

Air Liquide ist der zweitgrößte Industriegasversorger der Welt und profitiert davon, in einer Branche tätig zu sein, die aufgrund hoher Umstellungskosten einen Economic Moat aufweist. Obwohl es sich bei Industriegasen im Wesentlichen um Rohstoffe handelt, sind sie in vielen Industriezweigen ein wichtiger Faktor. Da Gas in der Regel nur einen Bruchteil der Gesamtkosten ausmacht, sind die Kunden oft bereit, einen Aufschlag zu zahlen und langfristige Verträge mit renommierten Versorgern abzuschließen, um eine ununterbrochene Lieferung sicherzustellen.

Aus diesem Grund haben börsennotierte Unternehmen für Industriegase in der Vergangenheit Renditen erwirtschaftet, die über ihren Kapitalkosten lagen, und wir glauben, dass diese lukrativen Gewinne auch in Zukunft anhalten werden. Mehr als 40% der Investitionsmöglichkeiten von Air Liquide stehen im Zusammenhang mit der Energiewende, einschließlich kohlenstoffarmen Wasserstoffs sowie der Kohlenstoffabscheidung und -speicherung. Wir gehen davon aus, dass die Möglichkeiten des Unternehmens bei Wasserstoff ein bedeutender Umsatztreiber sein werden, nachdem Air Liquide kürzlich Pläne vorgestellt hat, in den nächsten 15 Jahren rund €8 Milliarden in kohlenstoffarmen Wasserstoff zu investieren. Das Management geht davon aus, dass sich der Wasserstoffumsatz des Unternehmens durch diese Investitionen bis 2035 verdreifachen wird, und zwar von rund €2 Milliarden im Jahr 2020 auf €6 Milliarden.

Linde (LIN)

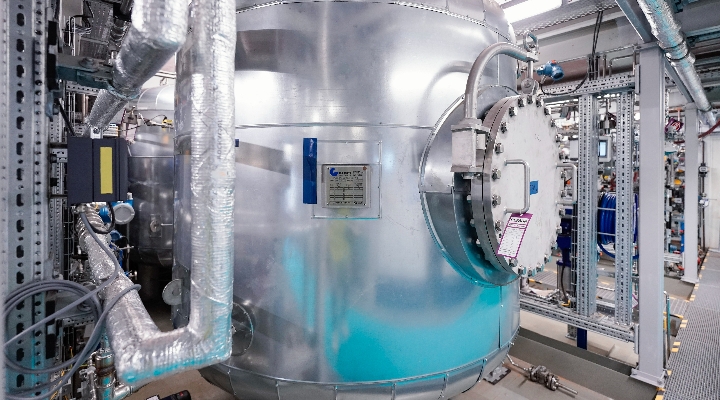

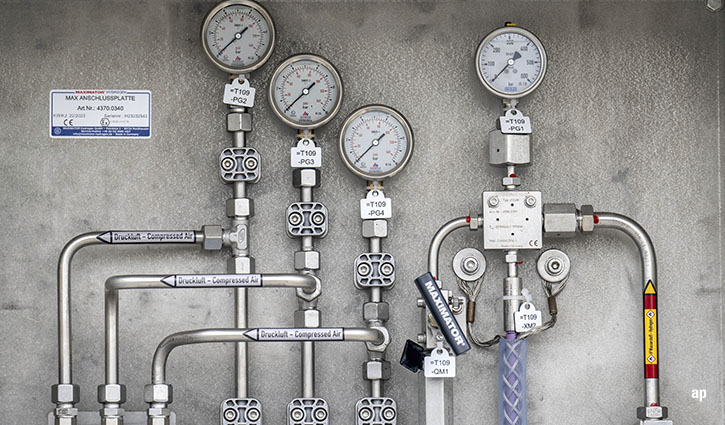

Linde ist der größte Industriegaselieferant der Welt und in über 100 Ländern vertreten. Die wichtigsten Produkte des Unternehmens sind atmosphärische Gase (u. a. Sauerstoff, Stickstoff und Argon) und Prozessgase (u. a. Wasserstoff, Kohlendioxid und Helium) sowie Ausrüstungen für die Herstellung von Industriegasen.

Die Nachfrage nach Industriegasen ist stark mit der Industrieproduktion korreliert. Auch wenn das organische Umsatzwachstum weitgehend von der globalen Wirtschaftslage abhängt, verzeichnete Linde im dritten Quartal ein Umsatzwachstum von 3% im Vergleich zum Vorjahr und einen Anstieg der operativen Marge um 400 Basispunkte. Das Unternehmen hob seine Prognose für das bereinigte Ergebnis je Aktie für das Gesamtjahr auf $14,00 bis $14,10 (von $13,80 bis $14,00) an, so dass wir unsere Fair Value-Schätzung von $379 auf $393 erhöht haben.

Linde hat eine Multi-Millionen-Dollar-Investition in den Aufbau einer Wasserstoffinfrastruktur in Südkorea angekündigt und verfügt über ein umfassendes Portfolio an blauen Wasserstofflösungen, die dem Unternehmen unserer Meinung nach helfen werden, sich seinen Anteil an den Chancen zu sichern, die dieser Bereich bietet.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.