Viele Anleger wissen, dass physisches Gold als Schmuck gefragt ist und bei Marktunsicherheiten und Währungsabwertungen als Wertaufbewahrungsmittel dient. Außerdem weist es eine geringe Korrelation mit anderen Anlageklassen auf und bietet eine Absicherung in Zeiten hoher Inflation.

Doch wie sieht es mit Gold- und Edelmetallaktien aus?

Das Quantitative Research Team von Morningstar hat diese Frage in einem aktuellen Bericht eingehend analysiert. Hier sind ihre Schlussfolgerungen.

Arten von Bergbauaktien

Es gibt vier Arten von Unternehmen, die im Ökosystem der Edelmetalle tätig sind, und vier Tätigkeitsbereiche: 1) Exploration und Erschließung; 2) Bergbau und Produktion (M&P); 3) Gewinnung, Raffination, Investitionen, Lizenzgebühren und Streaming; und 4) Ausrüstung und Dienstleistungen.

Etwa 47 % dieser Unternehmen sind aktiv an der Exploration und Erschließung von Edelmetallen beteiligt, während weitere 41 % mit Bergbau- und Produktionsaktivitäten verbunden sind.

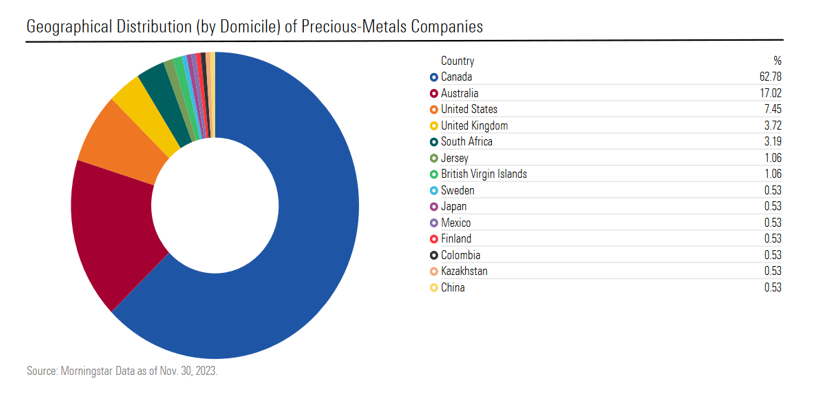

Viele Anleger gehen davon aus, dass sich die Minen in den Entwicklungsländern befinden. Edelmetallunternehmen sind jedoch hauptsächlich in Kanada und Australien angesiedelt, da dort die Rohstoffe verfügbar sind und die Unternehmen eine lange Tradition in der Exploration und Produktion haben.

Minen, aber keine Moats

Die meisten Unternehmen in diesem Ökosystem verfügen über keinen Economic Moat, da die erfolgreiche Exploration, die geologischen Herausforderungen und die erheblichen Umweltauswirkungen mit Unsicherheit behaftet sind. Außerdem haben die Unternehmen keine Preissetzungsmacht und stehen vor Herausforderungen wie Brennstoffkosten, Arbeitskräftemangel und schwankenden Rohstoffpreisen.

Der Bergbau ist kapitalintensiv und weist eine geringe Kapitalrendite auf. Es ist unwahrscheinlich, dass die Unternehmen eine wirtschaftliche Rendite erwirtschaften, die über den Kapitalkosten liegt, es sei denn, die Goldpreise sind wesentlich höher. Diese Herausforderungen verhindern die Schaffung eines soliden wirtschaftlichen Burggrabens.

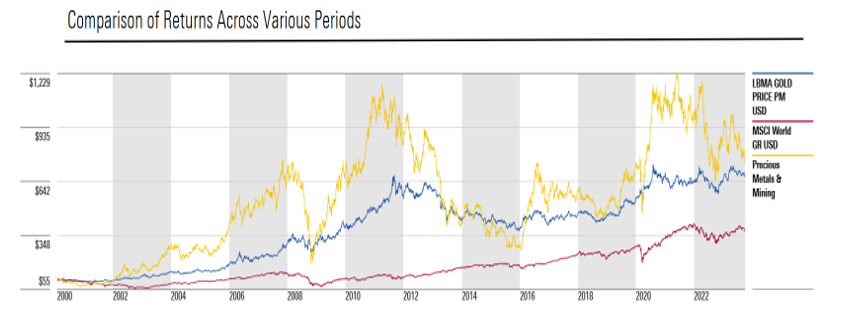

Außergewöhnliche Renditen, aber auch Volatilität

Dennoch haben die Edelmetallunternehmen als Gruppe auf lange Sicht außergewöhnliche Renditen erzielt. Während der Hausse können diese Unternehmen ihre operative Hebelwirkung einsetzen, um ihre Gewinne zu maximieren. Ihre Volatilität in Zeiten von Marktturbulenzen kann jedoch potenzielle Kunden davon abhalten, diese Aktien in ihrem Portfolio zu halten.

Korrelation, Inflation

Wie steht es um die Korrelation mit anderen Vermögenswerten? Zwischen Edelmetall- und Rohstoffen, US Real Estate Investment Trusts und den Renditen des Aktienmarktes besteht eine recht hohe Korrelation. Die geringe Korrelation mit festverzinslichen Wertpapieren und die negative Korrelation mit dem Dollar-Index bieten hier jedoch eine gewisse Entlastung.

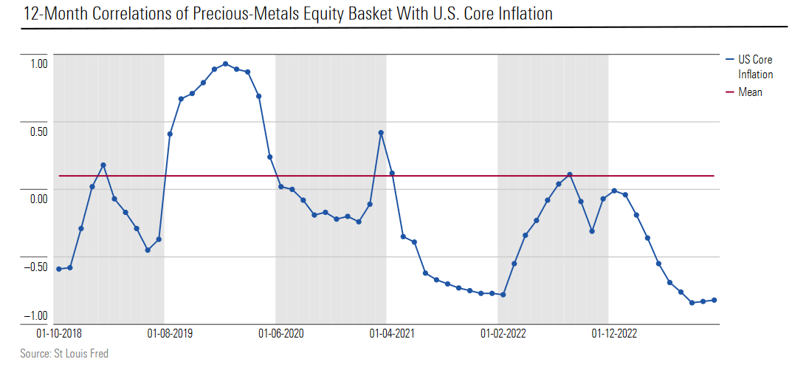

Der Zusammenhang mit der Inflation wird in der folgenden Grafik veranschaulicht, die die rollierende 12-Monats-Korrelation zwischen der US-Kerninflation und einem Edelmetallaktienkorb über die letzten fünf Jahre zeigt. Die horizontale Linie zeigt den historischen Korrelationsdurchschnitt von 2000 bis 2023. Der Korb schnitt während der Coronavirus-Pandemie gut ab, da die Korrelationen zu sinken begannen. Während der Baisse im Jahr 2022 begannen sich die Korrelationen jedoch zu steigen (d. h. sie wurden weniger negativ), was zu einem Anstieg der Erträge des Edelmetallkorbs führte.

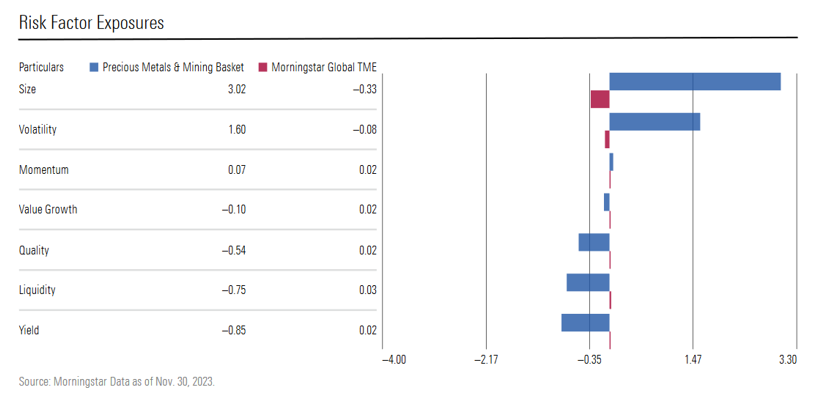

Der Besitz von Edelmetallminen-Unternehmen hat Vorteile, birgt aber auch Risiken. Es liegt auf der Hand, dass der Sektor ein Übermaß an Small-Cap-Unternehmen mit hoher Volatilität aufweist, aber Liquidität, Qualität und Rendite bieten weiterhin Chancen. Angesichts dieser Faktoren können sie einen Platz in den Portfolios haben.

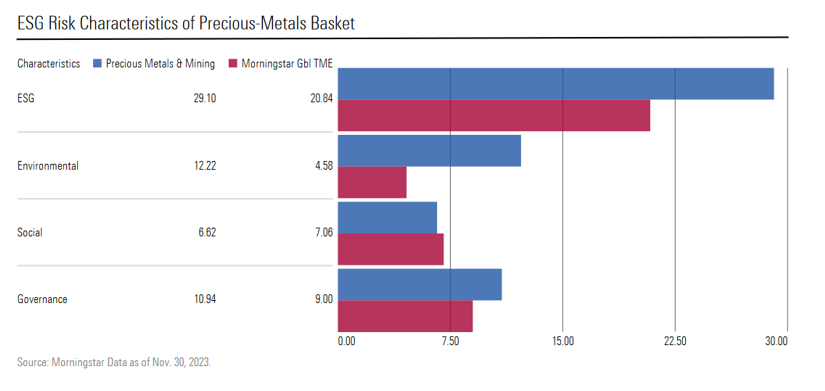

Diese Unternehmen haben auch ESG-Probleme. Wie in der folgenden Grafik zu sehen ist, weist der Edelmetallkorb im Vergleich zu den breiten Aktienmärkten höhere Risikowerte auf.

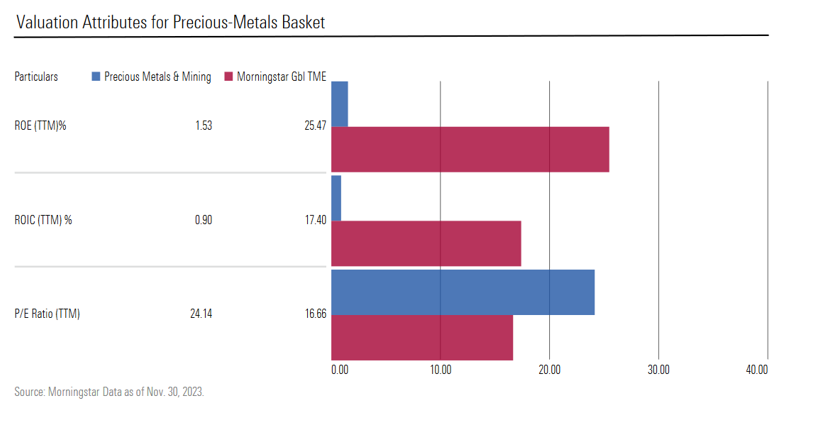

Sind die Bewertungen überzogen?

Bei Edelmetallen gibt es eindeutig Probleme mit den Bewertungen. Die Eigenkapitalrendite (ROE) und die Rendite des investierten Kapitals (ROIC) sind niedriger als auf den breiten Märkten, und auch das Kurs-Gewinn-Verhältnis erscheint zu hoch. Das höhere Kurs-Gewinn-Verhältnis deutet darauf hin, dass die Anleger bereit sind, mehr für das künftige Wachstumspotenzial zu zahlen und auf steigende Edelmetallpreise zu setzen, obwohl die Rentabilität im Vergleich zum breiten Markt derzeit geringer ist.

Die niedrige Rendite kann auf die kapitalintensive Natur der Bergbauindustrie zurückgeführt werden, die durch Herausforderungen bei der Verwaltung der Kostenstrukturen und Explorationskosten aufgrund der knappen Verfügbarkeit dieser Metalle ausgelöst wird. Darüber hinaus wirken sich Risiken wie schwankende Rohstoffpreise, geopolitische Fragen und das regulatorische Ökosystem weiter auf die Gewinnmargen aus.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.