Die kurze Antwort lautet: Ja, denn die treibende Kraft hinter der Rallye im Dezember hat sich nicht geändert. Die Anleger glauben immer noch an Zinssenkungen im Jahr 2024 und warten auf die positiven Auswirkungen auf die Wirtschaft.

Die kurze Antwort lautet: Ja, denn die treibende Kraft hinter der Rallye im Dezember hat sich nicht geändert. Die Anleger glauben immer noch an Zinssenkungen im Jahr 2024 und warten auf die positiven Auswirkungen auf die Wirtschaft.

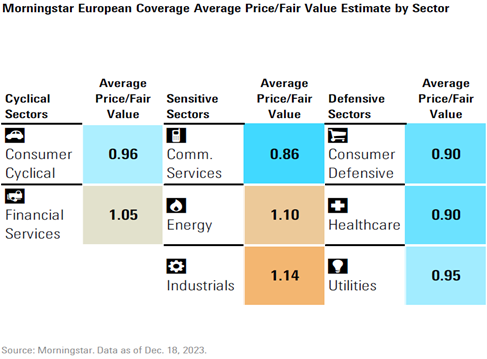

Wir sind der Meinung, dass sowohl die europäischen als auch die US-amerikanischen Märkte leicht überbewertet sind, aber das sollte weiteren Marktgewinnen nicht im Wege stehen, sofern die Dynamik stark genug ist. Natürlich gibt es Risiken, insbesondere in Europa, falls sich die Wirtschaft weiter abschwächt oder die Zinssenkungen nicht wie erwartet eintreten. Wir sehen zwar zahlreiche Chancen in allen Sektoren, sind aber der Meinung, dass einige der defensiveren Sektoren, wie z. B. defensive Konsumgüter oder das Gesundheitswesen, in diesem Szenario eine attraktive Absicherung bieten.

Die Geschichte hat sich nicht geändert

Die Marktrallye Ende 2023 beruhte auf der Annahme, dass die Zentralbanken Anfang 2024 die Zinsen senken werden. Die erste Frage, die wir uns stellen müssen, ist also, ob sich diese Situation geändert hat - und das hat sie nicht. Wenn überhaupt, haben die jüngsten Daten das Argument für eine Zinssenkung gestärkt.

In Europa sind die Einkaufsmanagerindizes schwach, insbesondere im verarbeitenden Gewerbe. Das gilt auch für das BIP, das gegen Ende 2023 sogar negativ wurde. Der Arbeitsmarkt ist zwar nach historischen Maßstäben angespannt, aber immer noch locker genug, dass die Zentralbanker die Auswirkungen einer Zinserhöhung nicht fürchten müssen. Ebenso ist die Inflation nahe genug an die begehrte 2 %-Marke herangerückt, so dass sie sich weniger Sorgen über einen erneuten Druck infolge von Zinssenkungen machen müssen.

In den USA läuft die Wirtschaft sicherlich robuster, aber der Arbeitsmarkt hat sich ausreichend gelockert, und der Ruf nach einer sanften Landung könnte ausreichen, um die Zentralbanker zumindest zu einigen Zinssenkungen zu bewegen.

Stimmung der Anleger

Trotz negativer Wirtschaftsdaten für einen Großteil des Jahres 2023 konnten die Märkte ihr historisch hohes Niveau halten, wobei sowohl die europäischen als auch die US-amerikanischen Indizes im Laufe des Jahres Allzeithochs erreichten oder zumindest in die Nähe davon kamen. Der Grund dafür ist die Hoffnung auf ein besseres Jahr 2024 mit niedrigeren Zinssätzen, die es den Anlegern erlauben, über die schwache Wirtschaftslage hinwegzusehen.

Jetzt, da wir endlich das Jahr 2024 erreicht haben und den viel gepriesenen Zinssenkungen näher sind als je zuvor, verlieren die Anleger den Glauben nicht.

Wie weit könnten die Märkte steigen?

Wenn die Märkte mit einem Abschlag auf unsere Fair-Value-Schätzungen gehandelt werden, ist es sehr einfach, auf ein Niveau hinzuweisen und zu sagen: "So weit könnten die Märkte gehen". Aber jetzt, wo sowohl die amerikanischen als auch die europäischen Märkte über ihren Fair-Value-Schätzungen gehandelt werden, ist es unmöglich zu quantifizieren, wie weit sie gehen könnten. Der berühmte Investor Howard Marks hat das Verhalten der Märkte gut erklärt, als er sie als ein Pendel beschrieb, das zwischen Über- und Unterbewertung hin und her schwingt und dazwischen nur sehr wenig Zeit verbringt.

Wir sind davon überzeugt, dass die Märkte letztendlich zu ihren Schätzungen des fairen Wertes zurückkehren, aber wir sind uns bewusst, dass die Kenntnis einer Schätzung des fairen Wertes beim Markt-Timing nicht hilfreich ist. Wir sehen den aktuellen Markt nicht als eine Gelegenheit, einfach zurückzusteuern, aber wir wissen auch, dass die Dynamik eine starke Kraft ist, die die Märkte für einige Zeit weit über ihre Fair-Value-Schätzungen hinaus anheben könnte.

Was könnte die Märkte zu Fall bringen?

Angesichts des überwältigend positiven Katalysators der Zinssenkungen, die uns 2024 erwarten, ist es keine leichte Aufgabe, auf mögliche Fallstricke hinzuweisen. In den USA könnten die relativ starke Wirtschaft und die Arbeitsmärkte gegen das zentrale Zinssenkungsszenario arbeiten. Die Fed ist nach wie vor besorgt über das Wiederauftreten hoher Inflationsraten und einer überhitzten Wirtschaft. Jedes Anzeichen dafür könnte die Fed im Jahr 2024 dazu veranlassen, die Zinsen beizubehalten oder sogar zu erhöhen, was die Aktienmärkte unter Druck setzen würde.

In Europa deuten die Risiken in die entgegengesetzte Richtung, da die Wirtschaft am Rande einer Rezession steht, so dass jede Zinssenkung zu spät kommen könnte, um einen wirtschaftlichen Rückgang zu verhindern. Obwohl die Anleger die jüngsten negativen Wirtschaftsdaten größtenteils ignorieren, könnte sich dies ändern, wenn sich die Werte ausreichend verschlechtern.

Wo sollte man investieren?

Angesichts der Tatsache, dass die Märkte leicht über ihrem fairen Wert gehandelt werden und die optimistischen Aussichten der Anleger weiterhin mit Risiken behaftet sind, stellt sich die Frage, wie man im Jahr 2024 investieren sollte.

Es gibt große Unterschiede zwischen den einzelnen Sektoren. In Europa sind Industrie und Energie um mehr als 10 % überbewertet. In den USA sind Technologie und Industrie die beiden überbewerteten Sektoren, die auf der Grundlage unserer Bottom-up-Schätzungen mit einem Aufschlag von 5-9 % gehandelt werden. Dies steht in starkem Kontrast zu den Bewertungen von Sektoren wie defensiven Konsumgütern und Gesundheitswesen in Europa und Immobilien oder Grundstoffen in den USA.

Obwohl einige der von uns genannten attraktiven Bereiche stark konjunkturabhängig sind, weisen andere, wie z. B. Versorger und Gesundheitswesen, einige solide defensive Qualitäten auf, an die sich die Anleger erinnern sollten, sollte der Weg zu einer sanften Landung nicht so glatt verlaufen wie erhofft.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.