.jpg)

Während es sich bei den "Magnificent Seven" ausschließlich um US-amerikanische Technologiewerte handelt, sind die europäischen Pendants vom Marktwert her zwar kleiner, dafür aber diversifizierter, sehr profitabel - und im Durchschnitt billiger.

Im Jahr 2020 veröffentlichte die Investmentbank Goldman Sachs ihre erste Iteration der GRANOLAS, ein Akronym für Folgendes:

• GSK (GSK)

• Roche (ROG)

• ASML (ASML)

• Nestle (NESN)

• Novartis (NOVN)

• Novo Nordisk (NOVO B)

• L’Oreal (OR)

• LVMH (MC)

• AstraZeneca (AZN)

• SAP (SAP)

• Sanofi (SAN)

Was haben die Granolas-Aktien gemeinsam?

Diese Unternehmen gehörten zu den wertvollsten des Kontinents, weisen aber auch mehrere starke Merkmale auf: solides Gewinnwachstum, defensiv bei geringer Volatilität, hohe und stabile Margen, starke Bilanzen und nachhaltige Dividenden.

In einem am 28. April 2020 veröffentlichten Bericht schrieben die Strategen der Bank: "In den USA dürfte die Technologiebranche weiterhin der langfristige Gewinner bleiben. In Europa wird es wahrscheinlich eher eine Kombination aus strukturell starken und/oder stabilen Sektoren sein: Gesundheitswesen, Basiskonsumgüter und Technologie. Die größten Aktien in diesen Bereichen haben wir die "GRANOLAS" genannt: GlaxoSmithKline, Roche, ASML, Nestle, Novartis, Novo Nordisk, L'Oreal, LVMH, AstraZeneca, SAP, Sanofi. Sie werden vielleicht nicht ALLE gut abschneiden, aber sie haben im Allgemeinen ein gewisses Wachstum und/oder eine gewisse Stabilität bei den Erträgen und eine jährliche Rendite im Bereich von 2-2,5 %".

Die Bank aktualisierte ihre Ansichten in der vergangenen Woche und begründete dies mit der Tatsache, dass die GRANOLAS-Aktien den amerikanischen "Magnificent Seven" wenig entgegenzusetzen hätten. Dieser Ausdruck wird übrigens dem Strategen der Bank of America, Michael Hartnett, in Anlehnung an den Film aus den 1960er Jahren zugeschrieben (der seinerseits ein Remake von Akira Kurosawas Meisterwerk "Sieben Samurai" aus dem Jahr 1954 ist).

Ausgehend von ihren Untersuchungen haben wir uns die wertvollsten Unternehmen im Morningstar Europe Index angesehen und auch Bewertungs- und Fundamentaldaten aus anderen Datenbanken extrahiert, um die zugrunde liegenden Faktoren für die Outperformance bis 2021 zu verstehen.

Keine Billionen-Euro-Aktien - noch nicht

Zunächst einmal gibt es in der Liste (noch) keine "Billionäre", verglichen mit dem US-Pendant, das Ende Januar bereits fünf hatte. Das wertvollste Unternehmen in Europa ist Novo Nordisk, das dänische Pharmaunternehmen, dessen Fettleibigkeitsmedikament Ozempic dazu beigetragen hat, dass seine Gewinne mit einem Marktwert von 400 Milliarden Euro neue Höchststände erreicht haben.

Das "kleinste" der europäischen Magnificent Seven ist das Luxusunternehmen Hermès International mit einem Wert von 200 Mrd. EUR (siehe Tabelle).

Einige Anleger fragen sich bereits, wann wir in Europa ein Unternehmen mit einem Wert von einer Billion Euro sehen werden. Vielleicht muss man nur auf eine neue Welle des irrationalen Überschwangs warten, aber wenn die "Adipositas-Kur" nicht so aufregend wird wie die künstliche Intelligenz, wird dies wohl nicht so bald der Fall sein.

Europas Global Leaders

Der zweite große Unterschied zum US-Pendant ist die Vielfalt der auf der Liste vertretenen Sektoren.

In der Liste sind vor allem Unternehmen aus den Bereichen Gesundheitswesen (32 %), defensive Verbraucher (26 %), zyklische Verbraucher (29 %) und Technologie (14 %) vertreten.

Eine Besonderheit der Liste ist, dass sie Weltmarktführer in ihren jeweiligen Bereichen beherbergt: Nestlé für Lebensmittel, LVMH für Luxusgüter, L'Oreal für Kosmetika, Novo Nordisk für Diabetes.

Auch einige der größten Pharmakonzerne der Welt sind hier ansässig, vor allem Roche. Die Liste in der Tabelle enthält auch Novartis, Sanofi, AstraZeneca und GSK, die zu den zehn größten Pharmaunternehmen der Welt gehören.

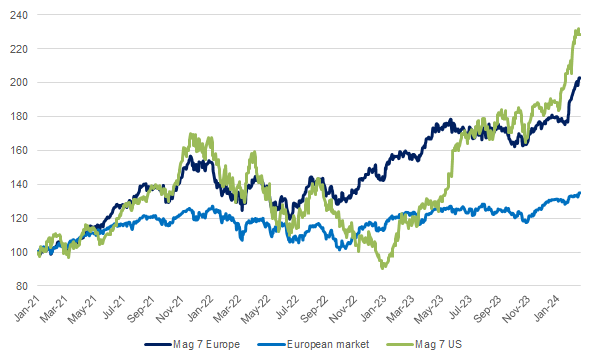

Seit 2021 war die durchschnittliche Rendite der europäischen M7-Unternehmen sehr solide. Auf Basis der Gesamtrendite in Euro hätte sich der Wert eines gleich gewichteten Portfolios dieser Unternehmen verdoppelt, mit einer kumulativen Gesamtrendite von 103 % (Stand: 19. Februar), verglichen mit einer kumulativen Gesamtrendite von 128 % für die US-Unternehmen.

Europa und Magnificent 7-Aktien versus Stoxx 600

Quelle: Morningstar Direct, Factset In Euro. Total return. Base 100 = 1. Januar 2021

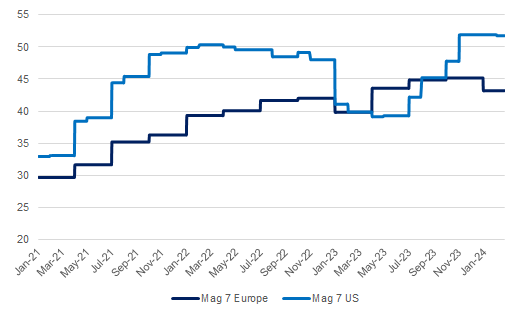

Wir haben uns die historische Eigenkapitalrendite als Maß für die Rentabilität angesehen. Dieses Maß ist alles andere als perfekt, insbesondere für Unternehmen, deren Rentabilität hauptsächlich durch immaterielle Vermögenswerte wie Marken, Patente oder Kundenbeziehungen bestimmt wird.

Dennoch vermittelt sie einen Eindruck davon, wie rentabel die M7 sowohl in Europa als auch in den USA sind.

Europa und Magnificent 7-Aktien - Eigenkapitalrendite

Quelle : Morningstar Direct, Factset : Morningstar Direct, Factset. In % ab 1. Januar 2021.

Diese Grafik zeigt mehrere Dinge. Erstens haben beide Gruppen in den letzten Jahren eine Verbesserung ihrer Eigenkapitalrendite verzeichnet. Zweitens waren die M7 in den USA trotz ihrer höheren Volatilität deutlich rentabler als ihre europäischen Pendants.

Europäische Aktien mit Abschlägen

Abschließend können wir einen Blick auf die Bewertungen werfen. Die nachstehende Tabelle enthält einige nützliche Informationen auf der Grundlage der Morningstar-eigenen Bewertungskennzahlen, die Anlegern bei der Auswahl von Anlageideen behilflich sein können.

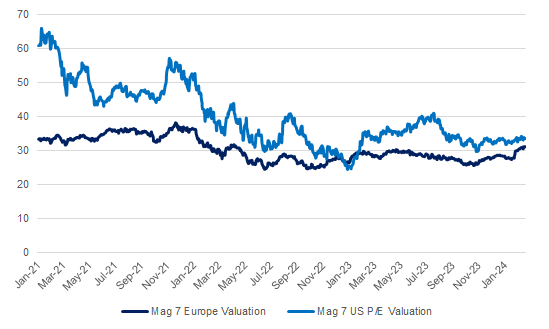

Wir haben auch klassischere Bewertungskennzahlen unter Verwendung von Konsensdaten untersucht, um festzustellen, ob die höhere Rentabilität der US M7 gerechtfertigt ist und ob sie mit einem Aufschlag gegenüber ihren europäischen Pendants gehandelt werden.

Das nachstehende Diagramm zeigt, dass die Bewertungskennzahlen dank steigender Eigenkapitalrenditen in den letzten Jahren zurückgegangen sind.

Doch trotz dieses Rückgangs werden beide Aktiengruppen mit einem erheblichen Aufschlag gegenüber ihren jeweiligen Märkten gehandelt.

Magnificent 7-Aktien bei 31-fachen des Gewinns

In Europa wird die Gruppe der Magnificent Seven derzeit mit dem 31-fachen der für die nächsten zwölf Monate erwarteten Gewinne gehandelt, basierend auf den Konsensdaten von Factset, was einem historischen Durchschnitt von 30 seit 2021 entspricht. Im Vergleich dazu wird der europäische Markt derzeit mit dem 13- bis 14-fachen der prognostizierten Gewinne gehandelt.

In den USA wird der M7 derzeit mit dem 34-fachen des Gewinns gehandelt, verglichen mit einem historischen Durchschnitt von fast dem 40-fachen seit 2021 (sie werden auch mit einem Aufschlag gegenüber dem US-Markt gehandelt, der mit dem 20-fachen des Gewinns gehandelt wird).

Der historische Aufschlag der US-amerikanischen M7 gegenüber ihren europäischen Pendants ist angesichts ihrer höheren Eigenkapitalrendite sinnvoll.

Und die europäische Liste, die gleich gewichtet ist, wird durch die sehr hohe Bewertung bestimmter Unternehmen beeinflusst, insbesondere ASML und Hermès International, die mit einem KGV-Multiple von etwa 43 bzw. 49 gehandelt werden.

P/E Ratio of European and Magnificent Seven Stocks

Quelle : Morningstar Direct, Factset : Morningstar Direct, Factset. In % terms Janaury 1, 2021.

Insgesamt hat die europäische Version von M7 den Anlegern sehr solide Renditen beschert, die nicht weit von denen der US-Pendants entfernt sind. Die Untergruppe ist im Durchschnitt kleiner, aber stärker diversifiziert als die US-Pendants. Ihre hohe Rentabilität rechtfertigt einen Bewertungsaufschlag gegenüber dem übrigen Markt. Die Tatsache, dass die US-Kohorte noch rentabler ist, erklärt jedoch, warum die europäische Version mit einem Abschlag gegenüber ihren US-Pendants gehandelt wird.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

.jpg)

.jpg)