Bis zum 24. Juni stieg der Morningstar US Market Index, unser Indikator für den breiten US-Aktienmarkt, um 3,20% im bisherigen Quartal. Im bisherigen Jahresverlauf hat der Morningstar US Market Index um 13,77% zugelegt.

Während der breite Marktindex im zweiten Quartal bisher einen gesunden Zuwachs verzeichnen konnte, war dies nur dank der konzentrierten Zuwächse bei Aktien aus dem Bereich der künstlichen Intelligenz möglich. Eine Attributionsanalyse zeigt, dass der breite Marktindex ohne die Gewinne von Nvidia (NVDA), Apple (AAPL), Microsoft (MSFT), Alphabet (GOOGL) und Broadcom (AVGO) in diesem Quartal bisher gefallen wäre.

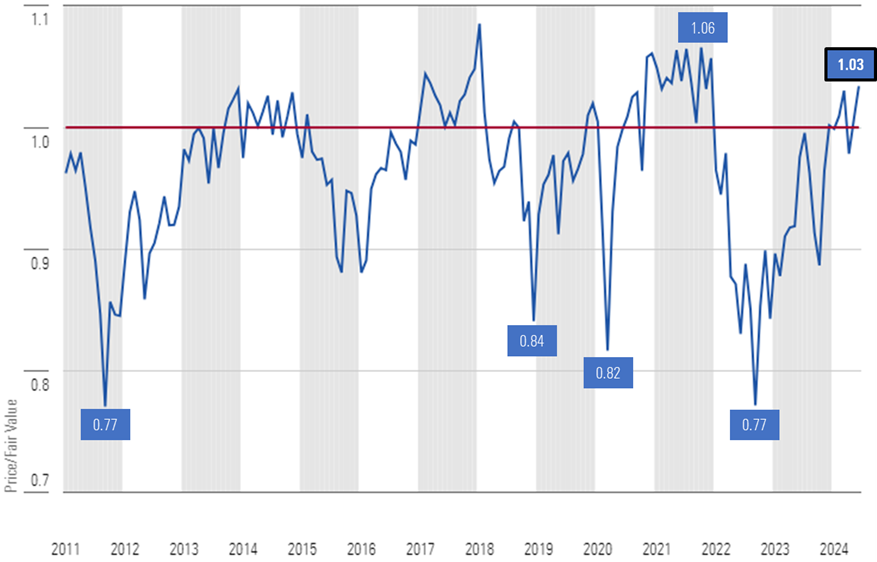

Per 24. Juni stieg der Kurs/Fair Value des US-Aktienmarktes auf 1,03, was einem Aufschlag von 3% auf unsere Fair Value-Schätzungen entspricht. Dies wertung ist zwar noch nicht überbewertet, liegt aber nahe am oberen Ende der Fair-Value-Spanne. Seit Ende 2010 wurde der Markt nur in 10% der Fälle mit einem Aufschlag in dieser Größenordnung oder mehr gehandelt.

Kurs/Fairer Wert von Morningstar's US Equity Research Coverage zum Monatsende

Alles, was mit künstlicher Intelligenz zu tun hat, legte im zweiten Quartal weiter zu. Diese Aktien sind größtenteils im Morningstar US Growth Index enthalten und im Falle von Alphabet, Meta Platforms und Broadcom im Morningstar US Core Index. Diese beiden Indizes haben sich deutlich besser entwickelt als der Morningstar US Value Index.

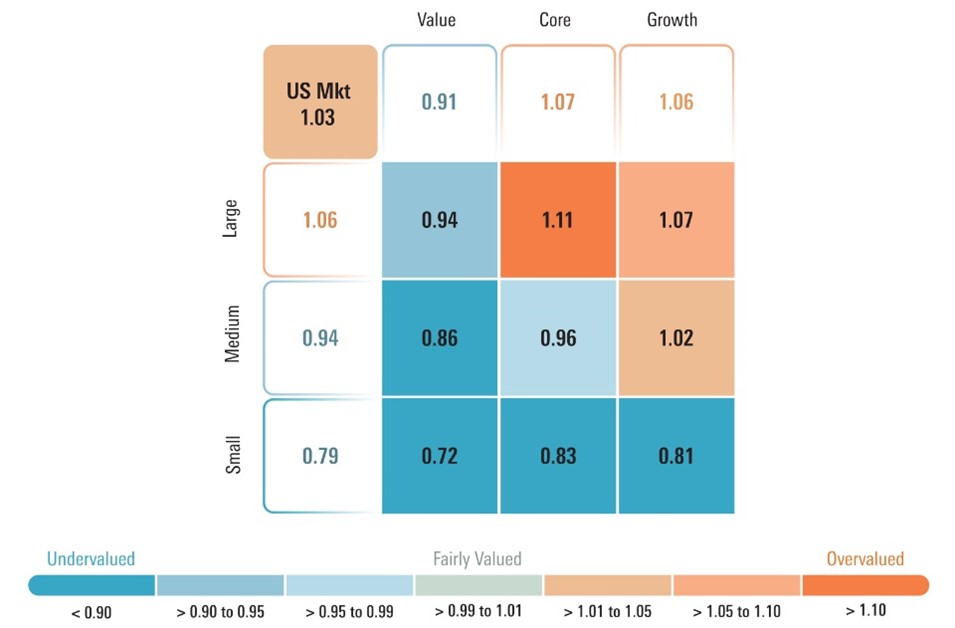

Auf der Grundlage unserer Bewertungen vermuten wir jedoch, dass die überwiegende Zeit dieser Outperformance hinter uns liegt. Per 24. Juni werden Wachstumswerte mit einem Aufschlag von 6 % gegenüber einem Composite unserer Aktienabdeckung gehandelt, während Kernwerte mit einem Aufschlag von 7 % gehandelt werden. Value-Aktien bleiben mit einem Abschlag von 9 % gegenüber unseren Bewertungen attraktiv bewertet.

Während eine steigende Strömung überbewertete KI-Titel kurzfristig noch weiter in den überbewerteten Bereich treiben kann, sind wir der Meinung, dass es für langfristige Anleger besser ist, Positionen in Wachstums- und Kernwerten, die überbewertet sind, abzubauen und die Erlöse in Value-Titel zu reinvestieren, die mit einer attraktiven Sicherheitsmarge gehandelt werden.

Kurs/Fair Value nach Morningstar Style Box Kategorie

Auf der Grundlage dieser Bewertungen im Vergleich zu unserem US-Aktienmarktausblick für das 2. Quartal empfehlen wir nun eine Untergewichtung der Kernkategorie, nachdem diese im zweiten Quartal eine Outperformance im Vergleich zu unserer vorherigen Marktgewichtung erzielt hat. Wir empfehlen weiterhin eine Übergewichtung in Value und eine Untergewichtung in Growth. Nach Kapitalisierung empfehlen wir weiterhin eine Untergewichtung von Large-Cap-Titeln zugunsten einer Übergewichtung von Small-Cap-Titeln und einer leichten Übergewichtung von Mid-Cap-Titeln.

Wie geht es jetzt weiter?

Während der breite Markt übermütig zu werden scheint, konzentriert sich ein Großteil der Überbewertung auf einige wenige thematische Mega-Cap-Titel. Wenn wir zum Beispiel Nvidia, Meta (META) Platforms und Apple aus unserer Bewertungsberechnung ausschließen, sinkt der Aufschlag von 3% auf 1%. Der Ausschluss von Eli Lilly (LLY) (der mit seinen Medikamenten zur Gewichtsreduzierung bis in den 1-Sterne-Bereich gestiegen ist) aus der Berechnung ist zwar nicht mit KI verbunden, bringt den Index jedoch auf einen fairen Wert.

In Anbetracht der Tatsache, dass KI-Aktien im Allgemeinen bestenfalls fair bewertet und schlimmstenfalls überbewertet sind, sehen wir anderswo im Markt viel bessere Chancen, insbesondere in der Value-Kategorie, die nach unseren Bewertungen am stärksten unterbewertet bleibt, sowie weiter unten in der Kapitalisierung in Small-Cap-Aktien.

Auch wenn wir im letzten Quartal vielleicht etwas zu früh damit begonnen haben, auf Contrarian Plays zu setzen, sehen wir die besten Chancen nach wie vor in den Sektoren und Aktien, die sich nicht gut entwickelt haben, ungeliebt und - was am wichtigsten ist - unterbewertet sind. Dabei handelt es sich häufig um "Story-Aktien", die typischerweise Situationen wie sich abzeichnende Turnarounds oder andere Katalysatoren darstellen, die kurzfristig ein höheres Risiko bergen, eine umfangreichere Analyse erfordern und oft Zeit brauchen, bis sich die Story entwickelt.

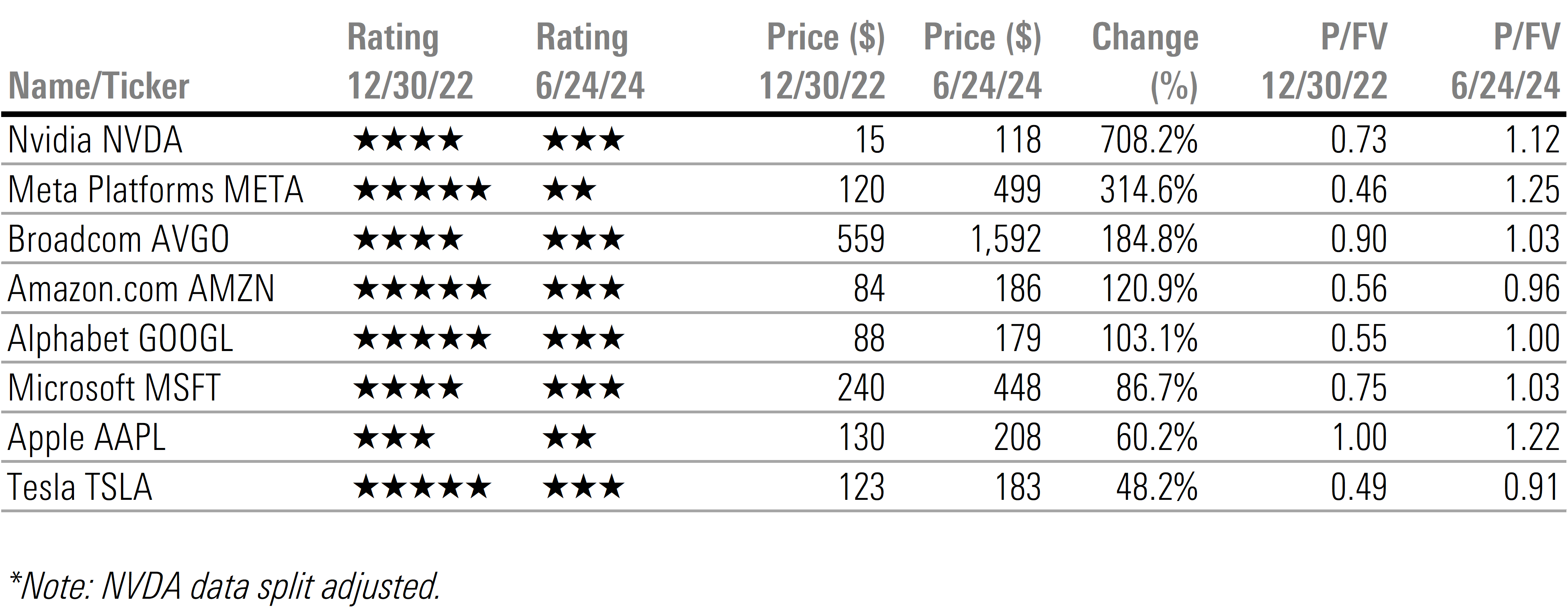

Vom Thematischen zum Idiosynkratischen übergehen

In unserem Ausblick auf den US-Aktienmarkt 2023 stellten wir fest, dass der breite Markt mit einem deutlichen Abschlag zu unseren Bewertungen gehandelt wird, insbesondere Wachstumswerte, und dass insbesondere die Sektoren Kommunikation und Technologie zu den am stärksten unterbewerteten Sektoren gehören. In unserem Abschnitt Aktien für 2023 wurden viele dieser Aktien, die mit künstlicher Intelligenz zu tun haben, mit 4 oder 5 Sternen bewertet. Anderthalb Jahre später sind dieselben Aktien, die mit künstlicher Intelligenz zu tun haben, nun bestenfalls voll bewertet oder schlimmstenfalls überbewertet.

Performance ausgewählter KI-bezogener Aktien

Angesichts dieser Bewertungen und der Aktien, die eng mit den Themen KI und Medikamente zur Gewichtsreduktion verbunden sind, halten wir es für unwahrscheinlich, dass das, was in den letzten anderthalb Jahren funktioniert hat, auch in Zukunft funktionieren wird.

Chancen in unterbewerteten Sektoren und Titeln

Morningstar Kurs/Fairer Wert nach Sektor

Immobilien

Kein Sektor wird von der Wall Street so sehr gehasst wie der Immobiliensektor. Doch diese negative Stimmung ist auch der Grund, warum wir zahlreiche Chancen bei REITs sehen, die in Immobilien mit defensiven Merkmalen investieren, die in Verbindung mit städtischen Büroflächen schlecht gelaufen sind. Healthpeak (DOC), mit 5 Sternen bewertet, und Ventas (VTR), mit 4 Sternen bewertet, investieren beispielsweise in ein breit gefächertes Spektrum von Gesundheitseinrichtungen, darunter medizinische Büros, biowissenschaftliche Forschungseinrichtungen, Seniorenwohnungen und Krankenhäuser. Realty Income (O), das mit 5 Sternen bewertet wurde, besitzt etwa 13.400 Immobilien, von denen die meisten freistehende Einzelhandelsimmobilien mit nur einem Mieter und dreifacher Nettovermietung sind. Ein großer Prozentsatz der Mieter stammt aus defensiven Branchen wie Lebensmittel-, Verbrauchermärkten, Dollar- und Baumärkten.

Energie

Langfristig erwarten wir einen Rückgang der Ölpreise. Unsere mittelfristige Prognose für West Texas Intermediate Rohöl liegt bei 55 $/Barrel. Doch selbst bei dieser pessimistischen Prognose im Vergleich zum heutigen Preis von 80 $/Barrel sehen wir in einem Großteil des Energiesektors, der mit einem Abschlag von 7 % auf unsere faire Bewertung gehandelt wird, einen Wert. Wir sind außerdem der Meinung, dass ein Engagement im Energiesektor eine gute, natürliche Absicherung für Portfolios darstellt, um sich gegen steigende geopolitische Risiken und eine länger anhaltende Inflation abzusichern.

Unter den großen Ölproduzenten weltweit ist Exxon (XOM), das mit 4 Sternen bewertet ist, unser bevorzugtes integriertes Ölunternehmen, da es dank einer Kombination aus hochwertigen Anlagen und Kosteneinsparungen ein Gewinnwachstumspotenzial aufweist. Für Anleger, die inländische Produzenten suchen, empfehlen wir das mit 4 Sternen bewertete Devon. Anlegern mit einer höheren Risikotoleranz empfehlen wir einen Blick auf APA (APA), das durch ein potenzielles Projekt in Surinam ein erhebliches Kurspotenzial besitzt. Die bisherigen Anzeichen deuten auf ein sehr großes Erdölsystem hin, das für das Unternehmen transformativ sein könnte. Zum jetzigen Zeitpunkt halten wir es für sehr wahrscheinlich, dass eine oder mehrere der Entdeckungen in die Erschließungsphase eintreten werden, obwohl noch keine offiziell genehmigt wurde. Eine endgültige Investitionsentscheidung für Surinam ist bis Ende 2024 geplant, das erste Öl soll 2028 gefördert werden.

Grundstoffe

Angesichts der Verlangsamung des Wirtschaftswachstums ist der Grundstoffsektor in Ungnade gefallen und wird nun mit einem Abschlag von 5% auf den fairen Wert gehandelt. Innerhalb dieses Sektors sehen wir Wert in ausgewählten Goldminen und Agrarchemikalien. Goldminenunternehmen wie das mit 4 Sternen bewertete Newmont Mining (NEM) werden mit einem starken Abschlag auf unseren fairen Wert gehandelt, obwohl wir den langfristigen Goldpreis relativ pessimistisch einschätzen. Wenn der Goldpreis hoch bleibt oder steigt, besteht unserer Meinung nach eine große Hebelwirkung nach oben. Hersteller von Pflanzenschutzmitteln, wie FMC mit dem 5-Sterne-Rating, sind im Jahr 2023 gefallen. Die Agrarindustrie bestellte 2021-22 aufgrund von Lieferengpässen und Verschiffungsengpässen zu viel Produkt. Infolgedessen wurden die Verkäufe im Jahr 2023 eingeschränkt, da diese überschüssigen Lagerbestände aufgebraucht wurden. Wir glauben, dass sich die Angebots-/Nachfragedynamik in diesem Jahr normalisieren wird, und sehen daher Chancen bei unterbewerteten Pflanzenschutzmittelherstellern.

Wo wir vorsichtig sein sollten: Sektoren, die mit Aufschlägen auf unsere fairen Werte gehandelt werden

Technologie

Der Technologiesektor schwankt seit langem zwischen Boom und Bust. Im Moment befinden wir uns in der Boom-Phase, in der die Bewertungen zunehmend überzogen werden, da der Aufschwung der künstlichen Intelligenz diese Aktien in die Höhe getrieben und den Sektor auf einen Aufschlag von 10 % auf unsere Bewertungen getrieben hat.

Zum jetzigen Zeitpunkt betrachten wir Technologietitel im Allgemeinen als in drei Kategorien unterteilt: KI und Cloud, traditionelle Technologie und alte Technologie.

In den Bereichen KI und Cloud sehen wir das höchste Wachstum und positive langfristige Trends, dennoch sind diese Aktien derzeit im Allgemeinen voll bis überbewertet.

Der Bereich, in dem wir unterbewertete Chancen sehen, sind die traditionellen Technologiewerte. Zu diesen Titeln gehören Branchen wie Halbleiter, Software und Dienstleistungen.

Bei den Halbleitern haben wir gerade unser Morningstar Economic Moat-Rating für die mit 5 Sternen bewertete NXP Semiconductors (NXPI) von Wide auf Narrow hochgestuft. Im Bereich Software sehen wir einen Wert in der mit 4 Sternen bewerteten Adobe (ADBE), die mit einem Abschlag von 14% gehandelt wird. Im Bereich der Dienstleistungen sehen wir positive langfristige Trends im Bereich der Cybersicherheit, von denen wir derzeit Fortinet (FTNT) mit 4 Sternen auswählen.

Der Bereich der alten Technologien umfasst die Aktien, die unserer Meinung nach ihre besten Tage hinter sich haben. Dazu gehören Titel wie die mit 2 Sternen bewertete International Business Machines (IBM), die mit einem Aufschlag von 23% auf unseren fairen Wert gehandelt wird, und die mit 2 Sternen bewertete HP (HPE), die mit einem Aufschlag von 12% gehandelt wird.

Defensiver Konsum

Der defensive Verbrauchersektor wird derzeit mit einem Aufschlag von 8% auf unseren fairen Wert gehandelt. Bis zu einem gewissen Grad sind die Bewertungen in diesem Sektor barbarisch, da mehrere Large-Cap-Aktien, wie Costco (COST) mit 1 Stern und Procter & Gamble (PG) mit 2 Sternen, deutlich über unseren inneren Bewertungen gehandelt werden. Während wir Costco mit einem Wide Moat und einem Morningstar Uncertainty Rating von Medium bewerten, wird die Aktie mit dem 50-fachen der zukünftigen Gewinne gehandelt.

Der Bereich, in dem wir den besten Wert sehen, sind die Unternehmen für verpackte Lebensmittel. Diese Unternehmen standen in den letzten Jahren unter Druck, da sie Schwierigkeiten hatten, ihre Preise so schnell zu erhöhen wie ihre eigenen Kosten. Da sich die Inflation abschwächt, gehen wir davon aus, dass sie in der Lage sein werden, ihre operativen Margen durch Preiserhöhungen und Effizienzsteigerungen wieder in Richtung historischer Durchschnittswerte anzuheben. Zwei solche Beispiele sind Kraft Heinz (KHC), das mit 5 Sternen bewertet ist und dessen Burggraben wir im vergangenen Quartal auf eng gestuft und dessen fairen Wert wir erhöht haben, und Kellanova (K), das mit 4 Sternen bewertet ist.

Industriewerte

Der Industriesektor wird mit einem Aufschlag von 6% auf unsere Bewertungen gehandelt. Wir sind der Ansicht, dass Industriewerte in den Portfolios untergewichtet bleiben sollten, insbesondere die am stärksten überbewerteten Transportwerte. So gehören beispielsweise die mit 2 Sternen bewerteten Southwest Airlines (LUV) und United Airlines (UAL), die mit einem Aufschlag von 50% bzw. 38% gehandelt werden, nach wie vor zu den am stärksten überbewerteten Titeln in unserem Portfolio. Darüber hinaus werden 2-Sterne-Titel wie XPO Logistics (XPO) und Saia (SAIA) weiterhin mit hohen Aufschlägen von 28% bzw. 24% gehandelt. Einer der wenigen Bereiche, in denen wir unterbewertete Aktien im Sektor sehen, sind die Luft- und Raumfahrt- und Verteidigungsunternehmen wie Huntington Ingalls (HII) mit 5 Sternen und Northrop Grumman (NOC) mit 4 Sternen.

Aktienauswahl für Sektoren, die nahe dem fairen Wert gehandelt werden

Zyklischer Konsum

Anleger müssen bei der Aktienauswahl im zyklischen Konsumgütersektor geschickt vorgehen. Einige Anekdoten aus den Gewinnberichten für das erste Quartal könnten der Tropfen sein, der das Fass zum Überlaufen bringt. Sie deuten darauf hin, dass die Auswirkungen der seit zwei Jahren anhaltenden hohen Inflation die Verbraucher mit mittlerem Einkommen belasten.

So meldete Starbucks (SBUX) einen Rückgang der Kundenfrequenz in seinen Filialen um 7%, McDonalds (MCD) meldete relativ schwache Ergebnisse und die Aktien von Nike (NKE) fielen rapide, nachdem das Unternehmen für das Geschäftsjahr 2025 einen Umsatzrückgang im mittleren einstelligen Prozentbereich prognostiziert hatte. Auf der anderen Seite meldete der Discounter Walmart (WMT) einen Anstieg des vergleichbaren Umsatzes, der ausschließlich auf das Wachstum des Kundenverkehrs zurückzuführen war.

Die Verbraucher mit mittlerem Einkommen waren ursprünglich in der Lage, die hohe Inflation der letzten zwei Jahre durch überschüssige Ersparnisse aus der Pandemie auszugleichen, aber diese Ersparnisse scheinen aufgebraucht zu sein. Sie haben auch ihre Sparquote aufgezehrt, aber die Sparquoten sind bereits niedriger als vor der Pandemie. Wir beobachten, dass die Verbraucher ihre Ausgaben für Dinge, die als Luxus gelten, sowie für andere diskretionäre Dinge, deren Anschaffung aufgeschoben werden kann, zurückfahren. Andere Bereiche wie Reisen, für die die Verbraucher bereits Tickets gekauft oder gebucht und Mittel für ihren Sommerurlaub zurückgelegt haben, bleiben jedoch stabil.

Finanzdienstleistungen

Vor etwas mehr als einem Jahr scheiterte die Silicon Valley Bank und die Aktien des gesamten regionalen Bankensektors stürzten ab. Während wir unseren fairen Wert für eine Reihe dieser Aktien herabsetzten, fielen die Börsenkurse weiter und schneller. Ein Jahr später haben die meisten dieser Aktien einen Großteil ihres Wertes wiedererlangt, dennoch sehen wir hier immer noch die beste Bewertung, da die Megabanken voll bis überbewertet sind. Bei den Regionalbanken sehen wir weiterhin Wert in der mit 4 Sternen bewerteten US Bank (USB), die mit einem Abschlag von 25% auf den fairen Wert gehandelt wird. Die US Bank ist die einzige Regionalbank, die wir mit einem breiten Economic Moat bewerten.

Kommunikation

Die Bewertung des Kommunikationssektors wird durch das 3-Sterne-Rating von Alphabet und das 2-Sterne-Rating von Meta Platforms nach oben verzerrt, da diese Titel 44% bzw. 24% des Morningstar US Communications Services Index ausmachen.

Innerhalb des Sektors sehen wir den besten Wert unter den traditionellen Kommunikationstiteln. AT&T (T) und Verizon (VZ) sind beispielsweise zwei mit 4 Sternen bewertete Aktien, die mit einem Abschlag von fast 20% auf unsere Bewertung gehandelt werden und deren Dividendenrenditen beide nahe 6% liegen. Unter den Medienwerten ist Comcast (CMCSA) mit 5 Sternen bewertet, wird mit einem Abschlag von 30% auf den fairen Wert gehandelt und weist eine Dividendenrendite von 3,2% auf.

Gesundheitswesen

Die Gesamtbewertung des Gesundheitssektors wurde durch die Performance von Eli Lilly aufgrund seiner Medikamente zur Gewichtsreduzierung in die Höhe getrieben. Eli Lilly, die mit 1 Stern bewertet ist, wird mit einem Aufschlag von 68% auf den fairen Wert gehandelt und ist damit eine der am stärksten überbewerteten Aktien in unserer Berichterstattung. Andernorts im Gesundheitssektor beobachten wir, dass eine Reihe von Titeln, die selten mit einem großen Abschlag gehandelt wurden, wie Johnson & Johnson (JNJ), in den 4-Sterne-Bereich rutschen. Innerhalb des Gesundheitswesens bevorzugen wir Aktien wie Zimmer Biomet (ZBH), die mit 5 Sternen bewertet sind, und Medtronic (MDT), die mit 4 Sternen bewertet sind. Dies sind Aktien, die nicht nur mit einem Abschlag auf unseren fairen Wert gehandelt werden und über langfristige, dauerhafte Wettbewerbsvorteile verfügen, sondern auch an den langfristigen säkularen Trend der alternden Babyboomer-Generation gebunden sind.

Versorger

Offensichtliche Titel, die auf das rasante Wachstum der künstlichen Intelligenz setzen, sind bereits auf Niveaus gestiegen, die wir für voll bewertet bis überbewertet halten. Daher haben die Anleger nach anderen Möglichkeiten gesucht, von diesem Wachstum zu profitieren. In letzter Zeit häufen sich die Meldungen, dass der Versorgungssektor von der gestiegenen Nachfrage nach Strom profitieren wird. Wir stimmen dieser These zu, da KI-Computer ein Vielfaches an Strom benötigen, um ihre Halbleiter zu betreiben, als herkömmliche Computer. In unserem US-Marktausblick für das 4. Quartal 2023 wiesen wir darauf hin, dass der Versorgersektor zu Bewertungen gehandelt wird, die sich den niedrigsten Niveaus der letzten zehn Jahre nähern, wobei wir jedoch feststellten, dass die fundamentalen Aussichten für den Sektor so stark sind wie nie zuvor. Zu diesem Zeitpunkt hatten wir in unseren Prognosen bereits berücksichtigt, dass die Stromnachfrage von Rechenzentren bis 2032 um insgesamt 46% steigen würde.

Wenn Sie jedoch heute nur Versorger kaufen, um auf dieses Thema zu setzen, sind Sie unserer Ansicht nach bereits neun Monate zu spät dran. Seit dem Tiefpunkt des Versorgungssektors am 2. Oktober hat der Morningstar US Utility Index bis zum 24. Juni um 28% zugelegt.

Ein Versorgertitel, der hinter dem Sektor zurückgeblieben ist, aber eine Hebelwirkung auf die KI-Stromnachfrage hat, ist die mit 4 Sternen bewertete WEC Energy Group (WEC). In Wisconsin befinden sich mehrere Rechenzentren in der Entwicklung. Zuletzt kündigte Microsoft seine Pläne zum Bau eines Rechenzentrums im Südosten von Wisconsin an. WEC wird mit einem Abschlag von 18% auf unsere Fair Value-Schätzung gehandelt und weist eine Rendite von etwa 4,3% auf.

Wichtigste Erkenntnisse:

- US-Aktienmarkt mit einem Aufschlag von 3%, noch nicht überbewertet, aber an der Grenze der Tragfähigkeit;

- Wir bezweifeln, dass das, was in den letzten anderthalb Jahren funktioniert hat, auch in Zukunft funktionieren wird;

- Value-Kategorie und Small Caps bleiben am stärksten unterbewertet, und wir halten die Core-Kategorie für untergewichtet.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.