Der Aktienmarkt hat im August einen plötzlichen Einbruch erlitten, nachdem der breiten Rallye im Juli die Luft ausgegangen zu sein schien. Der Rückgang des Marktes scheint eine Kombination aus schwächer als erwartet ausgefallenen wirtschaftlichen Fundamentaldaten - insbesondere dem US-Arbeitsmarktbericht für Juli - und negativen technischen Faktoren zu sein.

In Anbetracht der Tatsache, dass die Marktbewertung über einem Composite unserer Fair Value-Schätzung lag, sind wir nicht unbedingt überrascht über diesen Abverkauf. Auch wenn solche Kursrückgänge ungewöhnlich sind, so sind sie doch nicht ungewöhnlich und kein Grund zur Panik.

Als langfristige Investoren betrachten wir Marktverwerfungen als einen günstigen Zeitpunkt, um aus überbewerteten Kategorien und Sektoren auszusteigen und in unterbewertete Bereiche umzuschichten. In unserem Marktausblick für das dritte Quartal haben wir zum Beispiel empfohlen: "Langfristige Anleger sollten ihre Positionen in Wachstums- und Kernwerten, die überbewertet sind, reduzieren und die Erlöse in Value-Aktien reinvestieren, die mit einer attraktiven Sicherheitsmarge gehandelt werden."

Mit Blick auf die Zukunft sehen wir die beste Portfolio-Positionierung weiterhin in der Übergewichtung von Bereichen, die mit großen Abschlägen zu ihren inneren Bewertungen gehandelt werden. Zu diesen Bereichen gehören Value-Aktien und Small-Cap-Aktien sowie unterbewertete Sektoren wie Immobilien, Energie und traditionelle Kommunikation.

Prognosen 2024 vs. 2022: Was ist heute anders?

In unserem US-Marktausblick vom August 2024 stellten wir fest, dass unser Kurs/Fair-Value-Maß Mitte Juli einen Höchststand von 1,07 erreicht hatte (einer unserer höchsten Werte seit 2010), was in etwa dem Höchststand des Marktes Ende 2021 entspricht. In unserem Marktausblick für 2022 empfahlen wir Anlegern, Aktien unterzugewichten, da der Markt mit vier Hauptgegenwinden zu kämpfen haben würde: steigende Inflation, steigende Zinsen, Verlangsamung des Wirtschaftswachstums und Straffung der Geldpolitik durch die Federal Reserve. Als sich diese Gegenwinde im Jahr 2022 bemerkbar machten, fiel der Aktienmarkt um bis zu 22 %, bevor er im Oktober seinen Tiefpunkt erreichte.

Obwohl unser Kurs/Fair-Value-Kennwert Ende Juli bei 1,03 lag, was einem Aufschlag von 3 % auf unsere Bewertungen entspricht, sind wir heute der Meinung, dass die Anleger in ihren Portfolios weiterhin marktgewichtet bleiben sollten. Die Situation ist heute eine ganz andere als im Jahr 2022. Von diesen vier Faktoren sind derzeit drei positiv und nur einer ist negativ.

Inflation

Seit ihrem Höchststand Mitte 2022 befindet sich die Inflation in einem stetigen Abwärtstrend, und unsere US-Volkswirtschaftsteams gehen davon aus, dass sie sich in diesem Jahr weiter abschwächen und im Jahr 2025 unter das 2 %-Ziel der Fed fallen wird.

Zinssätze

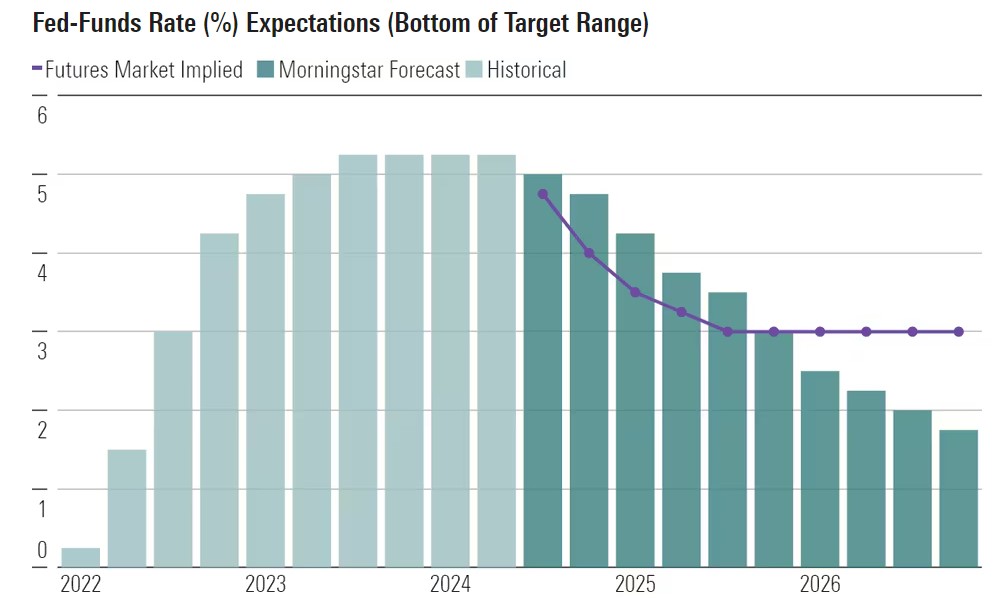

Die Zinssätze stiegen im Jahr 2022 von 1,50 % auf über 4,00 %, aber wir prognostizieren nun, dass die langfristigen Zinssätze sich auf einem mehrjährigen Abwärtstrend befinden. Wir gehen davon aus, dass die 10-jährigen US-Staatsanleihen im Jahr 2025 durchschnittlich 3,75 %, im Jahr 2026 3,00 % und im Jahr 2027 2,75 % erreichen werden.

Lockerung der Geldpolitik

Im Jahr 2022 leitete die Fed eine der schnellsten und stärksten geldpolitischen Straffungsmaßnahmen seit den 1980er Jahren ein, um die Inflation zu bekämpfen. Da sich die Inflation auf einem stetigen Abwärtstrend befindet, kann die Zentralbank den Fuß von der geldpolitischen Bremse nehmen und beginnen, die Zinssätze zu senken. Wir gehen davon aus, dass die Fed die Zinsen in diesem Jahr mindestens zweimal senken wird, und erwarten, dass der Leitzins bis Ende 2025 auf eine Spanne von 3,00 % bis 3,25 % fallen wird.

Tempo des Wirtschaftswachstums

Von den vier Gegenwinden im Jahr 2022 bleibt nur die Verlangsamung des Wirtschaftswachstums auch in der zweiten Hälfte des Jahres 2024 bestehen. Obwohl der jüngste Arbeitsmarktbericht schwächer ausfiel als erwartet, erwarten unsere US-Wirtschaftsteams weiterhin eine weiche Landung und rechnen kurzfristig nicht mit einer Rezession.

Wir gehen davon aus, dass sich das Wirtschaftswachstum bis zum Ende dieses Jahres verlangsamen und in der ersten Hälfte des Jahres 2025 stagnieren wird. Wir gehen jedoch davon aus, dass die Wirtschaft in der zweiten Hälfte des nächsten Jahres an Fahrt gewinnen wird, wenn die Auswirkungen der lockeren Geldpolitik in der Realwirtschaft zu wirken beginnen.

Was soll ein Anleger also tun?

Ruhig bleiben. Da der breite Aktienmarkt nur wenig über dem fairen Wert gehandelt wird, empfehlen wir den Anlegern, sich im Rahmen ihrer angestrebten langfristigen Vermögensallokation zwischen Aktien und festverzinslichen Wertpapieren zu positionieren. Da sich das Wirtschaftswachstum in den nächsten Quartalen abschwächen dürfte, könnten die Aktienmärkte in diesem Sommer zunehmend volatil werden, und Rückschläge könnten eine Gelegenheit bieten, zu einer übergewichteten Aktienpositionen zurückzukehren.

Innerhalb der Aktien sehen wir die beste Bewertung nach wie vor in der Value-Kategorie und in Small-Cap-Aktien. Innerhalb dieser Sektoren ist die Auswahl von Einzeltiteln jedoch nach wie vor entscheidend.

Zu den überbewerteten Bereichen, die untergewichtet werden sollten, gehören Industriewerte, defensive Konsumgüter, Technologie und Finanzwerte. Doch selbst in überbewerteten Sektoren gibt es oft zahlreiche unterbewertete Chancen für Anleger, die bereit sind, sich die Zeit zu nehmen, um danach zu suchen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.