Trotz des Rückschlags an den internationalen Märkten - globale Aktien fielen im Oktober um 2,2% (in US-Dollar), während die Renditen globaler Staatsanleihen um 1,2% (US-Dollar, abgesichert) zurückgingen - zeigten sich die Anleger weiterhin positiv gestimmt. Geholfen haben da wohl die Zinssenkungen der US-Notenbank und der Europäischen Zentralbank. Insgesamt flossen im Oktober 62,6 Mrd. EUR in langfristige, in Europa domizilierte Fonds, was das beste Monatsergebnis des Jahres darstellt.

Aktive Aktienfonds zogen erneut Geld an

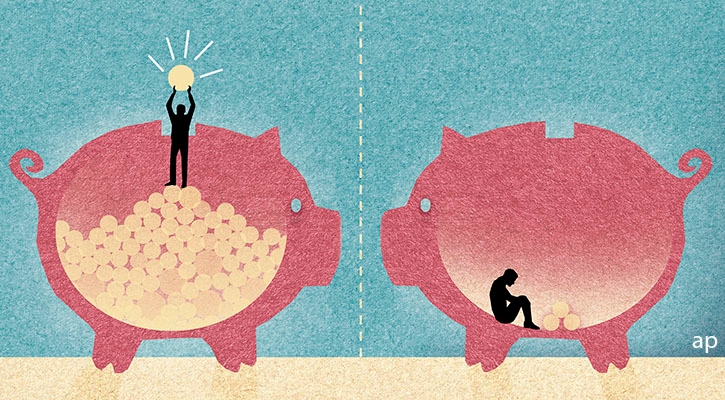

Im Schatten der sich abzeichnenden US-Präsidentschaftswahl nahm die Volatilität von Aktien und Anleihen im Oktober zu. Dennoch konnten Aktienfonds in diesem Monat Nettozuflüsse von 25,4 Mrd. EUR verzeichnen. Nach vier Monaten mit Nettoabflüssen kehrten aktive Aktienstrategien mit 3,4 Mrd. EUR an neuen Zeichnungen in den positiven Bereich zurück. Aktive Aktienfonds hatten seit März 2023 nur zwei positive Monate, was die Zuflüsse angeht.

Im Oktober senkte die EZB den Leitzins für die Einlagefazilität um 0,25 Prozentpunkte auf 3,25 %, die zweite Senkung in Folge nach dem Schritt vom September. Im Vereinigten Königreich wurde Ende des Monats der erste Haushalt der neuen Labour-Partei verabschiedet. Der Haushalt sieht eine Erhöhung der Staatsausgaben um fast 70 Mrd. GBP pro Jahr vor - etwas mehr als 2 des Bruttoinlandsprodukts -, die durch Steuererhöhungen und Kreditaufnahme finanziert werden. Nach der Ankündigung stieg die Rendite einer 10-jährigen Staatsanleihe auf 4,568 % und erreichte damit den höchsten Stand seit August 2023, während das Pfund Sterling auch gegenüber dem Dollar nachgab.

Vor diesem Hintergrund verzeichneten Rentenfonds im Oktober Nettozuflüsse in Höhe von 41,8 Mrd. EUR, das beste Monatsergebnis seit Juli 2019.

Indexfonds gewinnen Marktanteile

Langfristige Indexfonds verzeichneten im Oktober Zuflüsse in Höhe von 29,2 Mrd. EUR gegenüber 33,1 Mrd. EUR bei aktiv verwalteten Fonds. (Die nachstehende Tabelle enthält nur die wichtigsten großen Kategorien).

Der Marktanteil der langfristigen Indexfonds stieg im Oktober 2024 auf 29,19%, gegenüber 25,89% im Oktober 2023. Unter Einbeziehung der Geldmarktfonds, die eine Domäne der aktiven Manager sind, lag der Marktanteil der Indexfonds bei 25,29%, gegenüber 22,38% 12 Monate zuvor.

Artikel 9-Fonds verzeichnen weiterhin Abflüsse

Fonds, die in den Anwendungsbereich von Artikel 8 der Verordnung über die Offenlegung nachhaltiger Finanzierungen fallen, verzeichneten im Oktober Nettomittelzuflüsse in Höhe von 16,7 Mrd. EUR, was den sechsten positiven Monat in Folge darstellt. Globale Large-Cap-Mischfonds und EUR-Staatsanleihenfonds waren die Haupttreiber. Gleichzeitig verloren Fonds, die unter Artikel 9 (dunkelgrüne" Strategien) fallen, 3,0 Mrd. EUR, was den 13. Monat in Folge mit Nettoabflüssen und das schlechteste Monatsergebnis in der Geschichte darstellt.

Was das organische Wachstum betrifft, so verzeichneten die Artikel-8-Fonds im bisherigen Jahresverlauf eine organische Wachstumsrate von 2,12 %. Auf der anderen Seite verzeichneten die Produkte der Artikel 9-Gruppe im gleichen Zeitraum eine negative organische Wachstumsrate von 5,39 %. Zwischen Januar und Oktober wiesen die Fonds, die nach der SFDR nicht als Artikel 8 oder Artikel 9 eingestuft werden, durchschnittliche organische Wachstumsraten zwischen 1,59% und 6,10% auf.

Gewinner und Verlierer unter den Vermögensverwaltern

Nachfolgend sind die zehn Fondshäuser aufgeführt, die im Oktober 2024 in Europa die meisten und die wenigsten Mittel aufgenommen haben, wobei zwischen passivem und aktivem Management unterschieden wird (ohne Geldmarktfonds).

Der Autor/Autorin oder die Autoren besitzen keine Aktien der in diesem Artikel erwähnten Wertpapiere. Informieren Sie sich über die Redaktions-Richtlinien von Morningstar.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.