Wichtigste Erkenntnisse

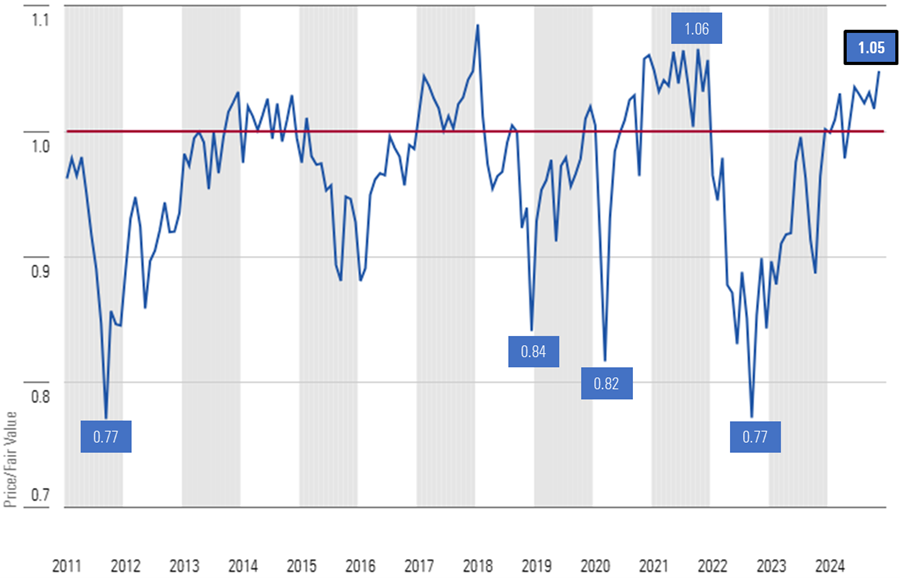

- Seit 2010 wurde der Markt in weniger als 10 % der Zeit mit einem Aufschlag von 5 % oder mehr gehandelt.

- Da der Markt weit über dem fairen Wert gehandelt wird, wird Positionierung immer wichtiger.

- Der dynamische makroökonomische Rückenwind könnte die Bewertungen hoch halten, bis die Gewinne aufholen.

Ausblick für den Rest des Jahres

Die Gewinnsaison für das dritte Quartal liegt hinter uns, die Prognosen für das vierte Quartal waren im Allgemeinen solide. Wir haben die US-Wahlen überstanden, und die Nvidia-Aktie hat sich nach den Ergebnissen kaum bewegt. Die US-Notenbank trifft sich Mitte Dezember, um den nächsten Schritt in der Geldpolitik zu beschließen, aber im Großen und Ganzen erwarten wir ein ruhiges Ende des Jahres.

Die Aktien sind um mehr als 27 % gestiegen, und die institutionellen Anleger werden bis zum nächsten Jahr keine großen Schritte unternehmen wollen. In der ersten Monatshälfte wird es wahrscheinlich zu einer letzten Portfolio-Positionierung kommen, bei der Verlierer verkauft und Steuerverluste realisiert werden. Doch Mitte Dezember werden Portfoliomanager ihre Portfolios dort haben, wo sie sie zum Jahresende haben wollen.

US-Aktien stoßen an ihre historischen Höchststände heran, da der makrodynamische Rückenwind weiterhin den Gegenwind überwiegt. Wir sind jedoch der Ansicht, dass der weitere Aufwärtstrend kurzfristig begrenzt ist, bis die Gewinne die Bewertungen in den nächsten Quartalen einholen. Unseres Erachtens sind Aktien perfekt bewertet, und die Bewertungen lassen keinen Spielraum für Fehler oder unerwartete negative Katalysatoren zu.

Am 29. November 2024 wird der US-Aktienmarkt nach einer Zusammenstellung unserer Bewertungen mit einem Aufschlag von etwa 5 % auf den fairen Wert gehandelt. Diese Prämie mag nicht viel klingen, aber seit 2010 wurde der Markt in weniger als 10 % der Zeit mit dieser Prämie gehandelt.

Auf dem Weg ins Jahr 2025

Es gibt gute Gründe für die Annahme, dass Aktien so lange überbewertet und perfekt eingepreist bleiben, bis entweder die Erträge die Bewertungen einholen oder ein Katalysator auftritt, der zu einer Korrektur führen könnte. Zu den makrodynamischen Rückenwinden gehören unsere Prognosen für eine moderatere Inflation, sinkende Zinssätze, eine Lockerung der Geldpolitik und eine sanfte wirtschaftliche Landung.

- Das Ökonomen-Team von Morningstar geht davon aus, dass sich die Inflation im nächsten Jahr abschwächen und im Jahr 2025 unter die von der US-Notenbank angestrebten 2 % fallen wird.

- Am kurzen Ende der Renditekurve geht unser Team davon aus, dass die Fed den Leitzins weiter senken und bis Ende 2025 auf 3 % bis 3,25 % zurückgehen wird.

- Am längeren Ende der Kurve sind die Zinssätze gestiegen, seit die Fed die Geldpolitik gelockert hat. Unsere Ökonomen gehen jedoch davon aus, dass dieser Aufschwung nur von kurzer Dauer sein wird. Sie prognostizieren, dass die Rendite der 10-jährigen US-Treasuries im nächsten Jahr wieder auf 3,60 % fallen wird.

- Neben der Lockerung der Geldpolitik in den USA wird erwartet, dass auch die Europäische Zentralbank ihre Geldpolitik lockert, und China hat vor kurzem eine Reihe von fiskal- und geldpolitischen Maßnahmen angekündigt, um die Wirtschaft zu stützen.

Zusätzlich zu diesem Rückenwind rechnet der Markt nach der Wahl nun nicht nur mit der Verlängerung des Tax Cuts and Jobs Act von 2017, sondern auch mit einer hohen Wahrscheinlichkeit zusätzlicher Steuersenkungen bei der Unternehmenssteuer und den persönlichen Steuersätzen.

Der Markt geht auch davon aus, dass die Trump-Administration die regulatorischen Auflagen lockern und damit ein schnelleres Wirtschafts- und Gewinnwachstum ankurbeln wird. Darüber hinaus gehen Händler davon aus, dass die neue Regierung die Prüfung von Fusionen und Übernahmen aus kartellrechtlichen Gründen lockern wird, was einen Aufschwung bei Übernahmen im Jahr 2025 ermöglichen wird, insbesondere im Technologiesektor, der zuvor unter strenger Beobachtung stand.

Wild Card für 2025: Zölle oder keine Zölle

Der wichtigste Unbekannte für das Jahr 2025 wird die mögliche Einführung von Zöllen sein. Die Frage ist: Wie viel von den Zöllen war Wahlkampfrhetorik und wie viel könnte Realität werden? Je nachdem, welche Zölle im Einzelnen erhoben werden, für welche Regionen und/oder Produkte, wie hoch die Zölle ausfallen und - was ebenso wichtig ist - welche Produkte von den Zöllen ausgenommen sind, wird dies erhebliche Auswirkungen auf die Gewinnspannen und Aktienbewertungen der Unternehmen haben. Viele Unternehmen, die einen großen Teil ihrer Produkte importieren, wie z. B. Best Buy, könnten einen Rückgang ihrer Gewinnspannen erleben, da sie voraussichtlich nicht in der Lage sein werden, alle zusätzlichen Kosten schnell an ihre Kunden weiterzugeben. Mit Blick auf die Zukunft erwarten wir ein breites Spektrum an Bewertungen, das von relativ wenig bis sehr viel reicht, je nachdem, wie stark die Gewinnspannen gedrückt werden und wie lange dieser Druck anhalten wird.

Doch nicht alle Unternehmen wären negativ betroffen. Unternehmen, die im Vergleich zu ihren Konkurrenten mehr inländische Waren oder Waren aus Gebieten beziehen, die keinen Zöllen unterliegen, könnten davon profitieren. Andere Unternehmen, die über eine starke Preissetzungsmacht verfügen, könnten diese zusätzlichen Kosten schnell weitergeben und bei einem nur mäßigen Rückgang des Volumens ihre Gewinne steigern.

Neben den potenziellen Auswirkungen auf die Bewertungen einzelner Aktien wird sich die Einführung von Zöllen auch auf die Gesamtwirtschaft und die Anleihenmärkte auswirken. Preston Caldwell, US-Chefvolkswirt bei Morningstar, erklärt: “Zölle werden höchstwahrscheinlich das reale BIP belasten, aber die Auswirkungen auf die Inflation und die Zinssätze hängen von der Reaktion der Finanz- und Geldpolitik ab. Wenn die Einnahmen aus den Zöllen beispielsweise für Steuersenkungen verwendet werden, würden die Zölle die Inflation stärker anheizen oder zu höheren Zinsen führen, weil die Fed auf den Inflationsdruck reagiert.”

Die Positionierung wird immer wichtiger

In einem Markt, der sich in einen überbewerteten Bereich bewegt, aber dennoch starken Rückenwind hat, ist die Positionierung des Portfolios unserer Meinung nach immer wichtiger geworden. Die Anleger sollten darauf achten, die Bereiche unterzugewichten, die nicht nur überbewertet sind, sondern auch ein höheres Abwärtsrisiko aufweisen.

Anleger sollten jedoch nicht nur die unterbewerteten Bereiche übergewichten, sondern auch von dem Rückenwind profitieren, der uns ins Jahr 2025 treibt.

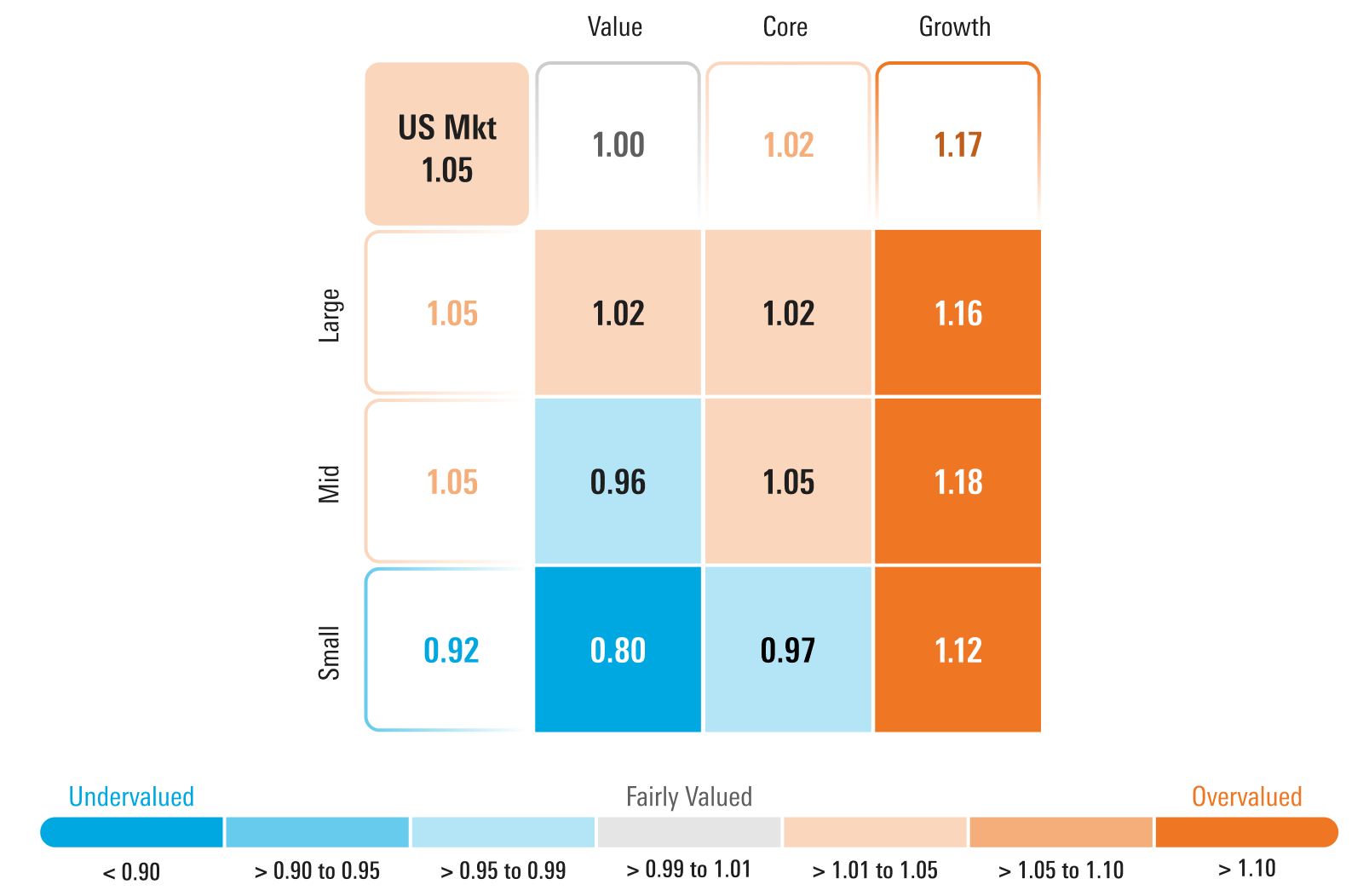

Auf der Grundlage unserer Bewertungen empfehlen wir den Anlegern, in Bezug auf US-Aktien nach Kapitalisierung zu handeln:

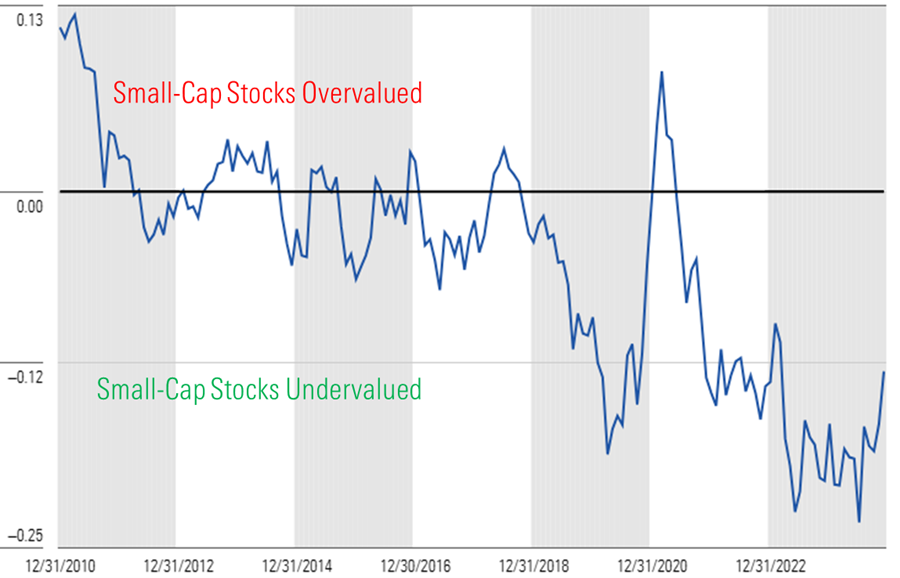

- Übergewichtung: Small-Cap-Aktien, die mit einem Abschlag von 8 % zum fairen Wert gehandelt werden.

- Untergewichtung: Mid-Cap-Aktien, die mit einem Aufschlag von 5 % auf den fairen Wert gehandelt werden.

- Untergewichtung: Large-Cap-Aktien, die mit einem Aufschlag von 5 % gehandelt werden. Das letzte Mal, dass Large-Cap-Aktien mit einem höheren Aufschlag gehandelt wurden, war 2018, kurz bevor der Markt Ende des Jahres korrigierte.

Mit der Morningstar Style Box plädieren wir dafür, dass Anleger:

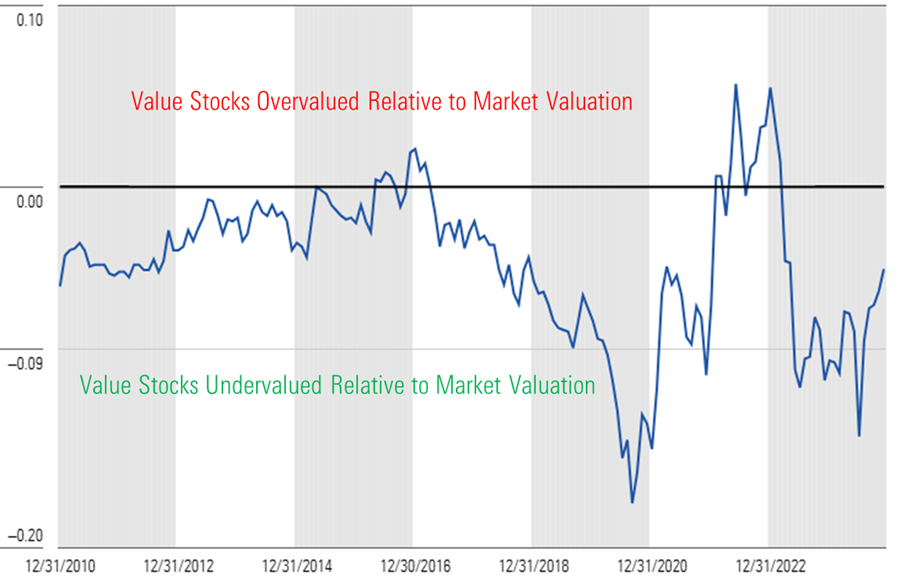

- Übergewichtung: Value-Aktien, die zum fairen Wert gehandelt werden.

- Marktgewicht: Kernaktien, die mit einem Aufschlag von 2 % auf den Marktwert gehandelt werden.

- Untergewichtung: Wachstumswerte, die mit einem Aufschlag von 17 % auf den fairen Wert gehandelt werden. Seit 2010 wurden Wachstumswerte selten mit einem so hohen Aufschlag gehandelt. Nur während der “disruptiven Technologieblase” in den Jahren 2020-21 wurden Wachstumsaktien mit einer höheren Bewertung gehandelt.

Nach unseren Bewertungen, sowohl auf absoluter als auch auf relativer Wertbasis, sind wir der Meinung, dass die Rotation in Small-Cap- und Value-Aktien noch nicht abgeschlossen ist. Historisch gesehen schneiden Small Caps gut ab, wenn die Fed die Geldpolitik lockert und die Zinsen sinken. Value-Aktien sind nicht nur attraktiver bewertet, sondern wir glauben, dass sich die Rotation in Value-Aktien noch verstärken wird, wenn sich die Konjunktur verlangsamt und das Gewinnwachstum bei Wachstumswerten nachlässt.

Ist die Reflationsthematik auf dem Tisch?

Die Reflationstaktik besteht darin, sein Portfolio in denjenigen Sektoren und Aktien zu positionieren, die in einem Umfeld, in dem sich die Wirtschaft nach einer Verlangsamung/Rezession wieder beschleunigt und die Inflation wieder anzieht, am meisten profitieren würden. In einem solchen Umfeld dürften die zyklischen Sektoren, die am stärksten mit der Wirtschaft korrelieren, und die Unternehmen mit der stärksten Preissetzungsmacht eine bessere Performance als der breite Markt erzielen.

Nach der Wiederwahl von Donald Trump haben wir gehört, dass mehr Anleger eine Neupositionierung ihrer Portfolios in Erwartung der Reflationsthematik für das Jahr 2026 in Erwägung ziehen. Diese Anleger gehen davon aus, dass die Trump-Administration politische Maßnahmen ergreifen wird, die das Wirtschaftswachstum ankurbeln und den regulatorischen Überhang lockern wird, der das Wirtschaftswachstum gebremst hatte. Auch wenn dies nicht unser Basisszenario ist, sehen wir mehrere Sektoren, die wir für unterbewertet und attraktiv halten, unabhängig davon, ob die Reflationstendenz zum Tragen kommt oder nicht.

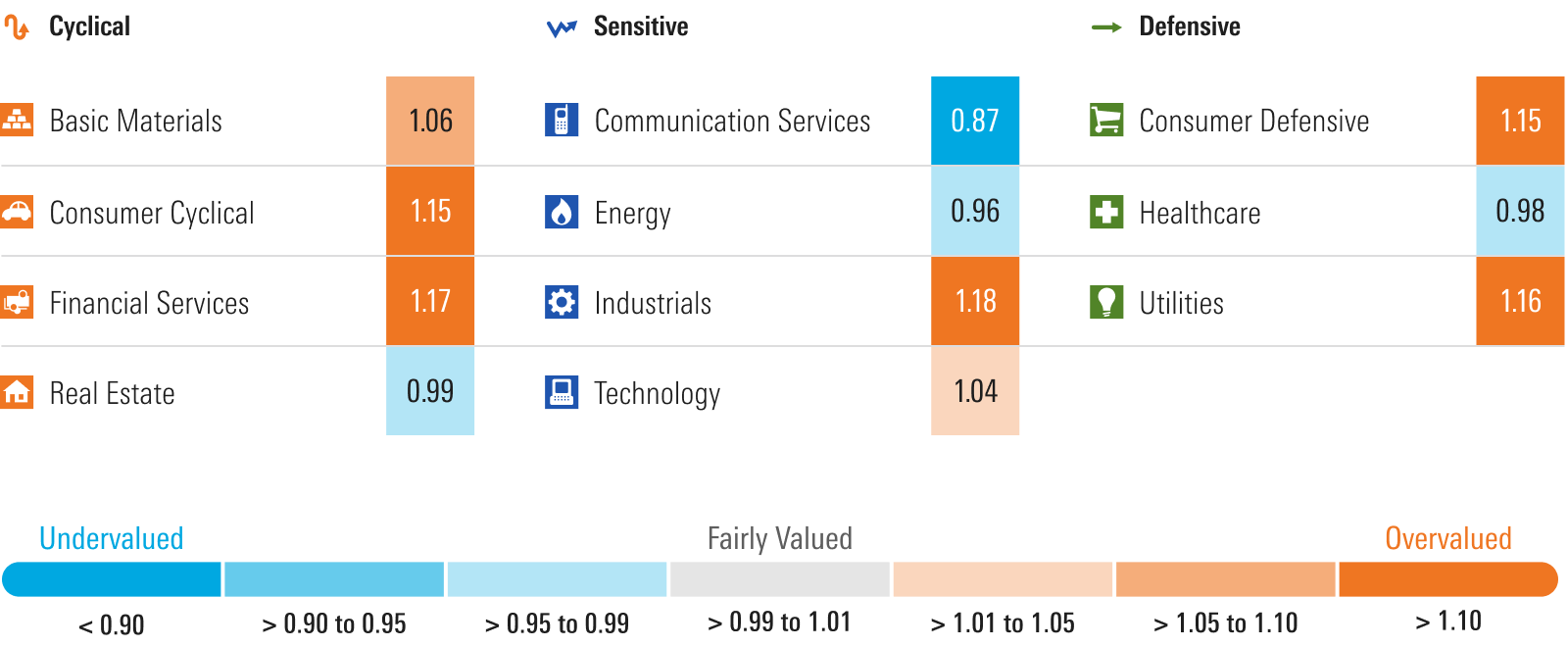

Auf der Oberseite sehen wir einen Wert im Energiesektor, der mit einem Abschlag von 4 % auf unseren zusammengefassten fairen Wert gehandelt wird. Wir sind zwar relativ pessimistisch, was den langfristigen Ölpreis angeht, und gehen davon aus, dass die Preise für Rohöl der Sorten West Texas Intermediate und Brent auf 55 bzw. 60 $ pro Barrel fallen werden. Doch werden Ölaktien auf einem Niveau gehandelt, das die Ölpreise und die Nachfrage naturgemäß noch niedriger erscheinen lässt.

Wir sind außerdem der Meinung, dass Energieaktien den Anlegern eine natürliche Absicherung gegen eine Ausweitung der geopolitischen Unruhen oder gegen einen Wiederanstieg der Inflation bieten. In einem Umfeld, in dem das globale Wirtschaftswachstum schneller als erwartet ansteigt, würden steigende Ölpreise unserer Meinung nach eine erhebliche positive Hebelwirkung auf diese Aktien haben.

Eine solche unterbewertete Aktie ist die mit 4 Sternen bewertete Devon Energy DVN, die mit einem Abschlag von 20 % auf unseren fairen Wert gehandelt wird. Wir betrachten Devon als einen beständigen, kostengünstigen Anbieter, dessen Anlagen am unteren Ende der US-Schieferkostenkurve liegen.

Ein weiteres Beispiel ist der Grundstoffsektor, insbesondere die Chemieunternehmen, die über Preissetzungsmacht verfügen. Ein solches Beispiel ist die mit 5 Sternen bewertete Dow DOW. Diese Aktie wird mit einem Abschlag von 37 % auf unseren fairen Wert gehandelt. In den letzten Jahren litt Dow sowohl unter Unterbrechungen der Lieferkette als auch unter einer allgemeinen weltweiten Konjunkturabschwächung. Als Hersteller von chemischen Grundstoffen unterliegen die Ergebnisse von Dow einer hohen operativen Hebelwirkung, bei der sich ein geringer Anstieg des Volumens stark auf die Gewinne auswirken würde.

Obwohl das Gesundheitswesen traditionell nicht als Kandidat für eine Reflationierung gilt, ist es einer der wenigen Sektoren, die mit einem Abschlag gehandelt werden. Während der gesamte Sektor mit einem Abschlag von 2 % gehandelt wird, ist dieser Abschlag sogar noch größer, wenn man die Auswirkungen des mit 2 Sternen bewerteten Large-Cap-Unternehmens Eli Lilly LLY ausschließt, das mit einem Aufschlag von 37 % auf den fairen Wert gehandelt wird.

Ohne Eli Lilly wird der Gesundheitssektor mit einem Abschlag von 6 % gehandelt. Zu den besten Bewertungen gehören Hersteller medizinischer Geräte wie das mit 4 Sternen bewertete Becton Dickinson BDX, Medtronic MDT, und Edwards Lifesciences EW. Wir sehen auch eine Reihe idiosynkratischer Gelegenheiten, bei denen wir glauben, dass der Markt den Wert von Medikamentenmarkt-Pipelines wie Bristol-Myers BMY nicht richtig bewertet, Amgen AMGN, und Gilead GILD.

Sektoren zum Untergewichten

Auf der anderen Seite würden wir in einem Umfeld, in dem die Inflation steigt und die Zinsen in die Höhe treibt, zinsempfindliche Sektoren wie den Versorgersektor untergewichten. Der US-Versorgersektor hat in diesem Jahr erheblich zugelegt. Nachdem er zu Beginn des Jahres einer der am stärksten unterbewerteten Sektoren war, ist er jetzt mit einem Aufschlag von 16 % auf den fairen Wert einer der am stärksten überbewerteten.

Obwohl eine expandierende Wirtschaft dem Industriesektor zugute kommen sollte, sind wir der Meinung, dass Industrieaktien für langfristige Anleger bereits zu hoch bewertet sind. Beispiele für überbewertete Aktien sind die mit 1 Stern bewerteten Transportwerte wie die matte United Airlines UAL, Delta Air Lines DAL, XPO XPO, und Saia SAIA. Selbst hochwertige Unternehmen wie Caterpillar CAT und John Deere DE, die mit einem breiten Burggraben bewertet werden, sind deutlich überbewertet. Die einzigen unterbewerteten Chancen, die wir in diesem Sektor sehen, sind entweder solche, die idiosynkratische Probleme hatten, wie der mit 4 Sternen bewertete United Parcel Service UPS, das unter Margendruck steht, oder Verteidigungswerte wie das mit 4 Sternen bewertete Unternehmen Northrop Grumman NOC.

Der Finanzdienstleistungssektor ist in diesem Jahr in Erwartung einer steiler werdenden Renditekurve, die wiederum die Nettozinsmargen erhöhen dürfte, in die Höhe geschossen. Doch auch hier sind wir der Meinung, dass der Sektor zu weit nach oben gehandelt wurde. JP Morgan JPM wird mit einem Aufschlag von 40 % auf unseren fairen Wert gehandelt und liegt damit weit im 1-Sterne-Bereich. Unter den anderen großen US-Banken werden sowohl Wells Fargo WFC als auch Bank of America BAC mit 2 Sternen bewertet.

Ein weiterer Bereich im Finanzsektor, der unserer Meinung nach zu weit gelaufen ist, sind Versicherungen. Progressive Corporation PGR und Allstate Corporation ALL sind beide mit 1 Stern bewertet. Während die Versicherungsunternehmen von günstigen Zeichnungsbedingungen und höheren Zinsen profitieren konnten, erwarten wir, dass die Versicherungsprämien allmählich schrumpfen und die Auswirkungen der höheren Zinssätze überbewertet werden.

Aus Sicht des Sektors ist der defensive Verbrauchersektor mit einem Aufschlag von 15 % auf den fairen Wert einer der am stärksten überbewerteten Sektoren. Die Bewertung des Sektors wird jedoch durch die mit 1 Stern bewerteten Unternehmen Costco COST und Walmart WMT, sowie die mit 2 Sternen bewertete Procter & Gamble PG verzerrt, da diese drei Aktien 31% des Morningstar US Consumer Defensive Index ausmachen. Lässt man sie aus unserer Sektorbewertung heraus, wird der defensive Verbrauchersektor mit einem Abschlag von 5 % auf den fairen Wert gehandelt.

Costco und Walmart verzeichnen zwar beide ein schnelles Gewinnwachstum, da die Verbraucher in einer Welt, in der die Auswirkungen von zwei Jahren hoher Inflation die Preise immer weiter in die Höhe getrieben haben, nach Werten suchen. Aber bei einem KGV von 50 bzw. 33 unserer Gewinnprognosen sind wir der Meinung, dass der Markt ihre langfristigen Wachstumsaussichten überschätzt. Wir sehen einen viel besseren Wert unter den Lebensmittelherstellern wie Kraft Heinz KHC mit 5 Sternen oder General Mills GIS oder Unternehmen für alkoholische Getränke wie das mit 4 Sternen bewertete Constellation Brands STZ.

Der Autor/Autorin oder die Autoren besitzen keine Aktien der in diesem Artikel erwähnten Wertpapiere. Informieren Sie sich über die Redaktions-Richtlinien von Morningstar.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.