Wie von den meisten erwartet, senkte die US-Notenbank Federal Reserve den Leitzins um 0,25 Prozentpunkte auf ein Zielband von 4,25 % bis 4,50 %. Seit Beginn der Senkung im September 2024 hat die Fed den Zinssatz um insgesamt 1 Prozentpunkt gesenkt. Zuvor hatte sich der Zinssatz seit Juli 2023 auf einem hohen Niveau von 5,25 %-5,50 % befunden.

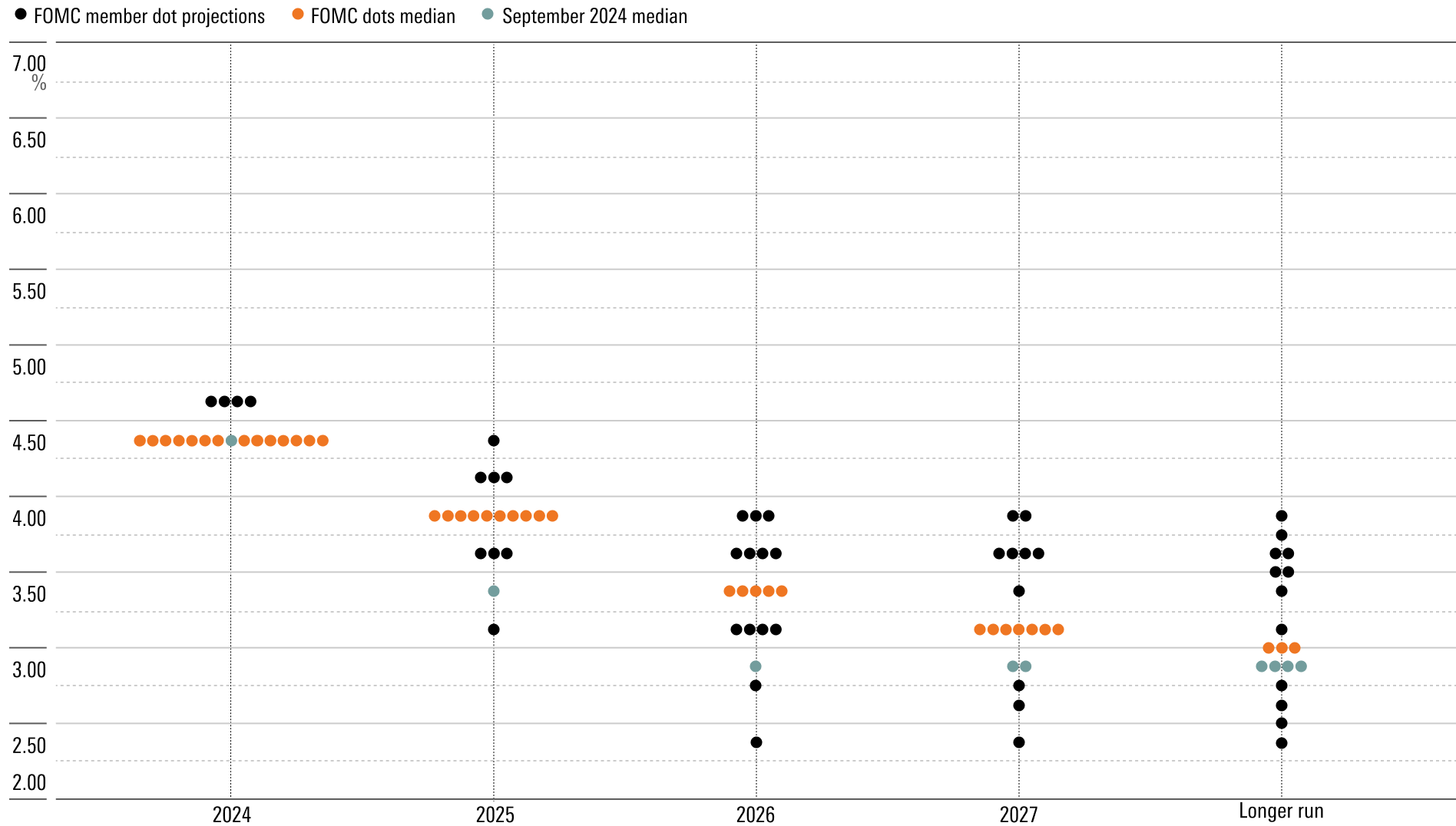

Die wichtigste Nachricht der gestrigen Sitzung waren die aktualisierten Projektionen der Mitglieder des Offenmarktausschusses. Der Median erwartet nun nur noch 0,5 Prozentpunkte an Zinssenkungen im Jahr 2025, gegenüber vollen 1 % in den vorherigen Projektionen, die im September veröffentlicht wurden.

Der Fed-Vorsitzende Jerome Powell stellte fest, dass der Leitzins nun “deutlich näher am neutralen Wert” liegt, auch wenn er wahrscheinlich weiterhin “bedeutsam restriktiv” ist. Der neutrale Zinssatz steht im Einklang mit einem Wirtschaftswachstum, das seinem Potenzial entspricht, mit Vollbeschäftigung und einer Inflation, die mit dem 2 %-Ziel der Fed übereinstimmt.

Es herrscht große Unsicherheit darüber, wo genau der neutrale Zinssatz liegt. Das BIP-Wachstum ist trotz der hohen Zinssätze der Fed stark geblieben. Auch die Inflation hat das Ziel noch nicht ganz erreicht. Daher überrascht es nicht, dass ein FOMC-Mitglied gegen die heutige Zinssenkung gestimmt hat, was die erste Gegenstimme seit Beginn des Zinssenkungszyklus im September darstellt.

Andererseits ist der Arbeitsmarkt jetzt etwas lockerer als vor der Pandemie (wie von Powell festgestellt). Noch wichtiger ist, dass die Belastung durch die hohen Zinssätze auf die finanzielle Situation der Haushalte und Unternehmen immer noch zunimmt, so dass das Abwärtsrisiko stets präsent ist.

Angesichts der Ungewissheit über den neutralen Zinssatz und des vagen Gefühls, dass sich der Leitzins dem neutralen Zinssatz annähert, ist es so gut wie sicher, dass die Fed das Tempo der Zinssenkungen im Jahr 2025 verlangsamen wird, um die Auswirkungen der Geldpolitik besser beurteilen zu können.

Die Aufwärtskorrektur der Fed-Prognose für das Jahresende 2025 scheint auf die Aufwärtskorrektur der Inflationsprognose zurückzuführen zu sein. Sie erwartet nun eine PCE-Kerninflation von 2,5 % im vierten Quartal 2025 gegenüber 2,2 % im Vorjahr.

Die Fed hat ihre BIP-Prognose nicht merklich angehoben, so dass die Erwartungen einer höheren Inflation nicht auf die Erwartung einer heißeren Konjunktur zurückzuführen sein können. Stattdessen beginnt die Fed wahrscheinlich, die Möglichkeit inflationsfördernder politischer Änderungen im Jahr 2025 einzubeziehen, insbesondere höhere Zölle. Powell räumte ein, dass mehrere Mitglieder in der heutigen Sitzung ausdrücklich sagten, dass sie die Möglichkeit “wirtschaftlicher Auswirkungen [neuer] politischer Maßnahmen” in Betracht zögen. Andere Mitglieder äußerten sich zurückhaltend zu diesem Thema, aber es ist wahrscheinlich, dass alle darüber nachdenken.

Obwohl die Markterwartungen vor der heutigen Sitzung bereits höher waren als die der Fed, führte die Aufwärtskorrektur des von der Zentralbank erwarteten Leitzinses für Ende 2025 zu einer Aufwärtskorrektur der Markterwartungen.

Laut dem CME FedWatch-Tool geht der Markt nun mit einer Wahrscheinlichkeit von 60 % davon aus, dass der Zielwert für die Federal Funds Rate Ende 2025 bei 4,25 % bis 4,50 % oder höher liegen wird, was bedeutet, dass es 2025 keine Nettosatzsenkungen geben wird.

Der Autor/Autorin oder die Autoren besitzen keine Aktien der in diesem Artikel erwähnten Wertpapiere. Informieren Sie sich über die Redaktions-Richtlinien von Morningstar.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.